Com juros e multas menores para o ICMS, São Paulo possibilita discussão retroativa de débitos abusivos

Publicado originalmente em agosto/2017, por Matheus Bueno de Oliveira, Diego Monnerat Cruz Chaves

O Governo de São Paulo encaminhara à Assembleia Legislativa do Estado projeto de lei prevendo a redução e limitação de multas, bem como adoção de taxa de juros mais benéfica ao contribuinte do ICMS.

Para benefício de inúmeros contribuintes, a iniciativa acabou sendo aprovada e publicada em 19.7.2017 como Lei Estadual nº 16.497.

Com relação ao Projeto de Lei, a única alteração promovida foi a elogiável retirada do parágrafo 3º, do art. 1º, o qual estabelecia que: “§ 3º – Em nenhuma hipótese, a taxa de juros prevista neste artigo poderá ser inferior a 1% (um por cento) ao mês.”

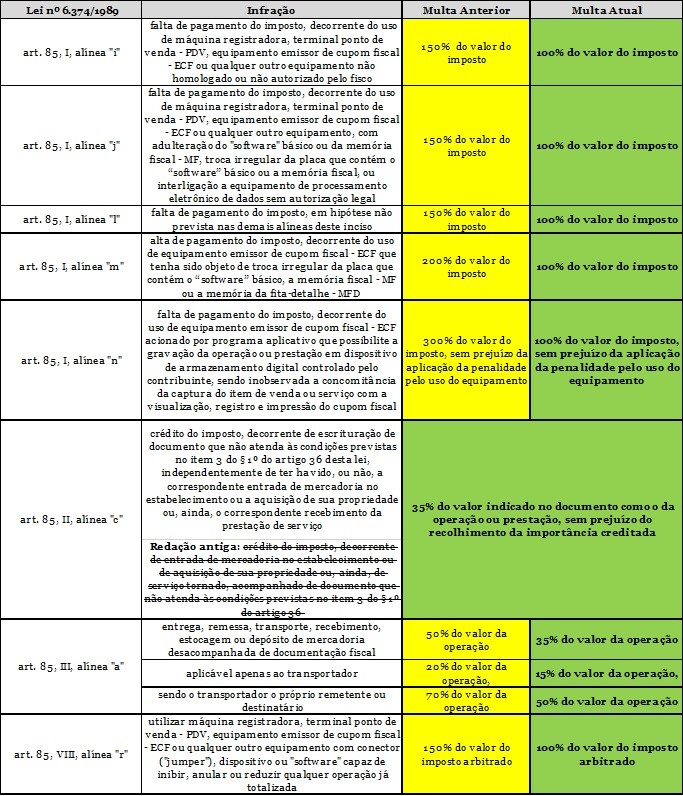

O Estado de São Paulo sempre foi conhecido pelo rigor das multas punitivas contra os contribuintes, algumas podendo chegar até o montante correspondente a 300% do valor do imposto. Também era famosa a discutível aplicação de juros moratórios maiores que a taxa SELIC.

A nova legislação, parece-nos, veio para adequar as exigências fiscais paulistas às decisões do STF que já vinham entendendo, em razão do princípio do não-confisco, pela impossibilidade de aplicação de multas punitivas em patamares acima de 100% do valor do débito. A norma também ajusta os juros cobráveis ao entendimento do TJSP quanto à impossibilidade de ultrapassar-se a taxa SELIC.

Como já havíamos alertado em nosso informativo de maio, tendo em vista o disposto em nosso Código Tributário Nacional, a redução de multas e juros deve possuir efeito retroativo, de modo que autuações ainda em discussão, seja nas esfera administrativa, seja na judicial, são passíveis de significativa redução de encargos.

Apenas recolhimentos já realizados estariam fora do alcance da norma, que em seu art. 6º aduz expressamente não autorizar “a restituição, no todo ou em parte, de importância recolhida anteriormente à data de sua vigência.” Parcelamentos são, via de regra, condicionados à desistência e renúncia do direito de defesa, mas ainda assim entendemos passível de avaliação.

Para fins de melhor compreensão, relacionamos abaixo e no quadro adiante as principais alterações trazidas:

(i) a limitação das multas em que não há exigência do tributo (descumprimento por obrigação acessória) a 1% sobre o valor das operações realizadas nos últimos 12 meses (art. 2º) – o limite de 1% não é aplicável aos casos de dolo, fraude, simulação e omissão no fornecimento de informações ao fisco;

(ii) a revogação dos juros de 0,13% ao dia (Lei nº 13.918/09), aplicando-se, a partir de agora, a SELIC (art. 1º);

(iii) a redução das multas punitivas previstas no artigo 85 da Lei nº 6.374/1989, conforme abaixo:

Não se deve esperar, portanto, que o Fisco estadual venha a reduzir de ofício as multas e juros já lançados. Caberá ao contribuinte buscar seu direito, para o que permanecemos à disposição para esclarecimentos e ponderações adicionais sobre o tema.