Reforma Tributária e o Planejamento Patrimonial

A entrada em vigor da Emenda Constitucional nº 132/2023 marcou o início de uma significativa Reforma Tributária sobre o consumo. Essa emenda consolidou o Imposto sobre Bens e Serviços (IBS), que abrangerá tanto o ISS (Municipal) quanto o ICMS (Estadual). Paralelamente, os impostos federais como PIS e COFINS serão fundidos na Contribuição sobre Bens e Serviços (CBS). Além disso, bens e serviços considerados prejudiciais à saúde ou ao meio ambiente podem estar sujeitos ao Imposto Seletivo (IS), enquanto produtos primários ou semielaborados poderão ser tributados por Contribuição Estadual.

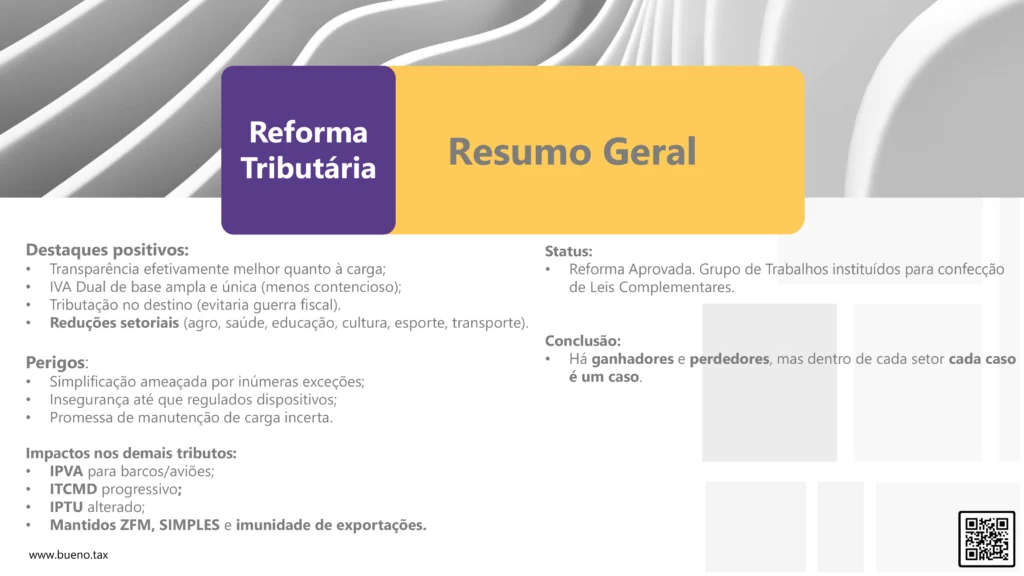

Assim, a reforma promete simplificar a tributação sobre o consumo, oferecendo maior segurança ao sistema atual, sem aumentar a arrecadação. No entanto, é claro que essa simplificação não será tão ideal quanto se esperava (de cinco tributos, voltamos a ter outros cinco), embora se antecipe uma transparência sem precedentes. Enquanto alguns conflitos tradicionais entre fisco e contribuinte podem diminuir, é incerto quantos novos surgirão com a regulamentação futura. Além disso, dada a falta de conhecimento sobre as alíquotas efetivas dos novos tributos, é difícil garantir que a arrecadação não aumentará.

A transição para o novo modelo será gradual, com início em 2026 e previsão de conclusão até 2033. Esse período representa um desafio significativo para as empresas, pois exigirá que atendam aos requisitos legais dos tributos existentes (PIS, COFINS, IPI, ICMS e ISS), além dos novos tributos (CBS e IBS).

Os créditos de PIS e COFINS poderão ser compensados com a CBS, ou como é atualmente praticado, podem ser utilizados para compensação com outros tributos federais ou reembolsados em dinheiro. Os créditos homologados de ICMS serão compensados com o IBS em até 240 parcelas, a partir de 2033, com correção monetária, conforme vier a ser estabelecido em Lei Complementar.

Em termos gerais, eis nosso resumo direto ao ponto:

Grande preocupação para as famílias

Com a recente implementação da Emenda Constitucional nº 132, houve uma significativa reestruturação do sistema tributário brasileiro. Uma dessas alterações inclui a obrigação aos Estados na imposição de alíquotas progressivas no Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), variando de acordo com o montante transmitido e limitadas a 8%, conforme a Resolução n° 9/1992 do Senado Federal.

No entanto, ressalta-se que alguns Estados já vinham realizando essa transição de alíquotas fixas do ITCMD para um modelo de alíquotas progressivas. Como por exemplo, o Estado de São Paulo. Atualmente, vigora uma alíquota única de 4%, porém, já se encontra em tramitação na Assembleia Legislativa do Estado de São Paulo o Projeto de Lei n° 7/2024, que propõe substituir essa alíquota fixa por uma escala que varia de 2% a 8%, dependendo do valor da herança ou doação.

É essencial compreender que, se essas propostas forem aprovadas e convertidas em lei ainda neste ano, as novas alíquotas só entrarão em vigor a partir de 2025, em respeito aos princípios da anterioridade anual e nonagesimal. Isso significa, na prática, que qualquer transferência de ativos por herança ou doação ainda estará sujeita à regra atual até que as novas alíquotas se apliquem.

Portanto, a Reforma Tributária atribuiu ao planejamento patrimonial como uma necessidade urgente de ação por parte das famílias para proteger seus patrimônios da maneira mais eficiente possível.

Por fim, inspirados pelo espírito de mudança trazido pela Reforma Tributária, outras alterações na tributação patrimonial já estão em vigor com a aprovação da Lei nº 14.754/2023, que institui profundas mudanças na tributação de ativos no exterior, inclusive trusts, Fundos Fechados e Juros sobre Capital Próprio, além de mudança na qualificação para isenção de rendimentos de Fundos de Investimento Imobiliário (FIIs) e outros.

Estratégias: como devem ser feitas? “If you fail to plan, you are planning to fail!”

O tema em questão é de extrema importância, porém, como lidar com ele? Como sempre, direto ao ponto:

Primeiramente, é essencial identificar os times e responsáveis e estabelecer prazos para a transição para o novo sistema tributário. Isso envolve desenhar quem são os times e indivíduos envolvidos na compreensão e direção do tema. Embora diversos setores dos negócios possam ser chamados para auxiliar, é crucial ter um líder conduzindo essas iniciativas.

Após isso, é pertinente criar uma modelagem que identifique as variáveis no preço e outras grandezas do modelo atual, para estimar os impactos dos novos tributos ao longo do tempo. Embora possa parecer prematuro, essas projeções financeiras servem para antecipar cenários e identificar possíveis ganhos, perdas, riscos e oportunidades, permitindo decisões informadas antes que se tornem urgentes.

Também é importante considerar os efeitos nos regimes atuais, na cadeia de logística e suprimentos, bem como a conveniência de explorar novas exceções criadas. Além disso, deve-se avaliar a possibilidade de a empresa possuir créditos fiscais do regime atual, antecipando cenários para evitar custos desnecessários.

Por último, e mais importante, são as pessoas. As equipes atuais podem não ser suficientes para estrategicamente antecipar e planejar a transição para o novo regime. Investimentos em equipes internas e assessores externos são necessários para dimensionar corretamente o que fazer e quando fazer. Líderes preparados para tomar as decisões corretas e executivos treinados para fornecer os cenários de ação são essenciais diante dessa reforma tributária do consumo. Essas ações podem significar maximizar ganhos e minimizar perdas para qualquer negócio.