Imposto de renda Pessoa Física: fundos fechados, exterior, offshore, trust

Imposto de renda Pessoa Física: fundos fechados, exterior, offshore, trust

Direto ao ponto: Como tivemos a oportunidade de abordar no nosso último evento, o Executivo Federal finalmente conseguiu emplacar uma nova lei sobre a tributação de rendimentos de pessoas físicas no exterior, incluindo na mesma norma outra antiga tentativa de aumento de arrecadação: o fim do diferimento do imposto de renda sobre rendimentos de fundos fechados. A recente Lei 14.754 promete melhorar as contas públicas, para variar as custas do bolso do contribuinte. Contudo, nem tudo é exatamente ruim, havendo poucas mas boas oportunidades no novo texto. Qualquer indivíduo que já possua investimentos no exterior, seja diretamente ou via estruturas também no exterior (offshore e trust, essencialmente, mas também fundos e outros) tem de se debruçar sobre o novo regime. O mesmo ocorre para os cotistas de fundos fechados e mesmo outros tipos de fundos com grupos de investidores menores. Aqui, embora o público atingido pela nova lei seja relativamente menor, os impactos sao notáveis e demandam decisões imediatas.

- RENDIMENTOS DO EXTERIOR

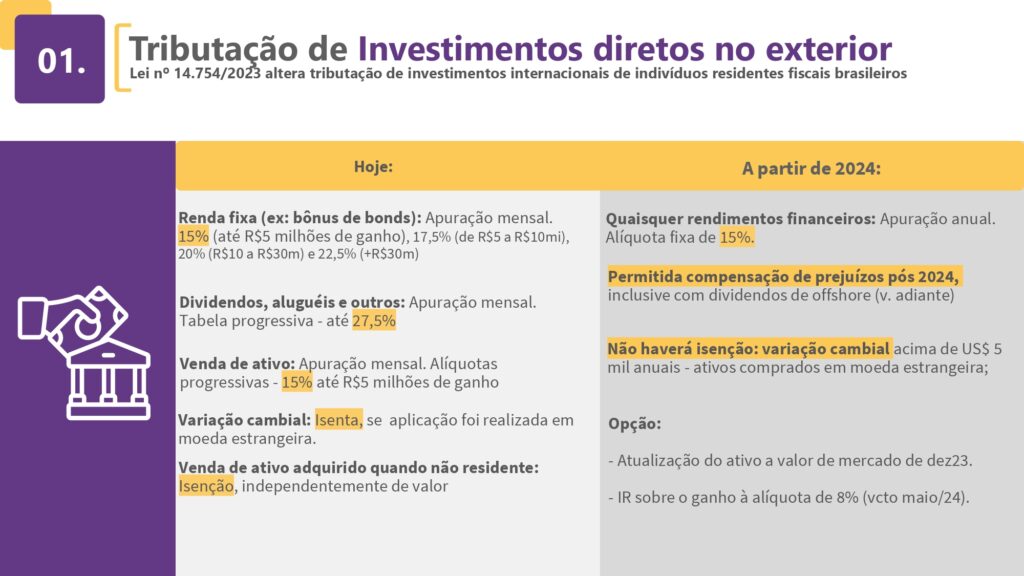

A.1. Recordando: regras vigentes até 2023 = diferimento do IRPF em trusts e offshores; tributação via carnê leão (até 27,5%) ou ganho de capital (15% a 22,3%) nos investimentos diretos dos indivíduos contribuintes residentes fiscais no Brasil

A.1.1 IRPF sobre rendimentos financeiros diretos com origem no exterior até 2023

Como explorado em diversos artigos e eventos de nosso escritório, investir no exterior é totalmente lícito, e até recomendável como boa prática de diversificação. Longe de discriminar essa estratégia de investimento, há muito nossa legislação fiscal tratou de capturar os rendimentos com fontes alienígenas na base do IRPF, naquilo que se convencionou denominar de tributação em bases universais. Pouco interessa que os recursos venham a ser nacionalizados (convertidos em Reais). Basta que haja a aquisição da disponibilidade jurídica ou econômica, que no caso de contribuinte se tem via a clássica ponderação quanto ao efeito caixa do rendimento (creditado em conta, ou convertido em novos ativos, ainda que no exterior) para que surja a obrigação de pagar IRPF.

Em relação a rendimentos auferidos diretamente pelo indivíduo, a tributação brasileira até 2023 poderia ser dividida em duas categorias: incidência do IRPF na modalidade de ganho de capital (venda de ativos com lucro, ou juros obtidos em renda fixa) = imposto entre 15% (até R$5 milhões de ganho) e 22,5% (acima de R$30 milhões de lucro); ou cobrança pelo chamado carnê leão (para renda com aluguéis, dividendos e demais fontes) = alíquotas progressivas de até 27,5% sobre o rendimento. Em ambas, a apuração era mensal e depois voltava a ser refletida na Declaração de Imposto de Renda anual (DIRPF).

Como os rendimentos no exterior podem ser decorrentes de investimentos feitos com moeda nacional (remessa de R$), com moeda estrangeira (reaplicação de rendimentos performados fora do país, ou mesmo patrimônio adquirido na condição de não residente ou no exterior), ou com um mix de ambas as origens, o contribuinte pessoa física brasileira devia também se atentar ao tratamento da variação cambial. Afinal, em R$ podia haver ganho, mas uma parte dele poderia ser decorrente propriamente de um rendimento financeiro do investimento realizado, outra parte poderia ser meramente fruto da aposta na moeda estrangeira, que poderia inclusive converter perdas financeiras em efetivos ganhos (como no caso de um investimento resgatado com perda acabar resultando em mais Reais retornando ao Brasil). Tradicionalmente, a legislação fiscal brasileira tributava apenas a renda obtida com variação cambial quando o investimento tinha origem em moeda nacional, isentando aquela decorrente de recursos que já nasceram fora do Brasil. Em outros termos, o legislador originalmente (até 2023) optara por tributar a variação cambial apenas de quem “apostava contra o Real”.

Outra isenção importante vigente até 2023 era a não cobrança de IRPF sobre lucros nas vendas de ativos que foram adquiridos pelo contribuinte quando ele ainda não era residente fiscal no Brasil.

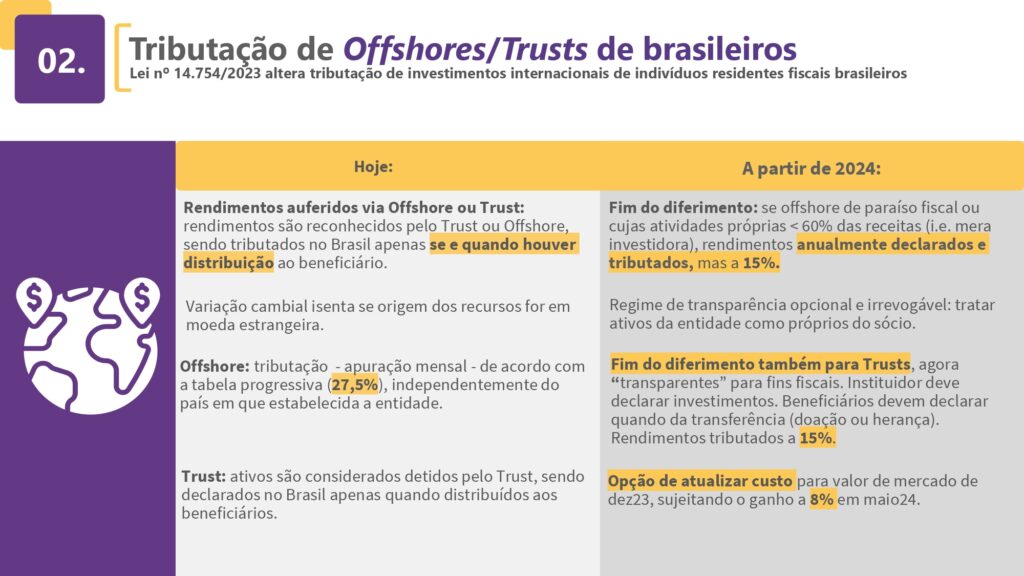

1.2 IRPF (até 2023) sobre rendimentos obtidos via estruturas no exterior (“regime de caixa”: diferimento até distribuição ao sócio indivíduo residente fiscal no Brasil)

Um expediente algo comum dentro do universo dos contribuintes que investem no exterior, especialmente a partir de um certo patamar de valores, é o uso das chamadas offshores, entidades jurídicas que, mal traduzindo, seriam como uma empresa limitada sediada em outros países.

Com elas, o investidor, em vez de possuir cada investimento em seu nome, os possui por meio dessa entidade jurídica, que para todos os fins é a real proprietária do patrimônio e dos rendimentos dele decorrentes. No final do dia, a propriedade indiretamente ainda é do indivíduo brasileiro, mas, como a legislação do exterior encara a sociedade offshore como uma ficção, uma entidade distinta de seus sócios (no que a legislação nacional com aquela está sintonizada), os rendimentos, quando auferidos, são renda da offshore, não do sócio. Efeito prático = não há imposto de renda brasileiro sobre os aluguéis, os royalties, os dividendos, os juros, os ganhos e quaisquer outros rendimentos fruto de aplicações realizadas em nome da offshore.

E o indivíduo brasileiro? Bom, ele certamente vai enriquecendo, na medida em que sua offshore vai experimentando lucros, mas, até 2023, só haveria IRPF a pagar se e quando parte desses rendimentos, agora estocados na offshore como lucro, viessem a ser distribuídos a título de dividendos. Somava-se a isso a faculdade geralmente aceita pelos países sedes das offshores de se permitir que os recursos sejam disponibilizados aos sócios não a título de dividendos, mas como resgate do capital principal inicialmente aportado (redução de capital social) e temos inclusive a possibilidade de os recursos serem usufruídos pelo contribuinte sem que haja IRPF a ser pago (ainda).

Logo, em brevíssimo resumo, o uso de offshores permitia ao contribuinte pessoa física residente fiscal no Brasil diferir, por vezes indefinidamente, o IRPF brasileiro sobre tais rendimentos.

A.2. Novas regras do IRPF sobre rendimentos do exterior a partir de 2024: Lei 14.754

A.2.1. Nova tributação única de rendimentos auferidos diretamente no exterior a partir de 2024

Entre outras coisas, a Lei 14.754 unificou o tratamento de rendimentos até então tratados ora como ganho de capital ora como dividendos. No lugar das apurações separadas, todos os rendimentos financeiros passam a estar sujeitos a uma alíquota única, de 15%.

Em vez de apurado mensalmente, o IRPF sobre esses rendimentos do exterior auferidos diretamente pelo indivíduo contribuinte brasileiro (ou seja, sem offshore ou trust) será declarado anualmente na Declaracao de Imposto de Renda da Pessoa Física (DIRPF), em ficha própria.

Passa a ser admitida a compensação de prejuízos em investimentos de mesma natureza, permitindo que eventual excesso seja transferido a períodos subsequentes.

Mas passam a ser considerados rendimentos sujeitos ao imposto valorizações de criptoativos, carteiras difitais, operações de crédito, incluindo juros de mútuo, direitos de aquisição e praticamente toda variação cambial positiva (mesmo de ativos originalmente adquiridos no exterior e/ou com moeda estrangeira). Ou seja, o IRPF alcançará muitos ganhos ainda potenciais (não realizados).

De fato, de uma só vez a Lei 14.754, com raras exceções, também acaba com ambas as importantes isenções de variação cambial (que passa sempre a ter o mesmo tratamento dos rendimentos financeiros, independentemente da origem dos recursos aplicados, o que pode penalizar severamente o contribuinte brasileiro, haja vista a elasticidade da flutuação de nossa moeda) e dos ativos adquiridos na condição de não residente (que passam a estar sujeitos ou à tributação nova, se considerados rendimentos financeiros, ou à tributação convencional de ganhos de capital, se não considerados como tal). Apenas as variações cambiais decorrentes de depósitos em conta corrente (sem remuneração) ou de até US$5 mil anuais (oriunda de quaisquer ativos) permanecem isentas.

Permanece a possibilidade de descontar-se do IRPF brasileiro o imposto de renda eventualmente pago no exterior, mas eventual saldo ou valor não utilizado no mesmo ano de competência não poderia ser deduzido em anos subsequentes.

A.2.2. Tratamento de Offshores como entidades transparentes a partir de 2024 (IRPF de 15% na apuração do lucro, mesmo não distribuído)

A Lei 14.754 busca antecipar a arrecadação daquilo que os contribuintes brasileiros já estavam acostumados a diferir pelo uso de entidades no exterior.

Para tanto, a norma primeiro conceitua o que seriam as chamadas entidades controladas sujeitas ao novo regime, basicamente, sociedades sobre as quais, sozinho ou com outras pessoas a ele ligadas, o contribuinte tenha poder de gestão, e que estejam localizadas em paraísos fiscais OU cuja renda seja decorrente de investimentos (rendas passivas: aluguéis, juros, dividendos, royalties, entre outros), não de negócios ativos. Apenas se as rendas ativas forem superiores a 60% essa tributação automática anual deixaria de ocorrer. Ou seja, virtualmente tudo que se convencionou chamar de offshore estaria sob as novas regras. Se o indivíduo possuir investimento em entidade não sujeita ao novo regime, a variação cambial do principal vai ser de qualquer forma capturada e tributada via ganho de capital (tributação antiga de 15% a 22,5%), mas apenas na alienação, baixa ou liquidação do investimento (ainda que via devolução de capital).

O novo tratamento a esse grupo de entidades será simplesmente assumir-se desfeita a ficção da separação do patrimônio da sociedade e do sócio: tudo que a offshore auferir de rendimento durante o ano passa a ser computado na base do IRPF do sócio residente fiscal no Brasil, aplicando-se a mesma alíquota de 15% anualmente.

Os resultados, capturados por um balanço que siga os padrões internacionais de contabilidade, ou a legislação brasileira (opção do contribuinte) são convertidos em Reais, computados na base anual do IRPF, submetidos ao imposto brasileiro (pelas novas alíquotas) e então atualiza-se o custo da entidade na respectiva ficha da DIRPF (enquanto tais lucros não forem distribuídos).

Ao menos a MP não repetiu o pecado outras vezes tentado de aplicar o novo imposto a rendimentos do passado (embora tenha também pecado em não permitir a compensação de prejuízos do passado). Aqui, vale observar a opção de atualização do valor das cotas a mercado (v. item A.2.4 adiante).

Poderão ser deduzidos do lucro das controladas, os lucros de eventuais investidas dela no Brasil, bem como os rendimentos e ganhos decorrentes de outros investimentos no Brasil, desde que tributados por alíquota igual ou superior a 15%.

A variação cambial entre a data da tributação anual do lucro e o seu efetivo recebimento não será tributada.

Há também a opção de declarar os bens e direitos detidos pela entidade controlada no exterior como se fossem detidos diretamente pela pessoa física (entidade transparente para fins fiscais). Tal faculdade pode ser exercida individualmente por cada empresa offshore de titularidade da pessoa física, mas é é irretratável e válida durante todo o período em que a pessoa física for a titular da entidade, devendo ser também exercida por todos os sócios que forem residentes no Brasil. Caso exercida a opção, cada ativo passará a ser tributado conforme sua natureza.

A.2.3 Trusts: patrimônio como herança/doação isentos, mas rendimentos tributados

A Lei 14.754 arriscou-se a (finalmente) regular os chamados trusts no direito tributário brasileiro. Até hoje muito se discutiu e pouco se concretizou quanto a um tratamento adequado a essas figuras, dada a falta de uma entidade similar no direito brasileiro (sendo as fundações as mais similares, dizem muitos).

Dada a insegurança, os trusts acabam por gerar discussões complexas e caras, desde o compliance para sua declaração (ou não) nas fichas da DIRPF dos residentes fiscais brasileiros envolvidos até os impostos propriamente ditos.

Num exemplo típico em que o instituidor do trust (setlor) seja de uma geração (o doador ou falecido) e os beneficiários os da geração seguinte (donatários ou herdeiros), a falta de compreensão do trust por parte das autoridades por vezes impede que se conceda abertamente a legítima isenção de IRPF existente para doações/sucessões.

A nova norma andou bem ao admitir que, enquanto não ocorrida a transferência em prol dos beneficiários, o settlor permaneça declarando os ativos alocados no trust em sua DIRPF, obrigação que passaria aos beneficiários quando aquele evento se concretizasse. Isso é positivo porque há o reconhecimento de que se trata de doação ou sucessão isenta de IRPF (se mantidos os valores da DIRPF daquele primeiro), mas sempre atraindo o ITCMD (agora permitida a incidência deste nos ativos no exterior pela reforma tributária – Emenda Constitucional 132).

Por outro lado, tal qual ocorre com as offshores passivas ou de paraíso fiscal, a MP trata os trusts como transparentes, impedindo o diferimento do IRPF para quando o contribuinte brasileiro experimente o efeito caixa, ou seja, exigindo que a tributação ocorra anualmente, aglutinando-se os resultados experimentados sob aquela estrutura, voltando-se a se aplicar a nova alíquota de 15%.

Previu-se inclusive ter o settlor ou o beneficiário a obrigação de requisitar ao responsável pela administração daquele patrimônio (trustee) o fornecimento de recursos financeiros e as informações necessárias para o cumprimento das obrigações tributárias brasieliras.

Para tanto , a lei determina um prazo de 180 dias para que o settlor, caso esteja vivo, ou os beneficiários do trust, alterem o instrumento de constituição do trust para fazer constar a obrigação do trustee à entrega dos recursos financeiros e das informações necessárias para o cumprimento das obrigações tributárias. Caso não seja possível alterar o instrumento de constituição do trust, os beneficiários deverão comunicar formalmente o trustee sobre a obrigatoriedade do cumprimento das informações de reporte dos ativos e de recolhimento dos tributos no Brasil.

Assim, os bens e direitos objeto do trust deverão ser declarados, de forma individualizada, pelo titular na Declaração de Ajuste Anual, pelo respectivo custo de aquisição. Por exemplo: se o trust detiver uma sociedade no exterior, esta será considerada como detida diretamente pela pessoa física no Brasil.

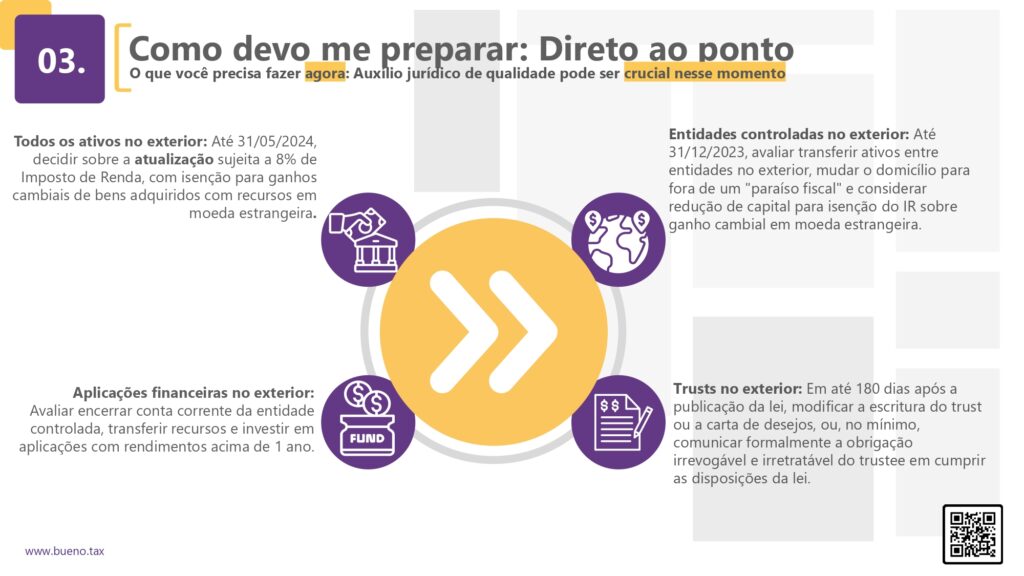

A.2.4 Possibilidade de atualizar valor de bens e direitos no exterior, com tributação reduzida do consequente ganho

A Lei 14.754 foi aprovada com um “favor”aos contribuintes brasileiros: eles podem optar por atualizar o custo fiscal de seus ativos no exterior ao valor de mercado de 31/12/2023. Isso naturalmente gera um ganho na DIRPF, que seria a princípio tributado a 15%, mas a norma permite que aqueles que optem por tal atualização estejam sujeitos ao IRPF sob alíquota sensivelmente reduzida, de 8%, desde que a opção ocorra já.

O IRPF deverá ser pago até maio de 2024 e tal opção, que é realizada individualmente para cada ativo, abarca aplicações financeiras, acoes e cotas de empresas no exterior, imóveis, veículos, aeronaves e embarcações e mesmo ativos detidos por trust. Só ficam fora de tal faculdade ativos adquiridos no próprio ano de 2023.

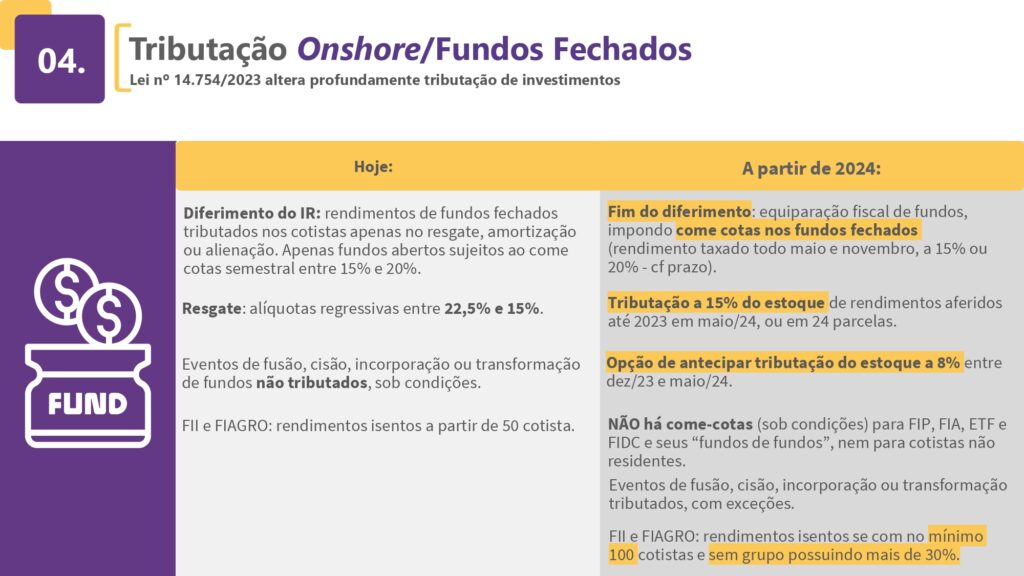

B. FUNDOS FECHADOS

B.1. Regras no IRPF até 2023

Os fundos essencialmente não tem personalidade jurídica para fins tributários. Logo, seu portfólio é isento. Quem é tributado é o cotista, havendo a obrigação do administrador de reter IR. Contudo, nos fundos fechados, não haveia até 2023 o chamado come cotas que existe para os demais fundos (abertos). Isso signicica que os cotistas estavam beneficiados pelo diferimento do IR para o momento da liquidação, alienação ou resgate: tabela regressiva (22,5% a 15%).

B.2. Novas regras do IRPF de fundos fechados a partir de 2024: come cotas semestral (15% ou 20%)

Com a nova norma, os fundos fechados passam a ficar sujeitos à tributação periódica, no último dia útil de maio e de novembro, sob as alíquotas de 20% (fundos de curto prazo) e 15% (fundos de longo prazo). Ou seja, o “come-cotas” passa a também valer para eles.

Quando da liquidação, amortização, alienação ou resgate das cotas, ou distribuição de

Rendimentos, será devido eventual IRRF complementar, calculado pela tabela regressiva sempre existente (22,5% a 15%, conforme prazo).

B.3 Possibilidade de tributar rendimento acumulado até 2023 por alíquota reduzida de 8% (em vez de 15%)

A Lei prevê que os rendimentos acumulados nos fundos fechados até 31/12/2023, ou seja, justamente aqueles que até 2023 não estavam sujeitos à tributação periódica, deverão ser apropriados, de forma proporcional, até 31/12/2023, e ficarão sujeitos ao IRRF sob a alíquota de 15% em maio de 2024 (primeira incidência do come cotas nessa espécie de fundos).

Na prática, tais rendimentos equivalem à diferença positiva entre o valor patrimonial da cota naquela data (em 31 de dezembro de 2023), incluídos os rendimentos apropriados a cada cotista, e o custo de aquisição.

Nada sendo manifestado pelo cotista, o IRRF devido será retido pelo administrador do fundo, podendo ser recolhido em uma única parcela (à vista) até 31/05/2024, ou em até 24 parcelas mensais e sucessivas, sendo a primeira paga até 31/05/2024, com acréscimo de juros SELIC.

(Acaso não recolhido o imposto, o fundo será impedido de efetuar distribuições ou repasses de recursos aos cotistas, bem como ficará impossibilitado de realizar novos investimentos. E se a inadimplência for decorrente de falha do cotista em prover recursos ao administrador, este comunicará tal fato às autoridades fiscais, ficando isento de responsabilidade pela retenção e pelo recolhimento do IR.)

Mas, alternativamente, tal qual no caso dos ativos no exterior, a Lei 14.754 permitiu que as pessoas físicas optem por realizar o pagamento do IRRF sobre os rendimentos acumulados até 2023 nas aplicações dos fundos sob uma alíquota reduzida de 8%, podendo tal recolhimento ocorrer da seguinte forma:

a. 4 (quatro) parcelas iguais, mensais e sucessivas, com vencimentos nos dias 29/12/2023, 31/01/2024, 29/02/2024 e 29/03/2024, pertinentes ao imposto de 8% sobre os rendimentos apurados até 30/11/2023; e

b. uma parcela em maio/24 pertinente ao imposto de 8% sobre os rendimentos de dezembro de 2023.

B.4. Outras disposições sobre investimentos no Brasil

A norma ainda se dispõe que, a partir de 2024, FIIs e FIAGROs só contarão com a isenção de IRPF em seus rendimentos se detiverem, no mínimo, 100 cotistas (até 2023 exigia-se apenas 50 cotistas). A lei impõe mais limites: essa isenção não será aplicada ao conjunto de cotistas pessoas físicas aparentadas até o segundo grau que representem 30% ou mais do total de cotas ou que possuam cotas que conceda direito a 30% ou mais do total de rendimentos obtidos pelo fundo.

Fica de qualquer forma mantido regime próprio de tributação, sem aplicação do come-cotas, para FIP, FIA, FIDC e ETF Renda Variável que sejam entidades de investimento (com estrutura de gestão profissional e poder discricionário de decisões de investimento, a ser regulada pelo CMN) e cumpram os demais requisitos previstos na legislação. Nesse caso, terão tributação de 15% apenas na amortização, alienação ou resgate de cotas, ou na distribuição de rendimentos.

A nova norma não se aplica a: FIP-IE, FIP-PD&I e ETF Renda Fixa; investimentos em FIEE e FIP por residentes ou domiciliados no exterior, e investimentos em títulos públicos

ou, ainda, fundos de investimento compostos exclusivamente por cotistas residentes ou domiciliados no exterior.

Em caso de fusão, cisão, incorporação ou transformação de fundo de investimento, os rendimentos correspondentes à diferença positiva entre o valor patrimonial da cota na data do evento e o custo de aquisição da cota ficarão sujeitos à retenção na fonte do

IRRF, à alíquota aplicável aos cotistas do fundo, naquela data. A exceção fica para quando a operação envolver FIP, FIA e ETF sujeitos a regime tributário próprio; não implicarem mudança de titularidade das cotas ou disponibilização de ativo pelo fundo aos cotista.

Previu-se ainda que quando as cotas de fundos de investimento forem gravadas com usufruto, o tratamento tributável levará em consideração o beneficiário dos rendimentos, ainda que esse não seja o proprietário da cota.

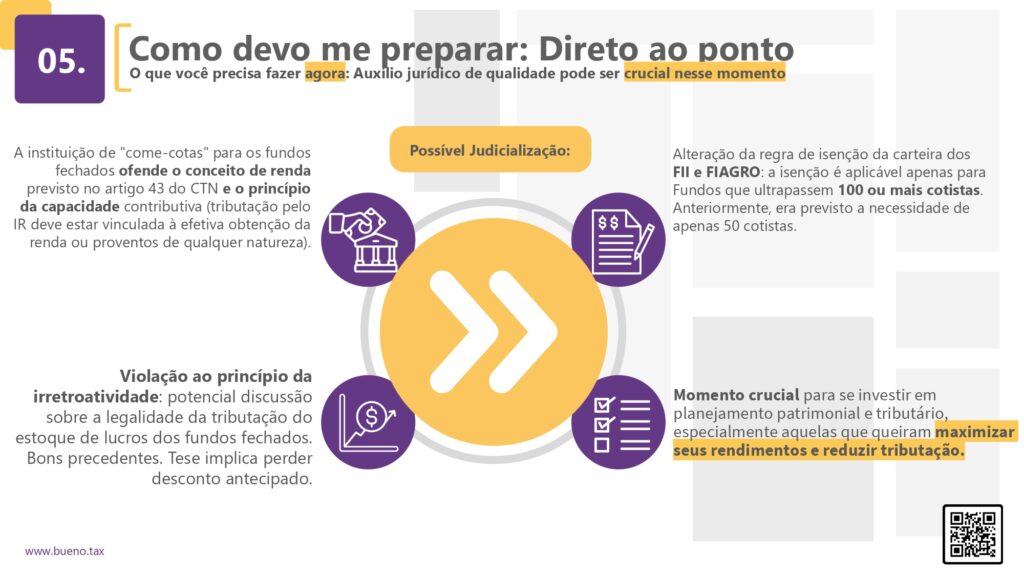

Direto ao ponto: