Direto ao ponto: embora ainda se aguarde a formalização do acórdão, a decisão do

Supremo Tribunal Federal (STF) de relativizar a coisa julgada já enviou ondas sísmicas

sobre o mercado, impondo novas cautelas a todos. Por mais que seja algo

compreensível a equalização do tratamento de contribuintes, evitando que alguns

poucos sortudos tenham uma eterna vantagem competitiva por contarem com

decisões favoráveis diferentes do que oportunamente veio a ser entendido pela

própria Corte, permitir que o julgado tenha efeitos retroativos cria cenários insólitos

para alguns.

O que estava em jogo: objeto dos recursos julgados nos temas 881 e 885

Conforme tivemos a oportunidade de discutir em recente evento promovido por nosso

escritório com nosso colega constitucionalista Rodrigo Brandão, no final de 2022, após

anos de espera, o STF julgou conjuntamente e no regime de repercussão geral dois

recursos extraordinários que tratavam de teses assim resumidas:

Tema 881 = Limites da coisa julgada em matéria tributária, notadamente diante de

julgamento, em controle concentrado pelo Supremo Tribunal Federal, que declara a

constitucionalidade de tributo anteriormente considerado inconstitucional, na via do

controle incidental, por decisão transitada em julgado.

Tema 885 = Efeitos das decisões do Supremo Tribunal Federal em controle difuso de

constitucionalidade sobre a coisa julgada formada nas relações tributárias de trato

continuado.

Em ambos os recursos, empresas defendiam o direito de permanecerem protegidas

por decisões definitivas que lhes garantiam, desde o final dos anos 90, o direito de não

recolherem a Contribuição Social sobre o Lucro Líquido (CSLL), ainda que o mesmo STF

tenha reconhecido a constitucionalidade da cobrança em 2007.

Por outro lado, a Procuradoria Geral da Fazenda Nacional (PGFN) defendia que, por

mais que aquelas empresas tenham sido vitoriosas em ações próprias, tal veredicto

haveria de ser revertido automaticamente, isso é, sem sequer a necessidade de

ajuizamento de ação rescisória, pois o STF veio posteriormente a decidir como legítima

a cobrança da CSLL.

Os julgamentos são muito importantes porque afetam não apenas as empresas parte

dos recursos, mas quaisquer contribuintes que possuam ou venham a possuir decisões

judiciais transitadas em julgado – a chamada coisa julgada, que sempre foi considerada

uma garantia fundamental protegida pela Constituição como cláusula pétrea.

Teses firmadas:

Embora ainda precisem ser formalizadas em acórdão final, as teses firmadas pelo STF

nos temas 881 e 885 já foram assim sumarizadas pelo tribunal:

“1. As decisões do STF em controle incidental de constitucionalidade, anteriores à

instituição do regime de repercussão geral, não impactam automaticamente a coisa

julgada que se tenha formado, mesmo nas relações jurídicas tributárias de trato

sucessivo.

- Já as decisões proferidas em ação direta ou em sede de repercussão geral

interrompem automaticamente os efeitos temporais das decisões transitadas em

julgado nas referidas relações, respeitadas a irretroatividade, a anterioridade anual e a

noventena ou a anterioridade nonagesimal, conforme a natureza do tributo.”

O veredicto foi alcançado por maioria de votos, tendo sido negada a sua limitação no

tempo (modulação). As principais consequências podem ser assim compreendidas.

1) A coisa julgada nunca será afetada por julgamentos sem repercussão geral

O objeto do tema 885 se referia à possibilidade de uma decisão do STF em controle

incidental de constitucionalidade, ou seja, sem eficácia geral e irrestrita (erga omnes),

vir a justificar a revisão de decisão anterior, individual e irrecorrível, que com ela se

mostrasse incompatível, sem o ajuizamento de ação rescisória.

Para essa situação, o STF acabou entendendo que a coisa julgada individual deve

prevalecer, mesmo que contrária a julgamento mais recente da Corte (sem

repercussão geral) e ainda que se refira a tributos periodicamente exigíveis – ali

referenciadas como relações jurídicas tributárias de trato sucessivo (ocasiões em que a

incidência fiscal se repete no tempo e alcançaria inclusive fatos posteriores ao

julgamento do STF contrário à coisa julgada).

Logo, se o contribuinte possuir coisa julgada livrando-lhe total ou parcialmente de

tributos, mesmo aqueles repetitivos e onipresentes como a CSLL, IRPJ, PIS e COFINS,

tal economia permanece válida ainda que o STF se posicione de forma diferente. O

principal alerta: o julgamento dissonante do STF não pode se dar sob o regime da

repercussão geral, pois este implica que mesmo veredictos dados em julgamento de

recursos isolados possuem efeito de interpretação da Corte sobre a legislação em

questão (v. adiante).

2) A coisa julgada é automaticamente suspensa por decisão do STF em ação direta ou

em julgamento com repercussão geral, respeitada a anterioridade e a

irretroatividade

No julgamento do Tema 881 caiu um alicerce da segurança jurídica: a coisa julgada.

Até hoje, entendia-se que uma decisão irrecorrível, que sequer poderia ser atacada em

ação rescisória, era o cúmulo da imutabilidade.

Com o veredicto do STF, contudo, sendo o julgado dissonante relativo a tributos de

trato continuado, a coisa julgada só poderá ser tida como sinônimo de definitividade

se e quando convalidada pelo STF em julgamentos de ações diretas ou sob o rito da

repercussão geral.

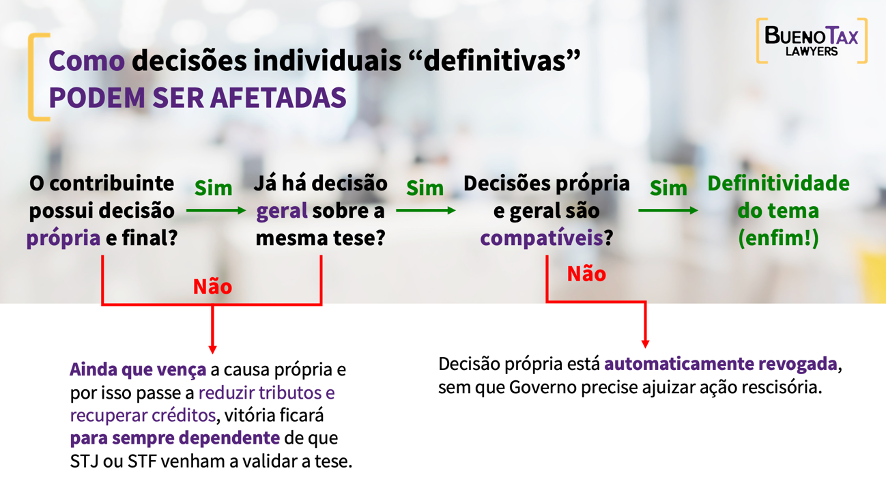

Logo, não basta ter uma decisão positiva transitada em julgado. Ela precisa ser

ratificada pelo STF. Considerando que essa decisão é inédita e está sendo tomada em

2023, todos os casos tributários podem ser divididos em três categorias:

2.1) Coisa julgada definitiva: já convalidada pelo STF em ação direta ou sob

repercussão geral

Nessa primeira categoria podemos enquadrar o cenário mais otimista. Se o

contribuinte possui decisão favorável e definitiva e esta se apresenta em sintonia com

o que o STF já disse, antes de 2023, quando tenha analisado recursos com eficácia

geral, o contribuinte tem a certeza de que sua situação não será alterada.

2.2) Coisa julgada potencialmente definitiva: a mesma tese ainda não foi analisada

pelo STF em ação direta ou sob repercussão geral

Por outro lado, caso a decisão do contribuinte sobre apuração de tributos de trato

continuado ainda não foi avaliada pelo STF, a eficácia da decisão individual pode vir a

ser suspensa se e quando tal veredicto sobrevier e for incompatível com aquela (se for

compatível, o caso passa a ser contemplado pela primeira espécie acima – 2.1. coisa

julgada definitiva).

A interpretação do STF foi no sentido de que, quando a coisa julgada se torna

incompatível com julgamento em repercussão geral ou ação direta, este julgamento é

aplicado ao caso como se se tratasse de numa nova norma, o que impôs que os

Ministros tenham reconhecido que a irretroatividade e a anterioridade (anual ou

nonagesimal) se aplicariam. Ou seja, o contribuinte até pode vir a ter sua vitória

desfeita, mas só voltaria a aplicar a legislação tal qual decidida pelo STF a partir dali,

sem possibilidade de cobranças sobre o passado.

Curioso? Pois o terceiro cenário é o mais drástico:

2.3) “Coisa desjulgada”: se a mesma tese em que o contribuinte saiu vitorioso já foi

julgada pelo STF antes de 2023, em ação direta ou sob repercussão geral, mas o

veredicto da Corte lhe foi desfavorável, é como se ela nunca houvesse existido

Por fim, para incredulidade de praticamente todo o mercado, o STF acabou por decidir,

também por maioria de votos, não aplicar a chamada modulação no julgamento dos

temas 881 e 885, o que na prática significaria que a interpretação agora firmada só

valeria daqui em diante.

Dito de outra forma: ainda que tenha criado apenas em 2023 a interpretação de que

julgamentos de ações diretas e em repercussão geral suspendem automaticamente

decisões definitivas anteriores em sentido diverso, tal raciocínio aplica-se igualmente a

situações passadas e futuras.

Logo, tal qual as duas contribuintes parte dos recursos extraordinários objeto dos

temas 881 e 885, quaisquer contribuintes que se vejam na situação de terem coisas

julgadas favoráveis mas incompatíveis com teses já julgadas pelo STF (em decisões de

caráter erga omnes), como era ali o caso da CSLL, passaram a ser devedoras de

tributos que até o mês passado eram unanimemente entendidos como inexigíveis, pois

protegidos por direito insuperável (coisa julgada), com nível de cláusula pétrea.

Pegando o caso concreto da CSLL, como em 2007 uma ADI apontou ser devida a

contribuição, e a União à época autuou e iniciou a cobrança do tributo (por mais que à

época não existisse julgado sequer similar ao atual), as partes envolvidas passaram

imediatamente a ser devedoras de tributos acumulados por 16 anos!

Este último cenário em que a coisa julgada magicamente passa a ser considerada

inexistente, com efeitos retroativos, só evitaria que o contribuinte tenha de recolher

tributos outrora alcançados pela decisão desfeita se tais débitos já estiverem extintos

pela decadência.

O futuro: mais insegurança

Não há como negar a lógica de se buscar equalizar o tratamento fiscal de

contribuintes, especialmente num país com a carga tributária relevante como o nosso.

Entre admitir que uma decisão judicial definitiva venha a ser um dia desfeita, ou

permitir que alguns tenham vantagem competitiva eterna, meramente por contarem

com uma decisão excepcional, a Corte privilegiou a isonomia.

Contudo, a não modulação é algo extraordinariamente surpreendente, especialmente

considerando o uso amplo e até descontrolado do mecanismo em favor da

arrecadação em tantos outros temas.

Dada a repercussão negativa do veredicto, alguns Ministros do Supremo fizeram

questão de publicamente afirmar que o julgado teria alcance limitado a tributos de

trato sucessivo. Mas, ao menos até que o acórdão seja formalizado, não há certeza

quanto a seus limites.

Por ora, brotam incertezas e impõem-se cautelas, por exemplo:

- Reflexos contábeis: a CVM rapidamente fez pública orientação no sentido de

empresas afetadas pela tese, notadamente as que se encontram no péssimo terceiro

cenário a fazer a divulgação de tais efeitos; - Reflexos sobre operações de M&A: acaso alguma dessas empresas tenha sido objeto

de transação de venda, espera-se uma verdadeira batalha entre vendedores e

compradores quanto à responsabilização dos passivos tributários, eis que embora

relativos ao passado podem ser interpretados como decorrentes de uma decisão

tomada apenas em 2023; - Reflexos sobre teses julgadas pelo Superior Tribunal de Justiça (STJ): ainda que o

julgamento do STF se refira expressamente a decisões tomadas em ações diretas ou

sob repercussão geral, típicas daquele tribunal, existem teses ligadas a tributos de

trato sucessivo que se encerram na análise da legalidade, de competência do STJ, que

por sua vez também tem temas julgados sob mecanismo de uniformização de

jurisprudência (repetitivo). Podemos esperar que o STJ adote a mesma lógica e

também passe a reverter coisas julgadas? Melhor nem perguntar… - Reflexos sobre outras áreas do direito: se a lógica do STF foi privilegiar a isonomia

em detrimento da coisa julgada, tendo tal raciocínio se alicerçado na proteção contra a

concorrência desleal e uma equiparação do veredicto erga omnes do STF a uma nova

norma, não falta nenhum ingrediente para que a mesma receita seja aplicada a muitas

outras áreas do direito em que relações continuadas podem estar sendo afetadas por

uma decisão judicial tida por incompatível. Imaginemos uma empresa que possui coisa

julgada excepcional em temas ambiental, de propriedade intelectual, ou concorrencial,

por exemplo. A interpretação contraditória em ação direta ou repercussão geral

deveria igualmente impedir que tal empreendimento desfrute de uma vantagem

insuperável sobre concorrentes. Mesmo em relação a indivíduos, decisões judiciais,

ainda que definitivas, mas contrárias a posição mais ampla do STF não poderiam

permitir exceções em matérias de caráter penal, previdenciário ou administrativo, por

exemplo.

Direto ao ponto: O contribuinte que possuir decisão própria favorável, transitada em

julgado, em tese tributária de trato continuado, independentemente de ajuizamento

de ação rescisória pela procuradoria competente:

a) está seguro se a mesma tese tenha sido objeto de decisão compatível do STF,

em ação direta ou sob repercussão geral;

b) pode ver os efeitos de sua ação cessarem apenas se e quando sobrevier

decisão do STF em sentido contrário, mas a cobrança dos tributos só iniciaria

após respeitada a anterioridade, nunca retroagindo;

c) tem risco provável de ser cobrado se deixou de pagar tributos com base em

decisão própria, mas a mesma tese já conta com decisão contrária do STF.