1. Introdução

Uma recente decisão do Conselho Administrativo de Recursos Fiscais (“CARF”) do Ministério da Fazenda envolvendo uma das sociedades do Grupo Gerdau chamou a atenção dos brasileiros na mídia[1], ao decidir favoravelmente ao contribuinte no que tange à impossibilidade de tributação dos lucros de sociedades controladas indiretas no exterior.

Como será melhor explicado adiante, no caso analisado envolvendo o Acórdão nº 1101-000.811, julgado em 2 de outubro de 2012[2] , o contribuinte (Gerdau Internacional Empreendimentos Ltda. – “Gerdau Brasil”) constituiu uma sociedade holding (controlada direta), na Espanha (Gerdau GTL Spain – “Holding”), país com o qual o Brasil possui acordo internacional para evitar a dupla tributação (“Acordo Brasil-Espanha” – Decreto nº 76.975/1976). A Holding espanhola, por sua vez, detinha o controle de diversas sociedades empresárias (controladas indiretas), localizadas em outros países, tais como Holanda, Argentina, Uruguai e Ilhas Virgens Britânicas (“BVI”).

De acordo com a Receita Federal do Brasil (“RFB”), o artigo 74 da Medida Provisória nº 2.158-35/2001 (“MP 2.158-35/01”) permite que, independentemente da efetiva transferência dos lucros das sociedades controladas no exterior (isto é, das “Controlled Foreign Corporations”, conhecidas como “CFC”) para a Gerdau Brasil, tais lucros tanto da controlada direta como das controladas indiretas da empresa brasileira sejam tributados no Brasil pelo Imposto de Renda da Pessoa Jurídica (“IRPJ”) à alíquota de 25% e pela Contribuição Social sobre o Lucro Líquido (“CSLL”) à alíquota de 9%. O fisco federal entendeu ainda que a utilização da Holding significou um abuso (de direito) por parte do contribuinte brasileiro, que constituiu uma empresa apenas para se beneficiar do Acordo Brasil-Espanha, de modo que a existência da sociedade espanhola deveria ser desconsiderada para fins fiscais.

Todavia, no julgamento realizado pela 1ª Turma Ordinária do CARF, decidiu-se que tal norma (art. 74 da MP 2.158-35/01) apenas alcança os lucros da controladas diretas no exterior, mas não das controladas indiretas. Ademais, a referida Turma entendeu que a desconsideração da Holding espanhola não pode ser realizada pelo Fisco brasileiro. Antes de analisarmos os fundamentos da decisão, e as nuances fáticas do “Caso Gerdau CFC”, faz-se necessária uma breve explicação sobre a aplicação sobre o art. 74 da MP 2.158-35/01, sobretudo em razão de tal dispositivo ter sido, recentemente, alvo de decisão do Supremo Tribunal Federal (“STF”) em ação direta de inconstitucionalidade.

Assim, o presente estudo nos permite analisar a legislação brasileira no que tange à tributação dos lucros de coligadas e controladas no exterior (“regras CFC”) tendo em vista a sociedade Holding na Espanha, suas controladas em outros países e a controladora brasileira Gerdau Brasil. Os principais argumentos envolvendo a possibilidade de aplicação das regras CFC, a ocorrência de treaty shopping e possível tributação de controladas indiretas foram aqui analisados. Além disso, apresentamos o atual posicionamento do STF sobre o tema, extraindo daí as conclusões a serem utilizadas para outros casos de planejamento tributário internacional envolvendo a tributação de lucros de sociedades controladas no exterior a partir de tal precedente.

2. Considerações Preliminars sobre o artigo 74 da Medida Provisória nº 2.158-35/01 e o Precedente do STF Sobre o Tema Julgado em 2013

Antes de iniciarmos a análise do julgado administrativo propriamente dito, entendemos ser essencial expormos algumas considerações preliminares sobre o tema da tributação das CFC no Direito pátrio, para uma melhor compreensão dos argumentos e fundamentos jurídicos manifestados no “Caso Gerdau CFC”.

No Brasil, os lucros auferidos por pessoas jurídicas sofrem a incidência da tributação do Imposto de Renda das Pessoas Jurídicas (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL), tributos previstos na Constituição Federal (“CF”) no artigo 153, inciso III[3] e artigo 195, inciso I, alínea c[4], respectivamente.

O IRPJ possui uma alíquota fixa de 15%, mais um adicional de 10% para o lucro que exceder a R$ 2,4 milhões por ano, salvo algumas exceções (art. 3º da Lei nº 9.249/96)[5]. Já a CSLL possui, em geral, uma alíquota de 9% (art. 3º, inc. II, da Lei nº 7.689/88)[6]. Desse modo, no Brasil o lucro das pessoas jurídicas de grande porte normalmente sofre uma carga tributária da ordem de 34%.

Em relação aos lucros auferidos por filiais, sucursais ou controladas, no exterior, de pessoas jurídicas domiciliadas no Brasil, aplicou-se inicialmente as disposições legislativas previstas na Lei n º 9.249/95 (artigos 25, 26 e 27), na Lei n º 9.430/96 (artigos 16 e 17) e na Lei n º 9.532/97 (artigo 1º). De acordo com essa legislação de CFC, a tributação recairia apenas no momento em que os lucros das coligadas e controladas no exterior fossem disponibilizados para a pessoa jurídica domiciliada no Brasil. Os lucros seriam considerados disponibilizados na data do pagamento ou do crédito em conta representativa de obrigação da empresa no exterior.

Todavia, em 2001, o Código Tributário Nacional (“CTN”) foi alterado pela Lei Complementar nº 101/01, momento em que foram acrescentados ao seu artigo 43 os seguintes parágrafos:

Art. 43. (…)

§ 1º A incidência do imposto independe da denominação da receita ou do rendimento, da localização, condição jurídica ou nacionalidade da fonte, da origem e da forma de percepção.

§ 2º Na hipótese de receita ou de rendimento oriundos do exterior, a lei estabelecerá as condições e o momento em que se dará sua disponibilidade, para fins de incidência do imposto referido neste artigo.

A princípio, essa alteração em nada mudaria a forma com que se dava a tributação dos lucros de coligadas e controladas no exterior. No entanto, com a edição da Medida Provisória nº 2.158-35, também no ano de 2001, a seguinte disposição passou a viger no sistema jurídico brasileiro:

Art. 74. Para fim de determinação da base de cálculo do imposto de renda e da CSLL, nos termos do art. 25 da Lei nº 9.249, de 26 de dezembro de 1995, e do art. 21 desta Medida Provisória, os lucros auferidos por controlada ou coligada no exterior serão considerados disponibilizados para a controladora ou coligada no Brasil na data do balanço no qual tiverem sido apurados, na forma do regulamento.

Com isso, introduziu-se uma verdadeira presunção absoluta[7] no ordenamento jurídico: a disponibilização dos lucros das controladas e coligadas no exterior de pessoa jurídica domiciliada no Brasil deixou de ser no momento da data do pagamento para a sociedade residente no Brasil, passando a ser o momento de apuração do balanço das controladas e coligadas, independentemente de qualquer deliberação das controladas e coligadas no sentido de pagamento de lucros (i.e., distribuição de dividendos ou disposição similar) para sua controladora no Brasil.

Conforma preconizado pela doutrina, as ficções jurídicas e presunções legais absolutas são “injurídicas para definir o fato gerador ou sua ocorrência”[8], sendo válidas apenas quando não relativas ao núcleo do fato gerador (aspecto material da hipótese de incidência tributária), mas relacionadas a outros elementos da relação jurídica tributária, e desde que não contrariem normas constitucionais ou complementares[9]. Por esta razão, o art. 74 da MP 2.158-35/01 mostra-se uma presunção legal absoluta quanto ao aspecto material da hipótese de incidência do imposto de renda e, portanto, inconstitucional (por violar o conceito constitucional de renda do art. 153, III da CF) e ilegal (por violar os conceitos de disponibilidade jurídica e econômica do art. 43, caput, do CTN).

Essa inovação foi intensamente criticada pela doutrina, pois, embora o art. 43, § 2º, do CTN permita que o legislador estabeleça o momento em que a disponibilização de lucros ocorre, não é possível que o faça para um momento em que o lucro foi apenas apurado, mas que ainda não pode ser colocado à disposição do sócio. Nesse caso, nao teria havido fato gerador do IRPJ e da CSLL, razão pela qual o momento escolhido pelo legislador não poderia ser verificado como cumprido.

Em outras palavras, é dizer que, apesar da alteração do art. 43 do CTN efetivada pela inclusão do § 2º, alteração essa que estipulou novo aspecto temporal para a hipótese de incidência tributária do Imposto de Renda, o aspecto material (i.e., núcleo do fato gerador ou critério material da regra matriz de incidência tributária) continuou intacto (e, por óbvio, assim deveria permanecer, em razão dos limites constitucionais que cercam o conceito de renda no art. 153, III da CF). Portanto, a mudança do aspecto temporal do imposto de renda pode até ser realizada por lei complementar, todavia, o imposto só será devido naquele momento se, e somente se, ocorrer o fato gerador, ou seja, se o aspecto material da hipótese de incidência for, de fato, verificado no mundo real (i.e., exteriorar-se no mundo fenomênico). Antes de cumprido o requisito essencial (materialização do auferimento de renda pelo contribuinte), não há imposto de renda a ser pago. É dizer, em resumo: não se pode determinar quando o contribuinte efetivamente auferiu renda se ele jamais assim o fez.

É o que afirma, dentre outros, MARTINS:

Desta forma, o que posso dizer é que o § 2º autoriza ao legislador ordinário determinar momentos e condições de uma “disponibilidade real”, mas o artigo 74 será inconstitucional na medida em que possibilite, nas hipóteses em que possibilitar, que lucro “indisponível”, apesar de apenas apurado, mas não disponibilizado, seja considerado tributável no país[10].

Em razão das patentes inconstitucionalidade (e ilegalidades) suscitadas pelos contribuintes, foi ajuizada no STF Ação Direta de Inconstitucionalidade (ADI), sob o nº 2.588, questionando tanto o art. 74 da mencionada MP quanto art. 43, § 2º, do CTN. A ADI nº 2.588 teve seu julgamento finalizado pelo Plenário da Corte em 10 de abril de 2013[11] (iniciado em fevereiro de 2003), tendo sido conferida interpretação conforme à Constituição do art. 74 da MP 2.158-35/01 no seguinte sentido:

- Não se aplica o art. 74 da MP 2.158-35/01 para as empresas coligadas em países sem tributação favorecida (não paraísos fiscais);

- Aplica-se o art. 74 da MP 2.158-35/01 para empresas controladas localizadas em países com tributação favorecida ou desprovidos de controles societários e fiscais adequados (paraísos fiscais), assim definidos em lei; e

- É inconstitucional a aplicação do parágrafo único do art. 74 da MP 2.158-35/01, que previa a disponibilização, em 31 de dezembro de 2002, dos lucros apurados por controlada ou coligada no exterior até 31 de dezembro de 2001 de forma automática.

Após a definição do resultado do julgamento da ADI 2588 com efeito vinculante, o STF passou ao julgamento dos Recursos Extraordinários 611.586 (“caso COAMO”) e 541.090 (“caso EMBRACO”) sobre a mesma questão.

No primeiro caso (COAMO), como a hipótese tratava de empresa controlada situada em país com tributação favorecida, o STF aplicou o entendimento firmado no julgamento da ADI 2588.

Para o segundo caso (EMBRACO), que envolvia a tributação de controladas situadas em país sem tributação favorecida (Itália, China e Uruguai) o STF, por maioria de votos (5 – cinco – votos), reconheceu a constitucionalidade da aplicação do art. 74 da MP 2.158-35/01. No entanto, o STF determinou o retorno do processo para o Tribunal Regional Federal da 4ª Região para que seja analisada a questão da aplicação de acordos para fins de evitar a dupla tributação, que não havia sido objeto de debate no citado tribunal. Importante observar que o referido julgado não se deu em sede de repercussão geral, ou seja, não há, em regra, efeitos vinculantes para os demais tribunais, muito embora seja inegável a influência que tal decisão poderá ter.

A decisão veiculada por meio do ADI nº 2588 decorre da junção dos posicionamentos adotados pelos votos médios dos Ministros Ellen Gracie e Joaquim Barbosa, visto que, enquanto tais Ministros adotaram uma posição intermediária, quatro ministros votaram pela procedência da ação, enquanto outros quatro pela improcedência. Para a Ministra Ellen Gracie, o artigo 74 aplica-se apenas às controladas no exterior (mas não às coligadas). Já para o Ministro Joaquim Barbosa, o artigo 74 pode ser aplicado às controladas e às coligadas, desde que estejam localizadas em “paraísos fiscais”. Por isso, o posicionamento final da corte foi de que a norma questionada somente é aplicável às controladas no exterior que estejam em “paraísos fiscais”[12].

Antes mesmo do término do julgamento, SCHOUERI já havia defendido posicionamento similar ao adotado pelo Supremo Tribunal Federal, afirmando que, no caso de jurisdições com tributação favorecida (“paraísos fiscais”), é possível reconhecer a disponibilidade de lucros de controladas e coligadas no momento da apuração do balanço (antes de qualquer deliberação da companhia), tal como prevê o art. 74 da MP 2.158-35/01, pois nestes países há uma imediata disponibilidade dos valores pertences às empresas. Em suas palavras:

(…) propus que, num único caso a disponibilização poderia ser reconhecida, independentemente de qualquer deliberação nos órgãos da companhia. Trata-se do caso de investimentos em certos países de legislação tributária favorecida e normas societárias flexíveis (os chamados “paraísos fiscais”), que oferecem ao investidor a imediata disponibilidade sobre os valores nominalmente pertencentes às empresas “off-shore”. (…) Em tais casos, é evidente que não há como se negar a disponibilidade imediata dos recursos.[13]

Também quase que antevendo a decisão do STF no referido precedente, ROSEMBLATT asseverou, dois anos antes:

“Os argumentos de inconstitucionalidade da MP nº 2.158/2001 são fortes, mas é possível interpretá-los conforme a Constituição Federal, desde que não sejam desprezados os conceitos de renda como acréscimo patrimonial (artigo 153, inciso III da CF), e o de disponibilidade econômica (artigo 43 do CTN) (…) O Supremo Tribunal Federal pode decidir por declarar inconstitucional o artigo 74 da MP nº 2.158/2001 sem redução do texto, para condicionar a sua aplicação apenas aos casos em que as pessoas jurídicas estrangeiras tiverem sede em paraísos fiscais ou países com regime de tributação favorecida, nas quais o sócio residente tiver controle direto ou de fato, e que o tributo incida exclusivamente sobre rendas passivas”[14] (sublinhamos)

A seguir, veremos como esse entendimento do STF pode ser aplicado ao caso objeto do presente artigo, e quais os pontos que, mesmo após tal precedente, permanecem em aberto para as situações semelhantes aquela tratada no “Caso Gerdau CFC”.

3. A atuação fiscal da Gerdau Brasil

A autuação fiscal foi realizada em face da Gerdau Internacional Ltda. (“Gerdau Brasil”), sociedade gestora dos negócios internacionais do Grupo Gerdau, uma empresa siderúrgica brasileira fundada há mais de um século, com 14 usinas espalhadas pelo Brasil, 45 mil empregados e presença em diversos países das Américas (do Norte, Central e do Sul), Europa e Ásia[15]. Recentemente, foi apontada como uma das dez empresas com maior reputação no Brasil[16], tendo suas ações negociadas nas bolsas de valores de São Paulo, Nova Iorque (EUA) e Madri (Espanha). Em 2011, o Grupo Gerdau produziu mais de 20 milhões de toneladas de aço, e é atualmente considerada a 14ª maior companhia siderúrgica do mundo[17].

No que se refere especificamente à autuação fiscal, a Gerdau Brasil foi autuada com relação à suposta ausência de recolhimento de IRPJ e CSLL sobre os lucros auferidos no exterior, no ano de 2005, por intermédio de suas controladas indiretas, notadamente as seguintes:

(i) LAISA, localizada no Uruguai, no valor de aproximadamente R$ 27 milhões;

(ii) GLT EQUITY, localizada nas Ilhas Virgens Britânicas (BVI), no valor de aproximadamente R$ 98 milhões;

(iii) AXOL, localizada no Uruguai, no valor de aproximadamente R$ 170 milhões;

(iv) GLT FINANCIAL, localizada nos Países Baixos (Holanda), no valor de aproximadamente R$ 600 mil; e

(v) SIPAR INVERSIONES, localizada na Argentina, no valor de aproximadamente R$ 13 milhões.

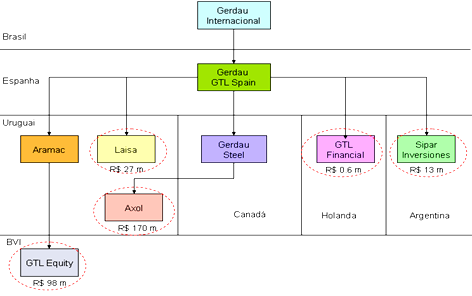

A estrutura societária do grupo com base na autuação fiscal pode ser representada da seguinte forma:

Na figura acima, as setas indicam o controle societário de uma sociedade sobre as outras; as companhias com círculo tracejado em vermelho foram aquelas cujos lucros a Receita Federal do Brasil considerou como se tivessem sido disponibilizados para a Gerdau Brasil e, portanto, deveriam ter sido adicionados à base de cálculo da Gerdau Brasil para fins de incidência do IRPJ e CSLL em 31.12 do ano de 2005.

É possível notar que a estrutura societária foi criada de modo que Gerdau Brasil possuísse uma controlada direta, a Gerdau GLT Spain, sua holding espanhola, com sede em Las Palmas, nas Ilhas Canárias. Através dessa Holding, a Gerdau Brasil detém, indiretamente, sete controladas (que são, portanto, sociedades controladas indiretas da Gerdau Brasil, mas sociedades controladas diretas da Holding espanhola), sendo três no Uruguai, uma no Canadá, uma nos Países Baixos, uma na Argentina e uma nas Ilhas Virgens Britânicas[18].

A principal parte da ementa da referida decisão restou assim redigida, in verbis:

TRATADO INTERNACIONAL. INCIDÊNCIA. LANÇAMENTO.

Não existe disposição no tratado ou em lei interna estabelecendo a não incidência do tratado por haver eventual interesse tributário em reorganização societária que envolva países contratantes. Para que deixar de aplicar o tratado em alguma circunstância, é preciso haver previsão no tratado ou em lei brasileira e, para o lançamento ser valido, esta regra deve ser indicada no lançamento.

TRATADO INTERNACIONAL. ABUSO DE TRATADO. ABUSO DE DIREITO. LEGALIDADE.

Não há base legal no sistema jurídico brasileiro para o Fisco afastar a incidência legal do tratado, sob a alegação de entender estar havendo abuso de tratado.

CONTROLADA DIRETA E INDIRETA. LEGISLAÇÃO COMERCIAL.

A determinação feita no art. 243 da Lei n° 6404, de 1976, para que se considere como controlada as controladas diretas e indiretas s6 é válida para fins do relatório anual de administração previsto no dispositivo. Sem uma ressalva semelhante a existente no art. 243 da Lei das Sociedades por Ação, controlada significa controlada direta. Não cabe entender que toda menção à controlada, na Lei no 6.404, de 1976, se refira também às controladas indiretas.

CONTROLADA DIRETA E INDIRETA. LEGISLAÇÃO TRIBUTARIA.

A translação do conceito posto pelo art. 243 da Lei n° 6.404, de 1976, para o art. 74 da Medida Provisória n° 2.158-35, de 2001, não tem fundamento. Para supor que o art. 74 da Medida Provisória n° 2.158-35, de 2001, estivesse se referindo as controladas indiretas, seria preciso ignorar o texto do artigo e, além disso, admitir que ele desconsiderasse tacitamente a personalidade jurídica das controladas diretas. Não é possível supor que o termo controlada possa alcançar as controladas diretas e as indiretas, sob pena de se estabelecer uma dupla tributação do mesmo lucro, pois os resultados das controladas indiretas já estão refletidos nas controladas diretas.

CONTROLADA DIRETA E INDIRETA. LEGISLAÇÃO TRIBUTARIA.

O inciso I do art. 16 da Lei n° 9.430, de 1996, indica que os lucros das controladas no exterior devem ser considerados de forma individualizada, por controlada. Mas, isso de modo algum quer dizer os lucros das controladas indiretas devam ser considerados diretamente.

ASSUNTO: IMPOSTO SOBRE A RENDA DE PESSOA JURÍDICA – IRPJ

Ano-calendário: 2005

Não cabe adição ao lucro feita sem base legal.

Como se verifica dos trechos acima reproduzidos, a decisão aborda, essencialmente, dois grandes temas: (i) ausência de dispositivo legal vedando abuso de acordo contra a bitributação; e (ii) impossibilidade de tributação de lucros de controladas indiretas no exterior.

O voto vencedor destacou, resumidamente, sobre o primeiro pontos, i.e., aplicação do Acordo Brasil-Espanha e ausência de vedação de treaty shopping, que (pg. 71-72 do acórdão):

- A afirmação feita pelo fiscal de que a empresa espanhola não tem vida própria, não foi comprovada. A própria fiscalização diz que a empresa espanhola é uma holding e, sendo uma holding, não se pode esperar que existam funcionários e instalações compatíveis com empresas operacionais. Não há como desqualificar a holding por falta de estrutura e empregados, pois ela tem a estrutura que se espera que uma holding tenha (com alguns comitês e conselhos tomando decisões e com a estrutura enxuta);

- Embora seja provável que a reestruturação identificada pela fiscalização tenha por objetivo economia tributária, não é possível tomar como verdade absoluta seja este o único objetivo. A presunção feita pela fiscalização não é irrefutável, visto que a Holding faz aquisições de empresas no estrangeiro e traça suas linhas estratégicas, o que enfraquece a tese de que o único objetivo é a economia fiscal;

- Mesmo admitindo-se por hipótese que a holding espanhola tenha sido criada apenas para economizar tributos, isso não permitiria afastar a incidência do Acordo Brasil-Espanha. Para que fosse possível deixar de aplicar o tratado em alguma circunstância, seria preciso haver previsão no tratado ou em lei brasileira que dê o tratamento pretendido pela fiscalização. Todavia, não há base legal no sistema jurídico brasileiro para o Fisco afastar a incidência dos acordos contra a bitributação, sob a alegação de entender estar havendo abuso de acordo;

- Ainda que existisse regra impondo o afastamento do acordo internacional, a solução não seria buscar diretamente o lucro das controladas indiretas, mas sim verificar o lucro existente na Holding espanhola, nos termos da legislação aplicável. Porém, a fiscalização propõe desconsiderar o Acordo Brasil-Espanha, sob argumento de economia fiscal e abuso do tratado, mas, sem qualquer razão, passa a buscar diretamente o resultado das subsidiárias, o que não é permitido na legislação brasileira;

- Para se considerar diretamente o lucro das controladas indiretas, além de afastar o acordo, seria preciso desconsiderar a personalidade jurídica da Holding espanhola (o que não foi comprovado ou requerido judicialmente pela Fiscalização). Sem afastar a personalidade da holding, a ausência do acordo apenas deixaria o lucro da Gerdau GTL Spain sujeito a tributação no Brasil. Por isso a RFB não poderia ter feito a apuração do modo que fez; e

- Por fim, a Gerdau GTL Spain é uma sociedade espanhola, com personalidade jurídica, e não um simples estabelecimento permanente, como afirmou a fiscalização. Por isso, sua existência não poderia ser desconsiderada.

No que se refere ao segundo ponto, isto é, impossibilidade de tributação de lucros de controladas indiretas no exterior, o voto vencedor consignou que:

- O art. 74 da MP 2.158-35/01 não fala em controlada direta e indireta. Apenas fala em controlada, o que permite entender que se trate de controlada direta. Mas o Fisco, com base na leitura do § 2° do art. 243 da Lei n° 6.404, de 1976, entende que o art. 74 alcança controlada direta e indireta;

- Todavia, o art. 243 da Lei n° 6.404/76 trata do relatório anual da administração e de quais os investimentos da companhia devem ser relacionados. Neste contexto, é razoável que o relatório alcance também as controladas indiretas, pois o objetivo édemonstrar os investimentos da companhia. Mas, nas outras disposições da lei, isso não faz qualquer sentido;

- Por exemplo, é difícil imaginar que o art. 248, que manda avaliar as controladas pelo método da equivalência patrimonial, pretenda que se faça a equivalência das controladas indiretas ao invés das controladas diretas. Também é difícil supor que o dispositivo pretenda que se faça a equivalência das controladas diretas e das indiretas, pois as equivalências das últimas já estão retratadas nas primeiras;

- Assim, não cabe entender que toda menção à controlada, na Lei n° 6.404/76, se refira também às controladas indiretas. Sem uma ressalva semelhante à existente no art. 243 da Lei das Sociedades por Ações, controlada significa controlada direta.

- Se cabe a limitação do conceito posto pelo art. 243 dentro da própria Lei das Sociedades por Ações, sua translação para o art. 74 da MP 2.158-35/01 não tem qualquer fundamento;

- Para supor que o art. 74 da MP 2.158-35/01, estivesse se referindo às controladas indiretas, seria preciso ignorar o texto do artigo e, além disso, admitir que ele desconsiderasse a personalidade jurídica das controladas diretas. Pior, seria preciso admitir que tal desconsideração fosse feita de modo tácito. Mas não existe qualquer razão para se abandonar a letra da lei ou para se imaginar que o dispositivo esteja desconsiderando a personalidade jurídica das controladas diretas;

- Além disso, não é possível supor que o termo controlada pudesse alcançar as diretas e as indiretas, sob pena de se pretender a criação de uma dupla tributação, porque o resultados das controladas indiretas já estão refletidos nas controladas diretas. Ou seja, no caso da regra de tributação do lucro da controlada estrangeira, não é possível que a norma alcance as controladas diretas e as indiretas. Só é possível alcançar o lucro de umas ou de outras;

- O art. 16 da Lei nº 9.430/96 indica que os lucros das controladas no exterior devem ser considerados de forma individualizada, por controlada. Mas, isso de modo algum quer dizer que se devam considerar diretamente os lucros das controladas indiretas. O texto legal apenas diz que não se pode fazer uma apuração global dos resultados de todas as empresas estrangeiras (diretamente controlada). Ou seja, o texto manda considerar os resultados de cada controlada direta depois de apurado o seu lucro.

Ao final de seu voto, o Conselheiro Carlos Eduardo de Almeida Guerreiro conclui, após refutar os dois argumentos de autuação utilizados pelas Autoridades Fiscais, que nenhum dos argumentos é apto ou para afastar o Acordo Brasil-Espanha ou para justificar a consideração direta dos resultados das controladas indiretas, restando improcedente o lançamento quanto ao IRPJ e CSLL.

Adicionalmente, o Conselheiro Marcos Shigueo Takata apresentou declaração de voto acompanhando o voto vencedor pelas conclusões, essencialmente destacando que (pp. 77-86 do acórdão):

- Uma holding não precisa de estruturas materiais e humanas, seja no Brasil, seja no exterior. Portanto, não há qualquer problema quanto à existência, à validade e à eficácia de uma holding pura se inexistir nela estruturas materiais e/ou humanas, justamente por ser forma jurídica organizacional por excelência, centro “puro” (de segundo grau) de imputação de direitos e obrigações que prescinde de substância organizacional para sua subjetivação personificada (sujeito de direitos personificado);

- A única hipótese consistente de abuso de direito em matéria tributária é o caso de abuso de tratados;

- Houve o uso de dois pesos e duas medidas pela fiscalização: uma vez que, quanto à GTL Financial Corp BV, a fiscalização acusou que ela não havia nenhum funcionário, mas tal sociedade apresenta características substanciais iguais ou semelhantes a da Gerdau GTL Spain. Entretanto, considerou a GTL Financial Corp BV para fins de aplicação do Tratado Brasil-Holanda.

- Sob a ótica contábil-fiscal, ao se aplicar o BR-GAAP sobre a controlada direta na Espanha, o resultado de equivalência patrimonial dessa conterá os resultados de equivalência patrimonial das controladas da controlada direta, não obstante a legislação contábil da Espanha não avaliar os investimentos em controladas pelo MEP;

- Contudo, a transparência fiscal instituída pelo art. 74 da MP 2.158-35/01 é da controlada direta no exterior. Não há sentido em se fazer a transparência fiscal para cada controlada indireta, e ao mesmo tempo se fazer a transparência fiscal das controladas diretas. Para tanto, ter-se-ia de desconsiderar as controladas diretas, ao arrepio da lei;

- Também chancela esse entendimento, o § 6° do art. 25 da Lei 9.249/95, que prevê a manutenção do tratamento previsto na legislação vigente (a do Decreto-lei1.598/77) para os resultados da avaliação dos investimentos no exterior pelo MEP — ou seja,que a Receita de Equivalência Patrimonial (REP) continua a ser não tributável, assim como a Despesa de Equivalência Patrimonial (DEP) a ser não dedutível. O que setributa, por transparência fiscal, é o lucro da investida noexterior contido na REP, e não a REP em si;

- Os resultados da avaliação dos investimentos no exterior pelo MEP só são os relativos às controladas diretas (só elas constam no ativo da controladora), sendo que o resultado de equivalência patrimonial das controladas indiretas (controlada da controlada) está contido naqueles (nos resultados de equivalência patrimonial das investidas diretas).

- Ora, se a tributação por transparência fiscal (regime de competência) se aplicasse “diretamente” às controladas indiretas, o § 6° do art. 25 da Lei 9.249/95 seria inócuo, sobretudo se considerarmos que ela não é norma “simplesmente” interpretativa. O § 6° do art. 25 da Lei 9.249/95 existe e faz sentido somente porque a tributação por regime de competência(transparência fiscal) se aplica às controladas diretas, e só — cabendo nelas a consolidação doslucros das indiretas;

- Portanto, as controladas indiretas são tributadas mediante consolidação de seus resultados nas controladas diretas. Assim, em relação à questão, sobre regulamentar o art. 74 da MP 2.158-35/01, conforme a parte final de seu caput, o art. 1°, § 5°, da Instrução Normativa SRF 213/02 conferiu a correta interpretação da norma legal, ao prever a consolidação dos resultados das indiretas no primeiro nível (i.e., na controlada direta), para fins de tributação dos lucros do exterior.

- Houve equívoco adicional da fiscalização em tributar os lucros da GTL Equity Investiments (sediada em BVI) (controlada da Aramac S.A., sediada no Uruguai, que por sua vez é controlada da Gerdau GTL Spain, sediada na Espanha), pois a tributação deveria se dar sobre os lucros da Aramac S.A. — que ocuparia as vezes de “controlada direta” da recorrente — nos quais estão compreendidos os lucros da GTL Equity Inv.

- É evidente a conclusão de que o Tratado Brasil-Espanha compreende a CSLL, independentemente de terem sido firmados após a instituição dela. Quando os tratados contêm o reconhecimento expresso de que eles compreendem a CSLL (caso dos Tratados Brasil-Portugal e Brasil-Bélgica), tal se dá nos protocolos dos tratados, e não no art. 2° deles (que prevê os tributos alcançados), demonstrando o caráter interpretativo ou declaratório disso.

4. Nossos Comentários sobre o Caso

Conforme já mencionamos, a decisão do CARF acabou repelindo os argumentos utilizados pelo fisco federal, decidindo em favor do contribuinte e, assim, por maioria de votos deu provimento ao recurso voluntário da Gerdau Brasil, bem como negou provimento, por unanimidade de votos, ao recurso de ofício.

Deste modo, como vimos acima, foram refutados pelos julgadores os seguintes fundamentos jurídicos:

- a Gerdau GLT Spain (Holding na Espanha) estava incorrendo em treaty shopping, ou seja, abuso do Acordo Brasil-Espanha, por não ter seus lucros tributados na Espanha (em razão do benefício fiscal previsto na legislação doméstica espanhola para as sociedades ETVE), e tampouco no Brasil; e

- a legislação comercial e tributária brasileira não distingue sociedade controlada direta de controlada indireta para fins de tributação de lucros no exterior e, portanto, seria permitida a tributação dos lucros auferidos pela controlada indireta de sociedade brasileira, com base no art. 74 da MP 2.158-35/01 sem o prévio reconhecimento e tributação no nível da controlada direta (Holding na Espanha).

Após descritos os principais fundamentos jurídicos envolvidos no “Caso Gerdau CFC”, passaremos a tecer nossas considerações sobre os mesmos, de forma a extrair conclusões gerais sobre os temas por ele abordados, a serem aplicadas a casos análogos, daqui para frente.

4.1 Jurisdições envolvidas no Caso Gerdau CFC e suas classificações para fins da IN nº 1.037/10

Inicialmente, convém apontar que, dos países envolvidos na parte relevante da estrutura societária internacional do Grupo Gerdau (ilustrados na figura anteriormente colacionada), apenas as Ilhas Virgens Britânicas (BVI) estão incluídas na lista de 65 países ou dependências considerados como de tributação favorecida, de acordo com o art. 24 da Lei nº 9.430/96 e o art. 1º da Instrução Normativa RFB nº 1.037/10 (“IN 1.037/10”), ou seja, considerados como “paraísos fiscais” na blacklist brasileira.

Ademais, imperioso ressaltar que, com o advento da Lei nº 11.727/2008, a Espanha foi incluída no rol de países com “regime fiscal privilegiado”[19] no ano de 2010, quando da publicação da IN 1.037/10 (art. 2º, VIII), no caso de pessoas jurídicas constituídas e sujeitas à legislação de ETVEs(Entidad de Tenencia de Valores Extranjeros). No entanto, foi suspensa a inclusão da Espanha nessa categoria[20], deixando, assim, de figurar na gray list brasileira[21]. Tal suspensão ocorreu a pedido do governo espanhol[22].

O Uruguai também é considerado um país com “regime fiscal privilegiado”, no tocante às companhias sob a forma de Safis (Sociedades Financeiras de Inversão) existentes até 31 de dezembro de 2010.

Em relação aos Países Baixos, à época da edição da IN 1.037/10, havia regime fiscal privilegiado no caso da legislação aplicável às pessoas jurídicas constituídas sob a forma de holding company que não exerçam atividade econômica substantiva. Todavia, a inclusão os Países Baixos no rol de países com regime fiscal privilegiado, assim como no caso da Espanha, encontra-se suspensa desde 2010 até hoje[23].

É importante destacar que, na época do fato gerador da autuação fiscal (2005), a legislação não trazia o conceito de regime fiscal privilegiado e nem listava taxativamente quais seriam esses regimes e em quais jurisdições, o que só veio a ocorrer com a Lei nº 11.727/08 (que incluiu o art. 24-A na Lei nº 9.430/96) e com a já citada IN 1.037/10[24].

As demais jurisdições envolvidas no “Caso Gerdau CFC”, notadamente Argentina e Canadá, não são – e jamais foram – consideradas jurisdições com tributação favorecida ou países com regime fiscal privilegiado.

Ressalte-se, ademais, que o Brasil atualmente possui acordo contra dupla tributação com 30 países, dos quais inclui-se a já citada Espanha (Decreto nº 76.975/76), o Canadá (Decreto nº 92.318/86), os Países Baixos (Decreto nº 355/91) e Argentina (Decreto nº 87.976/82). Ou seja, dos países mencionados na estrutura societária do Grupo Gerdau, apenas não há acordo contra dupla tributação celebrado pelo Brasil em relação ao Uruguai e às Ilhas Virgens Britânicas. Todavia, há acordo de livre comércio com o Uruguai (isto é, o Tratado de Assunção, que criou o MERCOSUL em 26 de março de 1991), mas que não envolve o Imposto de Renda como objeto.

4.2. Ausência de treaty shopping e impossibilidade de negar a aplicação do Acordo Brasil-Espanha em razão de planejamento tributário internacional “abusivo”

Como já mencionado, desde 1975 vige entre Brasil e Espanha acordo para evitar a dupla tributação, promulgado pelo Decreto nº 76.975/75, cujo Artigo 7 (“Lucros das Empresas”) dispõe que os lucros provenientes de um empresa situada em um Estado contratante só são tributáveis nesse Estado. Logo, os lucros da Gerdau GLT Spain, situada na Espanha, só seriam ali tributados. Observe-se:

Artigo 7

Lucros das empresas

1. Os lucros de uma empresa de um Estado Contratante só são tributáveis nesse Estado, a não ser que a empresa exerça sua atividade no outro Estado Contratante por meio de um estabelecimento permanente à situado. No último caso, os lucros da empresa serão tributáveis no outro Estado, mas unicamente na medida em que forem atribuíveis a esse estabelecimento permanente.

Ainda que se considere o Grupo Gerdau uma “empresa” única (na acepção lata do art. 966[25] do Código Civil, enquanto atividade empresarial e não pessoa jurídica), os lucros por ela obtidos na Espanha só podem ser tributados pelo Estado espanhol, pois esses rendimentos derivariam de um estabelecimento permanente (nesse caso, a Gerdau GLT Spain) situado em território espanhol, o que resta evidente da leitura do Artigo 7(2) infra:

Artigo 7

Lucros das empresas

(…)

2. Quando uma empresa de um Estado Contratante Contratante exercer sua atividade no outro Estado Contratante através de um estabelecimento permanente aí situado, serão atribuídos em cada Estado Contratante a esse estabelecimento permanente os lucros que obteria se constituísse uma empresa distinta e separada, exercendo atividade idênticas ou similares, e transacionando com absoluta independência com a empresa de que é um estabelecimento permanente.

Além disso, o Artigo 10(1) e (2) do Acordo Brasil-Espanha estabelece que os dividendos pagos por uma sociedade residente na Espanha a um residente no Brasil são tributáveis no Brasil, mas que a Espanha poderá tributar esses dividendos em até 15 % do seu montante bruto (e vice-versa[26]). Neste caso, o artigo 23(4) do mesmo tratado dispõe que quando um residente do Brasil receber dividendos que de acordo com as disposições do acordo, sejam tributáveis na Espanha, o Brasil isentará de imposto esses dividendos[27]. Em razão desse dispositivo, quando os lucros da Holding espanhola fossem (se e somente nesse momento) distribuídos para a controladora brasileira (Gerdau Brasil), sob a forma de dividendos, o Brasil não poderia tributar tais montantes, que estariam fora da incidência do IRPJ e CSLL.

Todavia, aqui convém fazer uma importante intervenção. A norma dos acordos contra a bitributação que impede a incidência do art. 74 da MP 2.158-35/01 é o Artigo 7º (Lucros de Empresas), e não o Art. 10 (Dividendos), tampouco o Artigo 21 (Outros Rendimentos). Está claro pela regra CFC brasileira que o que se pretende tributar no Brasil ao final de exercício da pessoa jurídica brasileira são os lucros detidos por sua controlada no exterior, e não os dividendos fictamente distribuídos. Especificamente para essa questão, a existência do Artigo 23(4) do Acordo Brasil-Espanha é, portanto, redundante e meramente de caráter confirmatório, na medida em que, se ausente tal norma de isenção de dividendos, quando a Holding espanhola efetivamente os distribuísse, ou seja, nos termos do acordo, “pagasse” dividendos à Gerdau Brasil, o montante efetivamente pago de dividendos já teria sido tributado pela regra CFC do art. 74 da MP 2.158-35/01 (partindo da premissa que tal dispositivo fosse considerado constitucional e legal para os casos envolvendo acordos contra a bitributação que, diga-se, assim não é).

Assim, é irrelevante a existência do art. 23(4) do Acordo Brasil-Espanha e demais dispositivos equivalente em outros acordos celebrados pelo Brasil, especificamente com relação à isenção de dividendos pagos quando da incidência prévia da regra CFC brasileira. Na verdade, o art. 23(4) serve para isentar outras situações, que não aquelas envolvendo a aplicação da regra CFC em comento.

Todavia, não se pode esquecer que a regra CFC brasileira não pode incidir em situações em que exista acordo contra a bitributação celebrado pelo Brasil com outro Estado Contratante. Caso assim fosse possível – que, reiteramos, não é – resta claro que o art. 23(4) tornar-se-ia completamente descartável, uma vez que, a regra CFC incide sobre lucros, e não sobre dividendos. Reiteramos: o motivo da existência do art. 23(4) não se relaciona (e nem se compatibiliza) com a proibição da incidência das regras CFC (regras estas cobertas pelo Artigo 7º dos acordos, que é suficiente para evitar sua incidência sobre os lucros não distribuídos), mas com outras situações envolvendo a distribuição efetiva de dividendos pagos da Espanha para o Brasil. Em nada tem a ver com tributação de controladas e coligadas no exterior.

Note-se que a doutrina é majoritária[28] em qualificar o Artigo 7º e não o Artigo 10 como a norma do acordo contra a bitributação que impede a tributação de lucros de coligadas e controladas no exterior e, portanto, é o artigo 7º aquele que obsta a incidência das regras CFC de um país sobre os lucros de investidas sediadas no outro Estado. No caso brasileiro, ainda mais claro o art. 74 da MP 2158-35/01 abrange a de tributação de “lucros” no exterior, e não de “dividendos fictos”, conforme diversos doutrinadores pátrios[29] e também as Conselheiras Karen Jureidini Dias (em seu voto no Caso Camargo Correa, acórdão nº. 1101-00.365) e Sandra Faroni (tanto no Caso Eagle 2 – acórdão nº 101-97-070, p. 26, como no Caso Eagle 1 – acórdão nº 101-95802/2006, p. 22), sobretudo.

Portanto, para os casos envolvendo outros acordos contra a bitributação celebrados pelo Brasil em que inexiste cláusula de isenção de dividendos tais como aquela nos moldes do art. 23(4) do Acordo Brasil-Espanha, não haverá qualquer consequência diferente no que tange à vedação da tributação de lucros de controladas e coligadas com base no referido acordo: desde que exista o artigo 7º em tal acordo (e, nos 30 acordos celebrados pelo Brasil em plena vigência nesta data, esse artigo sempre está presente – obviamente), ficará obstada a incidência do art. 74 da MP nº 2.158-35/01, sendo irrelevante a existência ou não da cláusula de isenção de dividendos no artigo 23 desses acordos. Nesse sentido, o que alguns costumam se referir a “dupla proteção” dos acordos contra a bitributação existente nos acordos celebrados com Áustria, Argentina, Equador, Espanha e Índia – caracterizada pela existência do artigo 7º (vedação de tributação de lucros de uma CFC – referida como 1ª proteção) e artigos 10 e 23 combinados (vedação de tributação de dividendos fictos de uma CFC – referida como 2ª proteção) – nada mais é do que uma redundância equivocada e, visto que nesse caso da suposta “dupla proteção” tem-se, na realidade, uma “dupla afirmação da mesma coisa”. A incidência da regra do art. 74 da MP 2.158-35/01 viola o Artigo 7º, nos casos envolvendo acordos contra a bitributação celebrados pelo Brasil, e não o artigo 10. Neste sentido, se ausente o parágrafo constante do artigo 23 que isenta os dividendos pagos pelo outro Estado Contratante ao Brasil, ainda assim, o Brasil não poderá tributar os lucros distribuídos pela CFC residente naquele outro Estado, quando “efetivamente pagos”.

Portanto, ainda para os acordos contra a bitributação celebrados pelo Brasil em que inexiste a exclusão dos dividendos pagos tal como aquela veiculada no art. 23(4) do Acordo Brasil-Espanha, o Brasil permanece vedado de tributar os lucros de coligadas e controladas sediada no outro Estado Contratante. Se assim o fizer, o Brasil estará claramente incorrendo em treaty override[30], violando as disposições da Convenção de Viena sobre o Direito dos Tratados[31] (“CVDT”) (notadamente os artigos 26, 27 e 31[32]) por estar infringindo de forma patente o acordo contra a bitributação celebrado com o referido Estado Contratante ao aplicar norma interna posterior, o que poderá acarretar a renúncia por parte deste Estado (o que precisamente ocorreu com a Alemanha em 2005[33]), prejudicando substancialmente o fluxo comercial e investimentos entre ambos os países.

O CARF inclusive já decidiu, no Caso BR Foods (Acórdão nº 1401-000.832/2012)[34], que as situações envolvendo acordos contra a bitributação não podem ser maculadas pela regra CFC brasileira, quando tratar-se – inclusive – de controlada indireta. Veja-se a ementa desse julgado:

IMPOSTO SOBRE A RENDA DE PESSOA JURÍDICA IRPJ

Ano-calendário: 2006

PESSOAS JURÍDICAS CONTROLADAS INDIRETAMENTE, SEDIADAS NO EXTERIOR. REGIME DE TRIBUTAÇÃO NO BRASIL.

Os resultados auferidos por intermédio de outra pessoa jurídica, na qual alguma filial, sucursal, controlada ou coligada, no exterior, mantenha qualquer tipo de participação societária, ainda que indiretamente, devem ser previamente consolidados no balanço da filial, sucursal, controlada ou coligada para efeito de determinação do lucro real e da base de cálculo da CSLL da beneficiária no Brasil.

DESCONSIDERAÇÃO DE PERSONALIDADE JURÍDICA. AUSÊNCIA DE PRESSUPOSTO LEGAL.

Revela-se indevida a desconsideração de personalidade jurídica de pessoas jurídicas, com o intuito de alcançar lucros produzidos por suas controladas, sem que se comprove a ocorrência de alguma das hipóteses previstas em lei (abuso de direito, falta de substância da sociedade ou ocorrência de simulação ou fraude).

TRIBUTAÇÃO REFLEXA.

A decisão proferida no lançamento principal é aplicável ao lançamento decorrente, de CSLL, face à relação de causa e efeito que os vincula

Retornando ao caso ora sob análise, extrai-se do relatório do Caso Gerdau CFC que a autoridade fiscal vislumbrou que a Gerdau GLT Spain seria apenas uma conduit company (sociedade canal), ou seja uma sociedade criada apenas para fazer jus do acordo contra a bitributação celebrado entre Brasil e um outro Estado (no caso a Espanha), com a finalidade exclusiva de conduzir os lucros provenientes de um Estado com o qual o Brasil não possui acordo contra a bitributação para um Estado que possui esse acordo com o Brasil (o estado espanhol) evitando a dupla tributação do lucro gerado no terceiro país com o qual o Brasil não possui acordo.

Como a Gerdau GLT Spain não possuía empregados ou espaço físico relevante, a Receita Federal do Brasil (RFB) entendeu que tal Holding seria apenas um simulacro, não podendo sequer ser caracterizada como um estabelecimento permanente da Gerdau Brasil. A Holding espanhola teria sido criada com o único propósito de evitar a tributação das sociedades indiretamente controladas pela Gerdau Brasil pelo resto do mundo (i.e., nas demais jurisdições envolvidas, tais como BVI, Uruguai, etc.), canalizando os lucros dessas sociedades para um país com o qual o Brasil mantém acordo contra dupla tributação (Espanha) – ou seja, não haveria propósito negocial (business purpose[35]) na constituição da Gerdau GLT Spain e no seu uso na estrutura empresarial internacional do Grupo Gerdau.

Para o Fisco, tratou-se de uma clara operação de treaty shopping[36], isto é, uma prática de utilização indevida dos benefícios dos acordos por pessoas para as quais tais benefícios não estariam disponíveis diretamente, mediante a interposição de uma terceira pessoa beneficiária que tenha única e exclusivamente o intuito de obter vantagens fiscais decorrentes desse acordo[37]. Sobre o tema, já nos manifestamos no sentido de que:

Para a caracterização do fenômeno do treaty shopping, a estrutura negocial pode ser bilateral ou triangular, sendo mais comuns os casos de uso de empresas-canais (conduit companies) e empresas trampolins (stepping stone companies), que consistem em sociedades intermediárias (holding companies) interpostas entre o Estado da Fonte e o terceiro Estado do investidor. A diferença básica entre essas duas estruturas reside no fato de que, na primeira (canalização) a empresa interposta não está sujeita a tributação em sua sede, ao passo que na segunda (trampolim) esta está sujeita a tributação, razão que justifica a transferência dos benefícios do acordo de bitributação, como despesas, erodindo a base de cálculo tributável[38].

Portanto, o treaty shopping consiste, resumidamente, na escolha da melhor convenção internacional por uma sociedade com intuito de obter benefícios fiscais que, de início, não teria[39].

De acordo com o voto vencedor do caso Gerdau CFC, tal argumento foi rejeitado em razão da demonstração de que:

(a) a Holding espanhola, Gerdau GLT Spain, não necessita possuir empregados, desempenhar atividade comercial substancial ou possuir estrutura física considerável na Espanha, uma vez que atuava apenas como uma típica sociedade holding;

(b) não há prova suficiente por parte da RFB de que a reorganização empresarial implementada pelo grupo Gerdau que desencadeou a atual estrutura societária foi motivada somente por razões de economia tributária; e

c) não há base legal na legislação brasileira para que a autoridade fiscal negasse a aplicação do Acordo Brasil-Espanha baseando-se no argumento de que existiu abuso do referido tratado internacional (ausência de base normativa que vede o treaty shopping[40]).

Dentre os 30 países com os quais o Brasil celebrou acordo contra a bitributação, em apenas cinco deles o tratado conta com cláusula de limitação de benefícios (“LOB Clause”), a saber: Peru, África do Sul, México, Israel e Turquia (havendo também uma menção no Protocolo no acordo com o Chile). Ou seja, o tratado com a Espanha não contempla uma LOB clause[41].

Prevaleceu com isso a noção de que não de que uma holding, por ser uma sociedade que tem por finalidade deter participações em outras, não precisa ter funcionários e instalações similares a empresas operacionais[42]. Como afirmou o Conselheiro do CARF Carlos Eduardo de Almeida Guerreiro, “o razoável é que uma holding funcione da forma descrita pelo contribuinte (com alguns comitês e conselheiros tomando decisões) e com a estrutura enxuta, quase que apenas formal” (pág 71 do acórdão).

Ora, a essa é precisamente a lição de TÔRRES:

Holding company é geralmente uma sociedade de capital, uma sociedade anônima (…), concebida como um centro financeiro apto para gerir o capital acionário controlado ou operar em setores econômicos mediante as entidades controladas, numa estratégia unitária, figurando quase sempre, como ‘controladora’ do grupo de sociedades [43]

Ademais, os motivos (i.e., business purpose) para o uso de holdings em estruturas empresariais internacionais são bem enumerados, exemplificativamente, por RUSSO et al, que assevera:

“There are many business driven motives for establishing a holding company. For a MNE (multinational enterprise), a holding company can provide a means to own and manage a group of affiliates or subsidiaries in a particular region, such as Europe, the Asia-Pacific or Latin America, and can result in operational and financial efficiencies, in particular when bundled with other business functions, including broader regional headquarter and management functions, group shares services, financing, cash management, and/or intellectual property (IP) ownership and management (…)

The reasons often cited for the for the formation of a holding company include:

– the desire to consolidate the company’s current (and future) foreign subsidiaries under one foreign holding company structure for management and reporting purposes;

– the creation of a platform for future business acquisitions, joint ventures and other business opportunities;

– to act as a gateway for growth and expanding business operations in new markets and regions;

– increased financial flexibility and the creation of an efficient vehicle for the redeployment of cash among foreign operations, thereby facilitating the use of internal funding of operations and expansion;

– improved treasury efficiency an financial risk management, by permitting foreign cash, foreign currency receipts and disbursements, and intercompany loans and other transactions to be consolidated, netted and managed within the holding and financing structure;

– facilitation of raising capital offshore thereby enhancing the enterprise’s capital structure;

– positioning the company to more effectively reduce foreign income taxes through, e.g., internal financing and leveraging;

– to better manage and exploit IP;

– enabling access to EC Directives and/or tax treaty networks reducing withholding taxes on dividend, interest and royalty flows; and

– facilitation of the preparation of a sub-consolidation of the combined foreign operations of the company for financial reporting purposes”[44].

Assim, embora a Gerdau GLT Spain, por ser uma típica holding company, tenha uma estrutura “quase que apenas formal”, ela não seria uma “empresa de papel” (i.e., P.O. Box ou Mail Box Company[45]), pois ela realmente possui operações negociais, dentro de seu escopo, de reunir e administrar participações sociais de outras companhias e, portanto, demonstrando que a pessoa jurídica existe de fato, não consistindo apenas em um conjunto de atos societários registrados em junta comercial no exterior[46]. Nesse passo, o CARF ainda observou que houve um business purpose (propósito negocial) na constituição da Holding espanhola, notadamente o de reorganizar a estrutura societária e melhor administrar os negócios do Grupo Gerdau no exterior, tanto que a Gerdau GLT Spain realiza aquisições de unidades siderúrgicas estrangeiras com os lucros obtidos no exterior[47].

Essas observações foram expressas no seguinte trecho da ementa do acórdão do Caso Gerdau CFC:

TRATADO INTERNACIONAL. INCIDÊNCIA. LANÇAMENTO.

Não existe disposição no tratado ou em lei interna estabelecendo a não incidência do tratado por haver eventual interesse tributário em reorganização societária que envolva países contratantes. Para que deixar de aplicar o tratado em alguma circunstância, é preciso haver previsão no tratado ou em lei brasileira e, para o lançamento ser válido, esta regra deve ser indicada no lançamento.

TRATADO INTERNACIONAL. ABUSO DE TRATADO. ABUSO DE DIREITO. LEGALIDADE.

Não há base legal no sistema jurídico brasileiro para o Fisco afastar a incidência legal do tratado, sob a alegação de entender estar havendo abuso de tratado.

Neste sentido, ainda que seja possível afirmar que a Gerdau Brasil tenha escolhido a Espanha para concentrar suas participações tendo em vista o acordo contar a dupla tributação envolvendo o governo espanhol e o brasileiro, esse é justamente um dos principais objetivos dos acordos contra a bitributação: fomentar investimentos e operações de comércio internacionais envolvendo os Estados Contratantes. Segundo BAKER[48], os principais objetivos de um acordo internacional contra a bitributação são: (i) eliminar a dupla tributação a fim de prevenir o desestímulo ao comércio internacional; (ii) fornecer cooperação entre administrações fiscais no combate à evasão fiscal; (iii) fornecer certeza a investidores e agente do comércio quanto ao regime fiscal sob o qual estarão submetidos – novamente prevenindo o desestímulo ao comércio internacional; e (iv) eliminação de tributação discriminatória.

Ademais, não concordamos com um princípio implícito anti-abuso nos acordos contra a bitributação, uma vez que, a existência de modelos de cláusulas de limitação de benefícios e o combate de eficácia limitada ao treaty shopping decorrente do uso de beneficiário servem, exatamente, para esse propósito. A decisão dos Estados Contratantes em não adotá-los é, por assim dizer, um silêncio eloquente, com o perdão da antítese, uma vez que configura manifesta vontade e poder de escolha de não só um, mas dos dois Estados Contratantes na celebração do acordo internacional contra a bitributação.

Vale, ainda, mencionar dois julgados, um no Brasil (caso TIM Nordeste) e outro na Índia (caso Azadi Bachao Andolan) que envolvem essa questão de ausência de norma geral anti-abuso ou anti-treaty shopping nos acordos contra a bitributação, em caso de inexistir LOB Clause[49] expressamente na redação do acordo. No caso brasileiro, o relator do “Caso TIM Nordeste” asseverou que “ainda que tivesse a tratar de treaty shopping, cujos elementos sequer foram demonstrados no procedimento administrativo fiscal, tal prática não é vedada pelo acordo firmado entre Brasil e Japão”[50]. A ementa do referido acórdão restou assim redigida:

Assunto: Imposto sobre a Renda Retido na Fonte – IRRF

Ano-Calendário1999, 2000, 2001

IRRF. Remessa de Juros Decorrentes de Eurobonds (Floating Rate Notes).

Agente Pagador Residente no Japão. Tratado Brasil Japão. Aplicabilidade.

O tratado para evitar a dupla tributação celebrado entre Brasil e Japão é aplicável às remessas de juros efetuadas a agentes pagadores residentes no Japão, ainda que o beneficiário efetivo esteja localizado em outro país.

Não há, no referido tratado, cláusula que estabeleça a necessidade de o residente no Japão ser o beneficiário efetivo dos juros, como aquelas contidas em várias convenções celebradas pelo Brasil.

(…)

Ainda que se pudesse entender hipoteticamente que teria havido abuso de formas jurídicas, o parágrafo único do artigo 116 do CTN somente poderá ser aplicado após a promulgação da lei ordinária nele mencionada, ao contrário do que ocorre nas hipóteses de dolo, fraude e simulação, inexistentes no caso dos autos. (grifamos)

Já no caso indiano, a questão central versão sobre a efetiva intenção dos Estados Contratante de, por meio da não inserção de cláusulas anti-abuso no acordo, estimular o treaty shopping, de forma legítima e consensual. Mais especificamente, a decisão proferida pela Suprema Corte da Índia negou a aplicação de uma cláusula implícita de combate ao treaty shopping no acordo contra a bitributação celebrado entre Índia e Ilhas Maurício, ao decidir que países em desenvolvimento, como a Índia, necessitam atrair investimentos estrangeiros e as oportunidades geradas por meio do treaty shopping podem ser fatores adicionais para atraí-los[51]. Nesse julgamento, a Suprema Corte enfatizou que essa prática pode ser, por vezes, considerada um incentivo à atração de investimentos estrangeiros e tecnologia, essenciais ao desenvolvimento econômico nacional, ao invés de uma prática prejudicial e abusiva (harmful and abusive practice)[52].

Portanto, esta decisão indiana trouxe uma nova discussão à comunidade tributária internacional, levantando a questão sobre a aceitação de um mal necessário que deve ser tolerado em países em desenvolvimento que desejem encorajar seu crescimento econômico por meio de atração de capital estrangeiro[53]. Essa posição, contudo, dependerá muito do país, variando de caso a caso, uma vez que o combate ao treaty shopping se revela uma decisão política, mais do que jurídica[54] e, sem dúvida, se relaciona, com a existência, alcance e complexidade da cláusula de limitação de benefícios (LOB clause) nos acordos contra a bitributação (conforme constou consignado pelo CARF na decisão proferida no “Caso TIM Nordeste”).

A ausência de uma cláusula LOB no Acordo Brasil-Espanha é a comprovação que ambos os países visam apenas limitar as formas rudimentares e mais evidentes de extensão do escopo pessoal dos acordos, tais como o uso de procuradores, mandatários e conduit companies que agem como meros fiduciários da renda paga por um dos Estados para o outro (treaty shopping per se), sem impedir que terceiras pessoas físicas e jurídicas possam se aproveitar dos benefícios dos acordos[55].

4.3. Inclusão da CSLL nos “tributos visados” dos acordos contra a bitributação celebrados pelo Brasil

No que se refere à CSLL estar ou não incluída entre os “tributos visados” dos acordos contra a bitributação celebrados pelo Brasil, ou se somente o Imposto de Renda (no caso da Gerdau Brasil, o IRPJ) estaria abrangido entre os tributos cobertos pela norma veiculada pelos acordos, concordamos inteiramente com o voto do Conselheiro Marcos Takata, que sustenta que não só por se encontrar nos protocolos, e não no art. 2°, mas pelo teor de seu conteúdo — daí ter falado reconhecimento; mas também pelo fato de que quando os protocolos expressamente mencionam a CSLL entre os “tributos visados”, é dito que “fica entendido que os impostos visados no art. 2, parágrafo 2, b) compreendem a Contribuição Social sobre o Lucro Liquido” 4 e “fica entendido que nos impostos visados no art. 2°, no 1, alínea a) está compreendida a Contribuição Social sobre o Lucro Liquido”, o que reafirma o caráter declaratório e afirmativo da menção feita pelos protocolos dos acordos Brasil-Portugal e Brasil-Bélgica.

Nesse sentido, XAVIER ratifica que:

As citadas disposições contidas nos protocolos anexos ao tratados com Portugal e Bélgica têm caráter meramente declaratório interpretativo, visando apenas a esclarecer a real extensão do art. 2° e não a ampliar o âmbito de aplicação do tratado[56]

Discordamos, portanto, da posição de que somente para os acordos celebrados antes da vigência da CSLL (1988) é que o referido tributo estaria abrangido pelos acordos contra a bitributação celebrados pelo Brasil, em caso de inexistência de protocolo expressamente mencionando a CSLL entre os “tributos visados”. Para os defensores dessa limitação temporal[57],opta-se por uma solução salomônica, ao utilizar como corte metodológico a data de instituição da CSLL para considerar tal tributo incluído no escopo dos acordos celebrados pelo Brasil até aquela data o que, para nós, não seria o mais acertado, uma vez que a CSLL é, para fins dos acordos, tributo essencialmente idêntico ao IRPJ[58], sendo distinto apenas para fins de direito financeiro que, portanto, em nada influencia a aplicação de tais acordos internacionais.

Portanto, saudamos o voto do Conselheiro Marcos Takata quando ele corretamente atesta que o Acordo Brasil-Espanha compreende a CSLL, independentemente de tal acordo ter sido firmado antes ou depois a instituição desse tributo, e não obstante a ausência de Protocolo confirmando esse entendimento por expresso, antes ou depois da assinatura do acordo internacional.

Nesse ponto, o Artigo 2(4) do Acordo Brasil-Espanha é claro na sua redação em dizer que “Esta Convenção também será aplicável a quaisquer impostos idênticos ou substancialmente semelhantes que foram posteriormente criados seja em adição aos impostos já existentes, seja em sua substituição”, expressamente utilizando o termo “também será aplicável”, após a enumeração dos tributos em específico mencionados no Artigo 2(3). Ora, qual o propósito de tal menção adicional se os tributos incluídos no acordo fossem exclusivamente aqueles já mencionados? A CSLL foi claramente criada em “substituição” a um aumento da alíquota de IRPJ, exclusivamente para burlar uma questão de direito financeiro e orçamentário de divisão de recursos entre os entes da Federação brasileira. Ainda que se discuta a questão temporal, por amor ao debate, no caso do Acordo Brasil-Espanha, celebrado em 1975, essa discussão perde toda a relevância, já que a CSLL foi criada posteriormente, em 1988, razão pela qual estaria, necessariamente, abarcada por esse acordo.

4.4. Tributação das coligadas indiretas no exterior: impossibilidade de interpretação do art. 243, § 2º da Lei nº 6.404/76 (norma societária específica) para fins do art. 74 da MP 2.158-35/01 (norma tributária geral)

O segundo ponto principal analisado na decisão do CARF de que, ainda que referido Acordo Brasil-Espanha não fosse aplicável, isso não autorizaria a tributação automática dos lucros auferidos por controladas indiretas no exterior, mas tão somente a permissão para tributar os lucros computados pela holding espanhola, isto é, a controlada direta da sociedade brasileira (Gerdau GTL Spain), é extremamente importante, precisamente por decidir contrariamente a um outro julgado do CARF sobre a mesma questão em 2008, o já mencionado Caso Eagle 2.

Assim, a questão envolvendo a impossibilidade de tributação de lucros de controladas indiretas no exterior[59] torna-se adicionalmente importante, em razão de ir de encontro à prévia decisão do mesmo órgão, sobre o tema.

Em primeiro lugar, no que se refere à ausência de diferenciação entre controle direto e indireto para fins da legislação brasileira utilizado pelo Fisco Federal, a decisão do CARF afirmou que, para que fosse possível tributar automaticamente os lucros auferidos por controladas indiretas no exterior, seria necessário não apenas violar o Acordo Brasil-Espanha, mas também desconsiderar a personalidade jurídica da holding espanhola. Contudo, no caso concreto não seria possível desconsiderar a personalidade jurídica da Gerdau GLT Spain, uma vez que ela estava validamente registrada como uma sociedade nos registros comerciais espanhóis, em plena consonância com a legislação comercial e tributária desse país.

Adicionalmente, no que se refere especificamente ao argumento de que a legislação comercial e tributária brasileira também incluiriam a definição de controladas indiretas, a decisão no Caso Gerdau CFC claramente explicou que o art. 74 da MP 2158-35/01 não inclui as controladas indiretas, como faz expressamente o art. 243 da Lei nº 6.404/76 (Lei das S/A), transcrito abaixo:

Art. 243. O relatório anual da administração deve relacionar os investimentos da companhia em sociedades coligadas e controladas e mencionar as modificações ocorridas durante o exercício. (…)

§ 2º Considera-se controlada a sociedade na qual a controladora, diretamente ou através de outras controladas, é titular de direitos de sócio que lhe assegurem, de modo permanente, preponderância nas deliberações sociais e o poder de eleger a maioria dos administradores.

Essa diferenciação entre controladas diretas e indiretas somente seria aquela aplicável para a elaboração e fornecimento de informações do Relatório da Administração que, por sua vez, exige que os investimentos em controladas indiretas sejam reportados no referido documento societário (para fins de transparência com investidores e boas práticas de governança corporativa).

Portanto, o conceito de controladas que incluiria controladas indiretas estaria adstrito a um aspecto específico da legislação societária, sequer sendo aplicável genericamente para fins da legislação comercial, mas apenas na situação a que se refere. Na ausência de um dispositivo de redação semelhante àquela do art. 243 da Lei nº 6.404/76 na legislação tributária ou de uma menção expressa de “controladas indiretas” no texto do art. 74 da MP 2158-35/01, a expressão “controladas”, para fins fiscais, somente pode incluir as sociedades controladas diretas no exterior.

Esse posicionamento também é adotado por TÔRRES, o qual é explícito sobre o alcance da expressão “controlada ou coligada” no referido art. 74:

É inquestionável que não se pode pretender exigir de “controladas indiretas”, empresas não residentes, quando da apuração dos seus lucros, o mesmo regime do art. 74 da MP 2158/2001, de modo a obter a tributação consolidada. Esta regra é válida unicamente para exigibilidade de tributos sobre controladas ou coligadas ditas “diretas” (…) Conclusão insuperável é a de que o art. 74 da Medida Provisória nº 2.158/01 não alcança situações nas quais persista apenas vínculo indireto entre pessoas jurídicas, em face dos limites assinalados acima e do princípio da separação patrimonial das sociedades, mormente quando entre ambas persistem soberanias fiscais diversas.[60]

O mesmo autor ainda exemplifica expondo uma situação muito semelhante ao Caso Gerdau CFC, ressaltando que uma interpretação equivocada do art. 74 desestimula a realização de investimentos, obstando o desenvolvimento econômico:

Admitir-se a incidência de imposto de renda brasileiro sobre lucros auferidos na Argentina, por exemplo, cujos dividendos pertencem a beneficiário residente na Espanha, é situação absolutamente estranha ao direito brasileiro, assim como a qualquer ordenamento jurídico, aqui ou alhures. Não é por menos que a segurança jurídica tributária, a cada passo, mais claudica do que se impõe como estímulo para o crescimento econômico e as boas relações negociais.[61]

Todavia, existe posição contrária (da qual discordamos), tal como a de autores como YAMASHITA, que sustentam que “o art. 74 da MP 2.158-35/01 não distingue entre controladas diretas ou indiretas, devendo abranger ambas, já que segundo consagrado aforismo romano ‘onde a lei não distingue, não pode o intérprete distinguir’ (ubi lex non distinguit nee nos distinguere debemus)[62].

Esse, contudo, não foi o entendimento que prevaleceu no CARF, como se percebe neste trecho da ementa do Caso Gerdau CFC:

CONTROLADA DIRETA E INDIRETA. LEGISLAÇÃO COMERCIAL

A determinação feita no art. 243 da Lei nº 6404, de 1976, para que se considere como controlada as controladas diretas e indiretas só é válida para fins do relatório anual de administração previsto no dispositivo. Sem uma ressalva semelhante a existente no art. 243 da Lei das Sociedades por Ação, controlada significa controlada direta. Não cabe entender que toda menção à controlada, na Lei nº 6404, de 1976, se refira também às controladas indiretas.

CONTROLADA DIRETA E INDIRETA. LEGISLAÇÃO TRIBUTARIA.

A translação do conceito posto pelo art. 243 da Lei n° 6404, de 1976, para o art. 74 da Medida Provisória n° 2.158-35, de 2001, não tem fundamento. Para supor que o art. 74 da Medida Provisória n° 2.158-35, de 2001, estivesse se referindo as controladas indiretas, seria preciso ignorar o texto do artigo e, além disso, admitir que ele desconsiderasse tacitamente a personalidade jurídica das controladas diretas. Não é possível supor que o termo controlada possa alcançar as controladas diretas e as indiretas, sob pena de se estabelecer uma dupla tributação do mesmo lucro, pois os resultados das controladas indiretas já estão refletidos nas controladas diretas. (grifamos)

Por fim, o CARF ainda manifestou de que o art. 16, I, da Lei nº 9.430/96, quando dispõe que “os lucros auferidos por filiais, sucursais, controladas e coligadas, no exterior, serão considerados de forma individualizada, por filial, sucursal, controlada ou coligada”, isto não significa que os lucros de controladas indiretas devam ser tributados de imediato; ao contrário, tal dispositivo legal esclarece que não é possível realizar uma consolidação global dos lucros e prejuízos de todas as sociedades controladas e coligadas no exterior (consolidação do grupo econômico no exterior – i.e., group taxation), para fins de compensar os resultados positivos com os negativos de sociedades em jurisdições diferentes, de forma a apenas tributar o valor líquido auferido no exterior, pelo IRPJ e CSLL no Brasil.

Quanto a forma de consolidação dos lucros, o CARF afirmou na ementa do julgamento que:

CONTROLADA DIRETA E INDIRETA. LEGISLAÇÃO TRIBUTARIA.

O inciso I do art. 16 da Lei n° 9.430, de 1996, indica que os lucros das controladas no exterior devem ser considerados de forma individualizada, por controlada. Mas, isso de modo algum quer dizer os lucros das controladas indiretas devam ser considerados diretamente.

Percebe-se, assim, que o CARF rejeitou a possibilidade consolidação horizontal dos lucros da Gerdau, de modo que o raciocínio correto é a consolidação vertical dos lucros, com a apuração dos lucros das controladas indiretas na controlada direta. Dito de outro modo, o CARF afastou a possibilidade de tributação direta dos lucros das coligadas indiretas, tal como já havia feito no Caso BR Foods, análogo ao presente. Em tal caso, recaiu sobre a pessoa jurídica brasileira (BR Foods) uma autuação fiscal relativa aos lucros de suas controladas indiretas em Portugal e Singapura, sem considerar que tais empresas eram controladas pela subsidiária austríaca da BR Foods. Embora Brasil e Áustria mantenham acordo contra dupla tributação (Decreto nº 78.107/76), o Fisco não observou tal tratado, tributando as controladas indiretas da sociedade brasileira. Em tal julgamento, o CARF fez conclusões que se amoldam perfeitamente ao caso em tela:

Os resultados auferidos por intermédio de outra pessoa jurídica, na qual alguma filial, sucursal, controlada ou coligada, no exterior, mantenha qualquer tipo de participação societária, ainda que indiretamente, devem ser previamente consolidados no balanço da filial, sucursal, controlada ou coligada para efeito de determinação do lucro real e da base de cálculo da CSLL da beneficiária no Brasil. (…) Revela-se indevida a desconsideração de personalidade jurídica de pessoas jurídicas, com o intuito de alcançar lucros produzidos por suas controladas, sem que se comprove a ocorrência de alguma das hipóteses previstas em lei (abuso de direito, falta de substância da sociedade ou ocorrência de simulação ou fraude).

Destarte, a decisão tomada pelo CARF em 2012 nos Caso Gerdau e Caso BRF Foods deixam claro a superação de um posicionamento anterior, no qual se admitiu a tributação das controladas indiretas antes da consolidação dos lucros delas nas controladas diretas (Caso Eagle 2, Acórdão 101-97.070[63] de 17 de dezembro de 2008 em que, por maioria de votos, negou-se a aplicação do Acordo Brasil-Espanha)[64].

No caso aqui analisado, a maioria dos conselheiros do CARF decidiu em favor do contribuinte e, portanto, em sentido contrário à possibilidade de tributação dos lucros de controladas indiretas no exterior, consequentemente cancelando o auto de infração lavrado contra a Gerdau. Para nós, restou extremamente acertada essa conclusão, pois, para fins de aplicação da regra do art. 74 da MP 2.158-35/01, não faz qualquer sentido considerar o conceito de controlada como abarcando as “controladas indiretas” uma vez que, os lucros das controladas indiretas estão refletidos, necessariamente, na controlada (direta) no exterior, mais cedo ou mais tarde (o chamado timing missmatch – i.e., “descompasso temporal” – entre a tributação de um e de outro lucro é outra questão, temporal, e não material da norma tributária impositiva, razão pela qual não altera a conclusão aqui exarada).

Desta feita, entendemos como correta essa interpretação dada pelo CARF, no sentido da impossibilidade de tributação dos lucros de controladas indiretas no exterior, pelos seguintes motivos principais:

(i) o art. 243, §2º da Lei das S.A. não se aplica de forma irrestrita para todas as normas societárias envolvendo as controladas indiretas e, menos ainda, poderia ser aplicado para normas tributárias em geral;

(ii) a tributação automática dos lucros de controladas indiretas no exterior não consta em lei, mas foi feita por meio de Instrução Normativa, o que viola o princípio da legalidade;

(iii) o Brasil não possui cláusula geral anti-abuso (art. 116, § único do CTN não está regulamentado por lei até a presente data e, ainda que regulamentado, existem limites constitucionais e de legislação complementar que devem ser obedecidos), que seria a norma necessária para autorizar esse tipo de tributação de CFC indiretas, quando devidamente comprovado abuso por parte do contribuinte; e

(iv) na existência de acordos internacionais contra a bitributação, a regra CFC violaria essas normas (notadamente o artigo 7º da Convenção-Modelo da OCDE, seguido ipsis literis pelos acordos brasileiros), violando também por consequência, o art. 98 do CTN.

Por tais razões, entendemos que não era juridicamente possível – em 2005, data do julgamento do Caso Gerdau CFC – e também atualmente, após o julgamento da ADI nº 2.588 pelo STF, tributar os lucros da Holding espanhola, i.e., controlada da Gerdau.

4.5. O Precedente do STF sobre o Tema e Suas Consequências Específicas para o‘Caso Gerdau CFC’

Como apontado acima, em abril de 2013 o STF concluiu o (aguardado e demorado) julgamento de Ação Direta de Inconstitucionalidade nº 2.588 em que decidiu por rejeitar a aplicação do artigo 74 da MP 2.158-35/01 para as sociedades coligadas e para controladas sediadas em países que não possuam regime de tributação favorecida (i.e., “não-paraísos fiscais”). É importante notar que no julgamento do Ministro Joaquim Barbosa, utilizou-se o termo “paraísos fiscais”, termo esse inexistente na legislação brasileira. Uma vez que o inteiro teor do acórdão ainda não está disponível, não se pode ter certeza do alcance dado pelo termo “paraíso fiscal” para fins da constitucionalidade da regra CFC brasileira: se incluiria somente as jurisdições com regime de tributação favorecida (blacklist) ou também os regimes fiscais privilegiados (grey list).

Não obstante, fato é que o posicionamento atual do STF impede que o art. 74 da MP 2.158-35/01 seja utilizado para definir o momento de apuração do balanço das controladas e coligadas situadas na Espanha, bem como impor qualquer incidência de IRPJ e CSLL sobre os lucros da Holding espanhola, pois este país não integra a blacklist de jurisdições com tributação favorecida (“paraísos fiscais”, stricto sensu) definida pela atual legislação brasileira (IN 1.037/10).

Ressalte-se que só em 2010 a mencionada IN RFB nº 1.037/10 passou a considerar que as sociedades espanholas sujeitas ao regime jurídico das ETVEs estariam sujeitas a algumas das conseqüências tributárias as quais os residentes nos países com tributação favorecida submetem-se. Cumpre ressaltar, que o regime de ETVE para as sociedades espanholas foi incluído na da IN 1.037/10, jamais tendo havido a inclusão da Espanha como um todo na blacklist brasileira. Todavia, no mesmo ano, a RFB suspendeu essa disposição, retirando-a da grey list, de modo que até o presente momento (2013) não é permitido considerar que sociedades localizadas na Espanha sejam tributadas da forma pela qual os regimes fiscais privilegiados estão sujeitos, nos termos do art. 2º IN RFB nº 1.037/10, tampouco sob a forma dos países de regime de tributação favorecida, nos termos do art. 1º da IN RFB nº 1.037/10, ainda que optantes pelo regime de ETVE.

Portanto, a partir do julgamento do STF, uma vez envolvida questão sobre tributação de controlada ou coligada na Espanha, ainda que se interpretasse que a regra CFC brasileira, por ser aplicável à controladas e coligadas em paraísos fiscais, abrangeria também as controladas/coligadas que façam jus à regimes fiscais privilegiados (grey list), a conclusão seria exatamente a mesma: não se aplicam, as regras CFC, para sociedade residente na Espanha, independentemente do acordo contra a bitributação (que, saliente-se, poderia impedir essa aplicação por uma razão adicional).

Entretanto, especificamente com relação ao julgado objeto de nossa análise, os fatos geradores envolvendo a Gerdau ocorreram em 2005, data na qual inexistia qualquer decisão do STF sobre o tema. Assim, em 2005, a constitucionalidade do artigo 74 da MP 2.158-35/01 ainda não havia sido apreciada pelo STF, e por isso o CARF não afastou a aplicação de tal dispositivo – apenas ponderou que a norma não alcança as controladas indiretas. Dessa forma, o precedente do STF não foi apreciado no acórdão do CARF, por aquele ter sido superveniente a este. Além disso, cabe apontar para o fato de que o STF não apreciou a questão envolvendo controladas indiretas, tema central do Caso Gerdau CFC,.

5. Conclusões

O Caso Gerdau CFC ora examinado permitiu uma crítica análise das regras de tributação de sociedades no exterior (CFC rules) especificamente quanto a aplicação do artigo 74 da MP 2.158-35/01 para as controladas indiretas no exterior, detidas por sociedades brasileiras. De todo a análise aqui realizada, pode-se sintetizar as conclusões obtidas com esse julgado da seguinte forma: