Publicado originalmente em dezembro/2016, por Matheus Bueno de Oliveira e Katherine Borges Sato

No último dia 29 foi publicada no Diário Oficial da União a Instrução Normativa nº 1674/2016 (“IN 1674”), que trouxe novidades na regulamentação da tributação dos lucros auferidos no exterior por pessoas jurídicas domiciliadas no Brasil. Abaixo, segue um resumo das principais mudanças que deverão ser observadas a partir de agora:

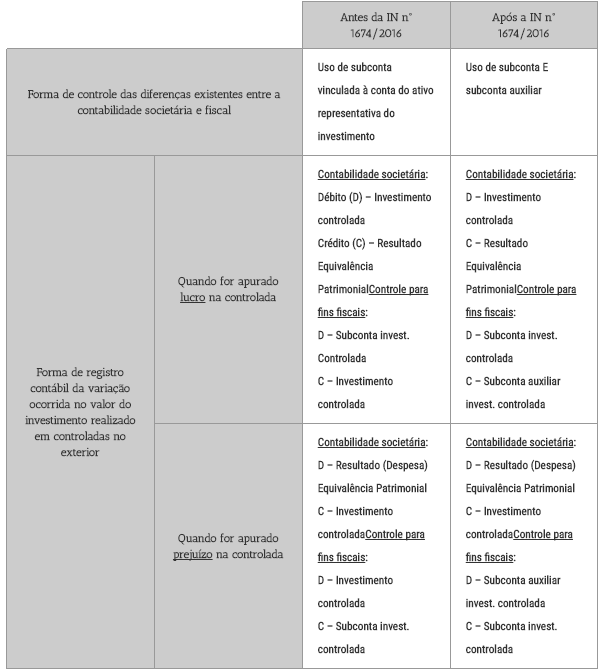

Mudanças no registro contábil das variações ocorridas no valor dos investimentos realizados em controladas diretas e indiretas

De acordo com a regulamentação anterior (Instrução Normativa nº 1520/2014), qualquer resultado contábil advindo da variação do valor do investimento realizado em controladas sediadas no exterior deveria ser controlado por meio do uso de subcontas vinculadas à conta do ativo correspondente ao investimento considerado.

Para o registro dessa variação, a IN original previa que os lucros apurados pela controlada deveriam ser lançados a débito na respectiva subconta e a crédito na conta do ativo correspondente ao investimento. Em caso de prejuízos, seriam eles lançados a crédito na respectiva subconta e a débito no ativo investimento.

A IN 1674 incluiu o uso de “subcontas auxiliares” para controle daquelas variações, conforme quadro-resumo abaixo:

Regulamentação do artigo 82-A da Lei nº 12.973/2014: opção pelo regime de competência para tributação do lucro de coligadas no exterior

A Lei nº 13.259/2016 trouxe importantes alterações para o regime de tributação dos lucros apurados por coligadas no exterior. Ao determinar a inclusão do Art. 82-A na Lei nº 12.973/2014, possibilitou-se que o investidor brasileiro detentor de participação em coligada sediada no exterior optasse pela adoção do regime de competência para fins de tributação dos lucros apurados pela investida, independente de preencher ou não os requisitos necessários para a adoção do regime de caixa.

A escolha pelo regime de competência enseja, na prática, (i) tanto a tributação dos lucros da coligada no exterior já no momento em que os mesmos são refletidos no balanço da investida (ii) quanto a dedução, da base de cálculo dos tributos devidos no Brasil (IRPJ e CSLL), dos valores de IRF retidos no exterior (incidentes sobre os dividendos pagos) e do próprio imposto sobre a renda pago no exterior pela coligada.

A nova IN 1674 traz consigo a regulamentação da forma e das condições que devem ser observadas pelos contribuintes brasileiros para que aquela opção possa ser exercida.

Nos termos do novo Art. 19-A (agora incluído na IN 1520), a opção deverá ser comunicada para a Receita Federal por meio da Escrituração Contábil Fiscal (ECF) relativa ao respectivo ano-calendário da escrituração. O dispositivo ainda determina que a opção pelo regime de competência (i) se aplica ao IRPJ e à CSLL; (ii) deve englobar todas as coligadas no exterior, não sendo possível a realização de opção parcial; e (iii) é irretratável, não sendo válido o recebimento da ECF retificadora fora do prazo estipulado pela legislação para a sua entrega.

Crédito Presumido de Imposto

Nos termos do Art. 28 da antiga IN nº 1520, as controladoras domiciliadas no Brasil poderão deduzir, até o ano de 2022, crédito presumido de imposto no valor de até 9% da parcela positiva computada no lucro real relativo a investimento em pessoas jurídicas no exterior que realizem as atividades previstas em seu parágrafo 1º.

A nova IN 1674 modificou a redação daquele artigo e incluiu, dentre as atividades que ensejam a apuração dos respectivos créditos presumidos, as indústrias extrativistas.

A nova instrução também reduziu vedações ao crédito fiscal, estipulando que sua apuração somente será proibida nos casos em que os lucros computados no Brasil sejam originados de controlada (direta ou indireta) residente no exterior que (i) estejam sujeitas a regime de subtributação; E (ii) tenham renda ativa própria inferior a 80% da sua renda total.

Outras alterações

Além das alterações acima, a IN 1674 também ampliou o conceito de “regime de subtributação” ao estabelecer que serão classificados como tal não apenas os países que tributam os lucros à alíquota nominal inferior a 20%, mas igualmente aqueles que possuam tributação favorecida e/ou ofereçam regimes fiscais privilegiados, nos termos dos art. 24 e 24-A da Lei nº 9.430/1996.

Vale lembrar que o enquadramento de um país no conceito de regime de subtributação impede que o contribuinte aqui no Brasil (i) considere de forma consolidada a parcela do ajuste do valor dos investimentos realizados em controladas, direta ou indireta, domiciliadas no exterior; (ii) opte pelo regime de caixa para fins de tributação dos lucros de coligadas; (iii) apure crédito presumido do imposto; bem como (iv) realize o diferimento do pagamento dos tributos devidos em face dos lucros apurados por controladas e coligadas no exterior (IRPJ e CSLL).

Por fim, a nova instrução prevê hipóteses que tornam obrigatório o preenchimento do Demonstrativo de Rendas Ativas e Passivas, a ser informado na Escrituração Contábil Fiscal. De acordo com a nova redação, deverão preencher esta obrigação acessória os contribuintes que (i) efetuarem a consolidação dos resultados de controladas no exterior; (ii) deduzirem créditos presumido de imposto apurados; ou (iii) optarem pelo diferimento do pagamento dos tributos devidos no país (IRPJ e CSLL).