A entrada em vigor da Emenda Constitucional nº 132/2023 marcou o início de uma significativa Reforma Tributária sobre o consumo. Essa emenda consolidou o Imposto sobre Bens e Serviços (IBS), que abrangerá tanto o ISS (Municipal) quanto o ICMS (Estadual). Paralelamente, os impostos federais como PIS e COFINS serão fundidos na Contribuição sobre Bens e Serviços (CBS). Além disso, bens e serviços considerados prejudiciais à saúde ou ao meio ambiente podem estar sujeitos ao Imposto Seletivo (IS), enquanto produtos primários ou semielaborados poderão ser tributados por Contribuição Estadual.

Assim, a reforma promete simplificar a tributação sobre o consumo, oferecendo maior segurança ao sistema atual, sem aumentar a arrecadação. No entanto, é claro que essa simplificação não será tão ideal quanto se esperava (de cinco tributos, voltamos a ter outros cinco), embora se antecipe uma transparência sem precedentes. Enquanto alguns conflitos tradicionais entre fisco e contribuinte podem diminuir, é incerto quantos novos surgirão com a regulamentação futura. Além disso, dada a falta de conhecimento sobre as alíquotas efetivas dos novos tributos, é difícil garantir que a arrecadação não aumentará.

A transição para o novo modelo será gradual, com início em 2026 e previsão de conclusão até 2033. Esse período representa um desafio significativo para as empresas, pois exigirá que atendam aos requisitos legais dos tributos existentes (PIS, COFINS, IPI, ICMS e ISS), além dos novos tributos (CBS e IBS).

Os créditos de PIS e COFINS poderão ser compensados com a CBS, ou como é atualmente praticado, podem ser utilizados para compensação com outros tributos federais ou reembolsados em dinheiro. Os créditos homologados de ICMS serão compensados com o IBS em até 240 parcelas, a partir de 2033, com correção monetária, conforme vier a ser estabelecido em Lei Complementar.

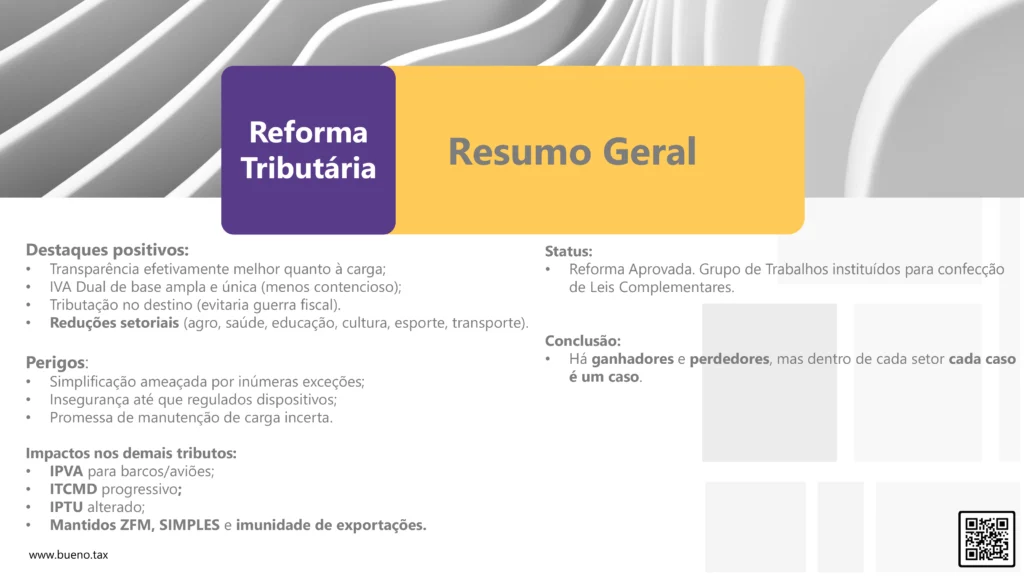

Em termos gerais, eis nosso resumo direto ao ponto:

Cenário de Incertezas para Operações de M&A na Esteira da Reforma Tributária

No contexto das operações de fusões e aquisições (M&A), a Reforma Tributária projeta um cenário permeado por incertezas e desafios. Enquanto as discussões legislativas avançam para detalhar as novas regras fiscais, já é possível vislumbrar algumas diretrizes que afetarão diretamente o panorama dessas transações.

Um dos principais pontos de preocupação reside na ausência de definição na reforma sobre a tributação de transações envolvendo ações ou quotas pelo IVA Dual. Atualmente, a falta de clareza nesse aspecto gera insegurança jurídica, especialmente considerando que hoje não há incidência de ICMS, IPI e ISS nessas operações, embora em alguns casos ocorra a tributação do PIS/COFINS.

O valuation das empresas alvo de M&A também se torna um exercício mais complexo diante das mudanças tributárias iminentes. A definição do valor de mercado precisará considerar não apenas os tradicionais critérios de avaliação, mas também a carga tributária esperada após a regulamentação da reforma, bem como a forma de compensação de créditos acumulados e o eventual fim dos benefícios fiscais.

Outro ponto de atenção é o crédito fiscal, um ativo relevante nas operações de M&A. Ainda não há definições claras sobre sua transferência, ressarcimento e compensação, o que adiciona uma camada adicional de complexidade e incerteza ao processo de negociação e due diligence.

Diante desse cenário, a Reforma Tributária se torna mais um elemento nas negociações de M&A, influenciando as estratégias e os termos contratuais estabelecidos entre compradores e vendedores. Compradores podem buscar incluir cláusulas contratuais de preços contingentes, vinculadas à aprovação da reforma ou aos impactos financeiros decorrentes das mudanças tributárias para a empresa adquirida. Por outro lado, vendedores podem optar por cláusulas de preços vinculadas ao desempenho futuro, aproveitando a liberdade contratual para repactuar preços com clientes e fornecedores, repassando eventuais aumentos de tributos.

Em resumo, a Reforma Tributária emerge como um fator determinante no ambiente de negociações de M&A, exigindo das partes envolvidas uma análise criteriosa e estratégica dos impactos tributários e uma adaptação flexível às novas realidades fiscais que se apresentam.

Eis nosso resumo direto ao ponto:

Estratégias: como devem ser feitas? “If you fail to plan, you are planning to fail!”

O tema em questão é de extrema importância, porém, como lidar com ele? Como sempre, direto ao ponto:

Primeiramente, é essencial identificar os times e responsáveis e estabelecer prazos para a transição para o novo sistema tributário. Isso envolve desenhar quem são os times e indivíduos envolvidos na compreensão e direção do tema. Embora diversos setores dos negócios possam ser chamados para auxiliar, é crucial ter um líder conduzindo essas iniciativas.

Após isso, é pertinente criar uma modelagem que identifique as variáveis no preço e outras grandezas do modelo atual, para estimar os impactos dos novos tributos ao longo do tempo. Embora possa parecer prematuro, essas projeções financeiras servem para antecipar cenários e identificar possíveis ganhos, perdas, riscos e oportunidades, permitindo decisões informadas antes que se tornem urgentes.

Também é importante considerar os efeitos nos regimes atuais, na cadeia de logística e suprimentos, bem como a conveniência de explorar novas exceções criadas. Além disso, deve-se avaliar a possibilidade de a empresa possuir créditos fiscais do regime atual, antecipando cenários para evitar custos desnecessários.

Por último, e mais importante, são as pessoas. As equipes atuais podem não ser suficientes para estrategicamente antecipar e planejar a transição para o novo regime. Investimentos em equipes internas e assessores externos são necessários para dimensionar corretamente o que fazer e quando fazer. Líderes preparados para tomar as decisões corretas e executivos treinados para fornecer os cenários de ação são essenciais diante dessa reforma tributária do consumo. Essas ações podem significar maximizar ganhos e minimizar perdas para qualquer negócio.