I – Resumo do Caso Vodafone (e de sua Importância para o Planejamento Tributário Internacional)

Em 20 de janeiro de 2012, a Suprema Corte da Índia proferiu decisão em um dos casos mais importantes sobre direito tributário internacional da última década: o caso Vodafone[1]. Nesse julgado restou decidido que o Departamento de Tributação Indiano (ITD) não poderia impor imposto de renda retido na fonte (IRRF) sobre o ganho de capital sobre a venda de ações de uma sociedade sediada nas Ilhas Cayman que, indiretamente, possuía participação societária em uma sociedade indiana.

O fundamento legal da decisão foi o de que a alienação indireta de ações de uma sociedade indiana, quando realizada entre dois não-residentes na Índia (tanto o comprador como o vendedor eram não-residentes para fins da legislação tributária indiana aplicável ao caso), era considerada uma transação fora da competência territorial tributária da Índia e, portanto, o ITD carecia de jurisdição tributária para impor tributos nessa transação.

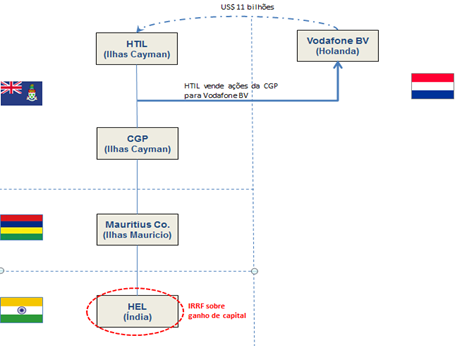

A situação fática do caso Vodafone pode ser assim sintetizada: em 2007 a Vodafone BV, uma subsidiária holandesa do grupo de telecomunicações britânico Vodafone Group PLC, adquiriu a CGP Investments Holdings Ltd. (CGP), uma sociedade sediada nas Ilhas Cayman, da Hutchison Whampoa Ltd. (HTIL), uma sociedade sediada em Hong Kong (mas residente fiscal nas Ilhas Cayman). À época, a CGP possuía o controle societário efetivo de 67% da Hutchison Essar Ltd. (HEL), uma sociedade de telecomunicações sediada na Índia. O preço de venda foi de USD$ 11 bilhões de dólares[2] e o ITD impôs 20% de IRRF sobre a tributação do ganho de capital, o que gerou uma contingência fiscal de UUSD$ 2.2 bilhões de dólares sobre a transação, em favor do Governo indiano.

A estrutura simplificada da transação pode ser ilustrada da seguinte forma:

Na decisão proferida na instância inferior, isto é, aquela emanada pela Corte Superior de Bombaim (Bombay High Court), restou decidido que a Vodafone BV deveria recolher os USD$ 2.2 bilhões de dólares referentes ao ganho de capital[3] devido à Índia, não obstante q transação ter sido uma alienação de ações de uma sociedade sediada nas Ilhas Cayman (CGP) por parte de um vendedor residente nas Ilhas Cayman (HTIL) para um comprador residente na Holanda (Vodafone BV). O suposto elemento de conexão (genuine link) que autorizaria a Índia a tributar tal ganho de capital residiria no fato de que a CGP detinha um investimento indireto na Índia, visto que a CGP era a acionista de uma sociedade constituída nas Ilhas Maurício que, por sua vez, era acionista direta da HEL.

Portanto, sob o ponto de vista da Corte Superior de Bombaim, a CGP possuía “nexo territorial suficiente” com o território da Índia sendo, assim, capaz de ensejar tal país a tributar a alienação de ações indiretamente relacionada com ativos indianos, por existir jurisdição tributária para a Índia nesse caso.

De acordo com o art. 195 do Regulamento de Imposto de Renda Indiano[4], o nexo (para fins tributários) é verificado quando: (i) a parte a ser tributada possua presença física na Índia, ou (ii) a fonte da renda tributável origina-se na Índia. Assim, não obstante o fato de que a alienação das ações da CGP para a Vodafone BV ocorreu integralmente fora do território indiano (i.e., vendedor não-residente vendendo ações de uma sociedade não-residente para um comprador não-residente), por ter havido uma mudança indireta na titularidade de um bem (ativo) indiano (i.e., sociedade indiana alterou sua titularidade no segundo nível societário). Nessa perspectiva, haveria nexo suficiente para ensejar a tributação sobre o ganho de capital da referida transação – ainda que offshore – nos termos da legislação doméstica da Índia.

Todavia, a decisão emanada da Corte Superior foi rejeitada pela Suprema Corte indiana restando decidido, por esta última, que a transação estava fora da jurisdição tributária da Índia e que, portanto, a Vodafone BV não tinha qualquer responsabilidade tributária para com o Governo indiano.

A justificativa utilizada pela Suprema Corte indiana para reverter a decisão em favor da Vodafone BV foi a de que as transações offshore realizadas de boa fé, tal como a transferência indireta de bens (ativos) situados na Índia não ocasionam a tributação sobre ganho de capital no território indiano. Por outro lado, se a transação comercial consistir em uma alienação direta de ações de uma sociedade residente na Índia, a parte adquirente (comprador) será responsável pela tributação incidente sobre ganho de capital gerado e, consequentemente, deverá reter os 20% de IRRF sobre o preço pago em tal transação para as autoridades fiscais indianas competentes.

Restou consignado, portanto, que na visão da Suprema Corte indiana, não existiu nexo suficiente na Índia em razão da alienação societária realizada fora dos limites territoriais indianos, na medida em que a alienação offshore de ações de sociedade não-residente na Índia, realizada entre comprador e vendedor não-residentes não estão sujeitas à IRRF na Índia, ainda que tal sociedade não-residente detenha participação societária em uma sociedade residente na Índia.

É importante notar que, dentre os argumentos jurídicos utilizados para dar supedâneo à decisão da Suprema Corte, encontram-se (i) a teoria do substance-over-form, isto é, se a CGP possuía propósito negocial (business purpose) na transação comercial; e (ii) escopo e limite da alienação indireta de ações para fins da legislação tributária indiana (sobre ganho de capital).

No que tange ao argumento do beneficiário efetivo na decisão, a Suprema Corte entendeu que houve uma transação offshore realizada de boa-fé, ao analisar o histórico das estruturas de holding companies, levando em conta diversos fatores dentre os quais destacam-se o tempo de duração de cada sociedade, o período (intervalo temporal) de operação na Índia, existência de renda tributável no território indiano gerado pela sociedade residente na Índia nesse intervalo, a data da venda comparada à data do investimento original, a continuidade do negócio no país após a alienação em comento, dentre outros.

Apesar de, aparentemente, o conceito de “beneficiário efetivo” não ter sido um elemento preponderante no fundamento jurídico da decisão no caso Vodafone, convém apontar que os juízes, quando examinaram a ausência de motivo de evasão fiscal na venda das ações da CGP e as dispositivos do artigo 13 (ganho de capital) do acordo contra a bitributação existente entre Índia e Ilhas Maurício (“Acordo Índia-Ilhas Maurício”), entenderam que as subsidiárias das Ilhas Maurício eram os beneficiários efetivos dos bens e da renda indianos. Por tal razão, a Suprema Corte afirmou que o Acordo Índia-Ilhas Maurício deveria ser aplicável não obstante ao fato de que as subsidiárias nas Ilhas Maurício eram detidas e foram custeadas por sócios e investimento externos, isto é, de fora das Ilhas Maurício (notadamente Ilhas Cayman). De acordo com o Juiz Radhakrishnan, uma subsidiária integral ou sociedade de propósito específico das Ilhas Maurício que realize investimentos diretos substanciais e por longo prazo na Índia não pode, jamais, ser considerada como constituída para fins de evasão fiscal. Nesse sentido, a estrutura estaria em harmonia com os Comentários da OCDE sobre o conceito de beneficiário efetivo.

Após exame detido desses fatores, a instância máxima do Poder Judiciário indiano entendeu ter sido legítima a operação offshore, não tendo sido encontradas provas de que houve simulação ou fraude exclusivamente para evitar tributação na Índia. Consequentemente, rejeitou-se o argumento utilizado pelo ITD de que a transação foi uma mera transferência de ações de uma sociedade não-residente, mas sim, uma alienação de um conjunto de direitos, incluindo controle societário efetivo e administração, o que constituía a totalidade dos direitos da Hutchison na sociedade indiana.

Até o momento, a decisão da Suprema Corte ainda não pode ser considerada final, uma vez que a ITD peticionou perante a mesma corte questionando sua decisão final. Em janeiro de 2013, a Vodafone recebeu um notificação por parte das autoridades fiscais indianas cobrando os tributos sobre o ganho de capital devido na operação, mas não houve quitação desse montante. Recentemente, o ministro da justiça da Índia rejeitou a proposta de reconciliação proposto pela Vodafone para resolver o impasse fiscal. Aparentemente, o caso está ainda longe do trânsito em julgado[5].

II – Fundamentos Jurídicos do Caso Vodafone – Decisão da Suprema Corte Indiana

Ao analisar o caso Vodafone, a Suprema Corte Indiana levantou diversos fundamentos jurídicos extremamente importantes e que, para fins didáticos, devem ser analisados individualmente, para facilitar o entendimento. Não comentaremos nem resumiremos todos os pontos do referido acórdão (de 102 páginas), mas apenas os pontos que julgamos mais sensíveis e de aplicabilidade mais internacionalizada. Os aspectos essencialmente societários (como controle, direitos de propriedade correlatos, etc.), bem como aspectos tributários de natureza pura ou majoritariamente doméstica do direito interno indiano, não serão aqui abordado, podendo ser consultados diretamente na decisão[6].

Inicialmente, a transação realizada, isto é, venda de participação societária pela HTIL para a Vodafone BV iria resultar em uma aquisição indireta de 51.96% da HEL (pg. 12 da decisão). O cronograma de aquisição societária no negócio jurídico pode ser assim sintetizado:

- Vodafone BV adquiriu 42% de participação direta na HEL por meio da aquisição de 100% da CGP;

- Por sua vez, a CGP detinha 42% da HEL por meio de 100% de participação societária em suas subsidiárias integrais (Mauritius Co.), 9.6% indiretamente por meio da TII e da Omega, e 15% por meio da GSPL

- Por meio da CGP, a Vodafone BV passou a deter (a) 37.25% de outra sociedade (TII), sendo que esta última detinha 19.54% da HEL; e (b) 38% de outra sociedade (Omega), sendo que est última detinha 5.11% na HEL;

- tais investimentos combinados garantiriam à Vodafone BV cerca de 52% de participação societária (e controle) sobre a HEL.

Delineada a aquisição das participações societárias das empresas envolvidas, fato é que, em 05.04.2007, a HEL informou o Diretor de Imposto de Renda responsável pelo setor de tributação internacional que a HEL não possuía qualquer contingência tributária decorrente da referida transação comercial. Destacaremos, a seguir, os principais argumentos tributários analisados pelo Juiz Relator do caso Vodafone.

II.1 – Princípios Decorrentes dos Célebres Julgados Envolvendo Limites do Planejamento Tributário na Tradição do Common Law

O Juiz Relator utilizou os fundamentos de célebres casos envolvendo elisão e evasão tributárias na Common Law: os julgados (i) The Commissioners of Inland Revenue v. His Grace the Duke of Westminster (1935 – All E.R. 259); (ii) W.T. Ramsay Ltd. v. Inland Revenue Commissioners (1981 – 1 All E.R. 865); (iii) Furniss (Inspector of Taxes) v. Dawson (1984 – 1 All E.R. 530); e (iv) McDowell and Co. Ltd. v. CTO (1985 – 3 SCC 230).

No primeiro precedente restou decidido que considerando que um documento ou uma operação é verdadeira/genuína, as cortes não podem desconsiderá-los baseadas em suposta substância subjacente. O princípio decorrente do “Duke of Westminster” passou a ser reiteradamente aplicado nas cortes de tradição jurídica inglesa, passando a ser conhecido como “Princípio Cardinal”.

No segundo precedente – um caso que envolvia uma operação de “sale-lease back” (venda de um bem com aluguel simultâneo do mesmo) para mitigar ganho de capital de um ativo, por meio de operação isenta, ao mesmo tempo que criou deduções fiscais por meio de alienação de outro ativo a valor inferior ao preço de mercado – a corte questionou a transação sob o argumento de artificialidade e, portanto, ineficaz para fins tributários. Ao aplicar a racionalidade da decisão do Duke of Westminster no julgamento de Ramsey restou criado o precedente judicial que embasou a desnecessidade de se analisar os atos e negócios isoladamente para fins fiscais, mas sim, realizar um exame de toda a transação comercial para verificar se houve artificialidade, trocando o raciocínio do exame legal da “parte” pelo exame do “todo” (conhecido como “look at test”). A outra grande lição decorrente de Ramsey foi a consagração dessa análise do “todo” baseada no princípio da interpretação legal, e não de uma interpretação ampliativa baseada em princípios de anti-elisão genéricos.

A Suprema Corte Indiana também citou um terceiro notório precedente, i.e., Furniss (Inspector of Taxes) v. Dawson (1984 – 1 All E.R. 530) – que tratou da interposição de uma sociedade, sem propósito negocial, para fins de evasão fiscal – mas consignou o entendimento de que Dawson nada mais é do que uma extensão, ainda mais artificial, do que Ramsey, valendo-se do princípio do último julgado para julgar o primeiro.

Finalmente, na análise de McDowell, a maioria dos juízes decidiu que o planejamento tributário pode ser legítimo desde que esteja dentro dos limites da lei, mas que é errado encorajar o entendimento de que é louvável abster-se do pagamento de tributos por meio da utilização de métodos duvidosos. Assim consignou-se que é obrigação de todo cidadão pagar tributos sem se abster-se por meio de subterfúgios.

Após citar e analisar brevemente os 4 célebres casos de planejamento tributário e seus limites na Common Law, o Juiz Relator deixou clara sua opinião de que não se pode extrair o entendimento de que todo planejamento tributário deve ser ilegal, ilegítimo ou inadmissível, sendo certo que devem ser combatidos aqueles que ocorrem no contexto artificial e por meio de subterfúgios dúbios. Finalmente, termina por concluir que tanto nos casos de treaty shopping como de elisão fiscal doméstica, inexiste conflito entre o entendimento veiculado em McDowell e o também notório caso Azadi Bachao Andolan[7], capaz de prejudicar o julgamento do caso Vodafone.

II.2 – Aspectos de Direito Tributário Internacional Relacionados com as Estruturas de Holdings

O Juiz Relator passou, em seguida, a analisar o princípio da separação das entidades, notadamente tratando da ficção da personalidade jurídica das sociedades. Ao citar o Regulamento do Imposto de Renda Indiano de 1961, explicou que seu fundamento é, precisamente, o “princípio da independência das sociedades e entidades”, para fins do imposto de renda. Isso significa dizer o óbvio: as sociedades são consideradas e tributadas em separado de seus sócios e acionistas, por serem contribuintes distintos.

Nessa parte da decisão, é mencionado que “é geralmente aceito que a sociedade controladora do grupo é aquela envolvida nas decisões e determinação políticas gerais para as subsidiárias” , mas que essa influência não significa que as subsidiárias deixam de tomar suas próprias decisões, eleger seus administradores e desenvolver, elas mesmas, suas atividades e objetos sociais de forma independente, para fins de direito societário e tributário. Nesse sentido, fez citação do conhecido precedente da Common Law sobre separação e desconsideração da personalidade jurídica, notadamente Salomon v. Salomon (1827 – A.C. 22).

Posteriormente, consignou que a estrutura de sociedades holdings dentro de um grupo empresarial é uma prática comum no direito internacional, sendo a base para o direito tributário internacional. No caso específico da Índia, relatou que isso possibilita que investidores estrangeiros investirem em sociedades indianas por meio sociedades holdings ou operacionais interpostas, tais como sociedades nas Ilhas Cayman ou nas Ilhas Maurício, para fins societários e fiscais. Todavia, observou em seu voto que no presente caso, não se estava preocupado com a caracterização de treaty shopping (uso do acordo contra a bitributação celebrado entre Índia e Ilhas Maurício), mas sim de medidas anti-elisivas.

Ademais, restou mencionado na decisão que as estruturas com holdings, notadamente utilizando-se de Veículos de Propósito Especial (“Special Purpose Vehicles” – “SPV”) são reconhecidos como estruturas legais na Índia, tanto na esfera do direito societário, antitruste e tributário. Especificamente sob a ótica fiscal, cabe à Receita Federal Indiana o ônus da prova para os casos de abuso no planejamento tributário das estruturas. Para tal, pode a Receita Federal Indiana invocar regras anti-abuso consagradas pela jurisprudência (case law), tais como o princípio da substância sobre a forma e o teste da desconsideração da personalidade jurídica, somente quando for possível, com base nos fatos e circunstâncias suficientes, estabelecer que a transação é uma simulação ou abuso de elisão fiscal.

Mais a frente, nas página 56 e 58 da decisão, no subtópico “Transferência dos Direitos de Propriedade da HTIL por Extinção”, mais uma vez há importante menção sobre o entendimento da Corte em relação ao uso de sociedades holding, o qual aqui colacionamos:

“uma sociedade é uma persona em separado e o fato de todas as suas ações serem detidas por uma pessoa ou por uma sociedade controladora não tem nada a ver com a existência de sua personalidade jurídica em separado

(…)

O fato de que a sociedade controladora exerce influência como acionista em suas subsidiárias não elimina o poder de tomada de decisões ou a autoridade dos diretores de suas subsidiárias. Elas (subsidiárias) não podem ser reduzidas a meras marionetes (da controladora)”.

Ademais, recordou o teste do “look at” consagrado em Ramsey para reiterar que a Corte ou a Autoridade Fiscal deve analisar a validade da transação e o planejamento como um todo, e não individualmente de um documento ou ato específico, mas sim num contexto maior e conjugado. Isso levará a verificação da verdadeira natureza jurídica da transação, tendo em mente que planejamentos tributários legítimos jamais foram negados pelas cortes inglesas, conforme decidido em Craven v. White.

Seguido em sua análise, o Relator opinou que todo investimento direto na Índia, estrategicamente planejado, deve ser visto de maneira holística e, para tanto, as Autoridades Fiscais e a Corte devem ter em mente os seguintes fatores:

- conceito de participação em investimento;

- tempo de duração da holding e da estrutura criada

- período de operações e de negócios na Índia

- geração de receita tributáveis e tributos recolhidos na Índia

- tempo e momento da extinção do investimento/negócio

- a continuidade do investimento e de negócios na Índia

Finalmente, ressalta, mais uma vez, que o ônus de identificar a simulação ou o abuso (i.e., artificialidade), bem como do propósito predominante das estruturas negociais e investimentos é da Receita Federal Indiana.

II.3 –O Artigo 9 do RIR Indiano de 1961 e o Significado e Alcance da Expressão “Em Consequência de” (“Look Through”)

De acordo com a Receita Federal Indiana, se o primeiro argumento utilizado por ela falhar perante a Corte (notadamente, que a HTIL, de acordo com o contrato de compra e venda, extinguiu diretamente seus direitos de propriedade na HEL e em suas subsidiárias), a renda decorrente da venda das ações da CGP iria, de qualquer forma, ser enquadrada no Artigo 9 do RIR Indiano de 1961, que permite o chamado “look through”, abaixo traduzido[8]:

Renda considerada computada ou originada na Índia

9. (1) As rendas abaixo listadas serão consideradas como acumuladas ou originadas na Índia:

(i) toda renda acumulada ou originada, seja direta ou indiretamente, por meio ou decorrente de qualquer negócio relacionado com a Índia, ou por meio ou decorrente de qualquer propriedade na Índia, ou por meio ou decorrente de qualquer ativo ou fonte de renda na Índia, ou por meio de transferência de ativo situado na Índia.

A definição de “through” (“por meio de”) já fora definida como “em consequência de”. Assim, restou questionado, pela Receita Federal Indiana, se a transferência de um bem situado na Índia ocorre “em consequência de” alguma coisa que teria ocorrido fora do território indiano (incluindo a transferência de um bem). Em caso afirmativo, então toda a renda derivada – ainda que indiretamente – de tal transferência desse bem, ainda que ocorrida no exterior, seria tributável na Índia.

O Juiz Relator deixou clara sua discordância sobre esse questionamento, ao aduzir que não vê qualquer mérito em tal argumento fazendário. Para tanto, ao analisar o art. 9(1)(i) supra transcrito, entendeu que existem 4 tipos de sub-cláusulas nesse dispositivo, todas elas alternativas e que, portanto, existem separadamente das outras. Portanto, para a tributação com base no art. 9(1)(i), basta apenas que se verifique apenas 1 das 4 hipótese listadas no referido diploma legal. No caso específico, trata-se da última sub-cláusula do art. 9(1)(i), notadamente aquela que se refere à renda originada de uma transferência de ativo situado na Índia.

Dessa forma, dissecou-se a referida sub-cláusula (tributação “por meio de transferência de ativo situado na Índia”) em seus 3 principais elementos: “transferência”, “existência de ativo” e “localização na Índia”. Todos os 3 elementos dessa sub-cláusula devem existir para que a mesma seja aplicável ao caso. No caso de um não-residente, ele jamais poderá ser tributado com base nessa sub-cláusula se, e somente se, o local de acúmulo ou origem da renda seja na Índia.

Essa ficção legal utilizada pelo art. 9(1)(i) (isto é, “em consequência de”) tem como principal objetivo evitar que o alienante não-residente utilize como argumento – para evitar recolhimento de tributos na Índia – que a renda acumulada ou originada com a venda ocorreu fora do território indiano em razão da celebração do contrato de compra e venda ter sido feita no exterior. Portanto, a regra em comento diz que “a renda acumulada ou originada em favor de um não-residente, decorrente de uma transferência de ativo situado na Índia, é ficticiamente considerada como acumulada ou originada na Índia” e, consequentemente, será tributada no termos do artigo 5(2)(b) do RIR Indiano de 1961.

O Juiz Relator expressou que, como toda ficção legal, essa ficção do art. 9(1)(i) possui escopo limitado. Por conseguinte, apontou que tal dispositivo não pode, por meio de um processo interpretativo, ser extensível para abranger transferências indiretas de ativos propriedades situadas na Índia. Para tanto, deve-se alterar o conteúdo e alcance de tal dispositivo, sendo claro que não se pode reescrever essa norma por meio de decisão judicial.

Nas palavras do Relator: “a lei não fez uso das palavras ‘transferência indireta’ na redação do art. 9(1)(i)”. E mais: “as palavras ‘direta’ ou ‘indireta’ no art. 9(1)(i) estão relacionadas com o renda e não com a transferência do ativo de capital (propriedade)”.

Por fim, o último fundamento levantado para excluir as transferências indiretas de participação societária da tributação do ganho de capital na Índia foi a de que existe uma Proposta de Lei (Direct Tax Code Bill, 2010) em curso durante a decisão no caso Vodafone que propõe a imposição de tributação na transferência de ações de uma sociedade não-residente por um não-residente em que, nos últimos 12 meses antecedentes à tal transferência, o valor de mercado dos ativos na Índia, detidos direta ou indiretamente pela sociedade, representa pelo menos 50% do valor de mercado de todos os ativos detidos pela sociedade. Por esse motivo, a Proposta de Lei tem por objetivo, precisamente, tributar as operações de transferência de ações ocorridas no exterior (offshore). A contrario sensu, a existência de uma Proposta de Lei nesse sentido indica que as transferências indiretas não estão cobertas pelo artigo 9(1)(i) em sua redação atualmente vigente. Há menção expressa na Proposta de Lei de que a renda gerada ainda que de uma transferência indireta de ativo situado na Índia seria considerada como gerada na Índia.

Consequentemente, a Proposta de Lei é um importante indicativo de que a atual redação do art. 9(1)(i) não comporta interpretação que inclua a palavra “indireta” para fins de sua aplicação. A escolha por incluir ou não a palavra “indireta” é uma questão de política fiscal, semelhantemente ao que ocorre com a inclusão de cláusulas de limitação de benefícios (LOB) nos acordos contra a bitributação que, quando ausentes, não podem ser implicitamente aplicadas. Nesse ponto, já nos manifestamos sobre o tema[9]:

“não se pode interpretar um acordo contra a bitributação em que inexiste tal cláusula LOB como se nele existisse, por evidente e absurdo desrespeito ao pacta sunt servanda, uma vez que as partes negociaram e concordaram em não inserir tal medida anti-abusiva, bem como por clara desvirtuação e extrapolação dos limites exegéticos na interpretação jurídica, por violação do “silêncio eloquente”. Ou seja, não se pode ler uma medida restritiva de direito onde não se pretendeu inseri-la”.

Assim, restou concluído pelo Juiz Relator que o art. 9(1)(i) não é um dispositivo “look-through” e, portanto, não alcance as transferências indiretas de ações de sociedades não-residentes entre comprador e vendedor não-residentes.

II.4 – O Papel da CGP na Estrutura Internacional da Transação

Outro importante ponto entre os tópicos analisados na decisão no caso Vodafone foi a importância da sociedade CGP na estrutura internacional da operação. De acordo com as alegações do Fisco a GCP foi inserida num momento tardio na transação comercial para fins de economia fiscal, notadamente, evitar a realização do ganho de capital na operação.

Ao narrar a razão de existência da CGP, a Receita Federal indiana aduziu que a HTIL ventilou a possibilidade de alienar as ações da holding nas Ilhas Maurício para o vendedor, mas ao perceber que essa alienação seria tributável. Assim, a HTIL teria subido um degrau na estrutura e se utilizado de uma estrutura artificial para economizar tributos caracterizada pela venda das ações da CGP quando, na realidade, o que a HTIL queria era vender suas direitos de propriedade sobre a HEL. Portanto, para o Fisco, essa foi a razão e o papel da CGP ao ser interposta na transação.

O Juiz Relator, contudo, não conheceu qualquer mérito nessa alegação feita pelo Fisco. Para refutar tais alegações, o magistrado inicia sua linha de raciocínio expondo que, quando um negócio se torna grande, podem ocorrer duas coisas: primeiro, ele se reconfigura num formato de grupo corporativo dividindo-se em diversas sociedades subsidiárias e controladas. Segundo, isso faz com que várias sociedades do grupo ajam como garantidoras das dívidas de outras sociedades do grupo. Essa subdivisão de subsidiárias e controladas é plenamente aceita para fins de direito comercial, antitruste e tributário.

Nesse tipo de estrutura multinacional, a sociedade controladora (“Parent”), normalmente, é a única das empresas (ou a principal) que divulga publicamente seus resultados financeiros, sendo as subsidiárias e controladas as empresas operacionais. Se as grandes corporações não se dividirem em subsidiárias, os credores teriam que monitorar a empresa como um todo, de forma completa. Assim, a criação de diversas subsidiárias reduz a quantidade de informações que os credores devem obter, além de trazerem benefícios para o grupo por meio da especialização de cada sociedade em determinado ramo, negócio ou atividade em si. Ademais, criam ou complementam a prestação de serviços ou a venda de bens, uniformizando suas atividades no mercado consumidor e nas condição de demanda. A partir daí nasce o que se chama de “princípio da correlação interna”[10].

Após divagar sobre esse ponto da correção interna entre as sociedades do mesmo grupo econômico, o Relator passa a analisar o propósito negocial e substância da CGP na estrutura societária do grupo Hutchison.

A CGP foi constituída em 1998 nas Ilhas Cayman. A Vodafone aceitou adquirir as companhias do grupo Hutchison de forma a obter 67% de controle na HEL. A CGP foi um veículo de investimento, na medida em que por meio de sua aquisição a Vodafone passou a ter indiretamente os direitos sobre demais companhias do grupo Hutchison. No relatório dos auditores foi mencionado que a vantagem de transferir as ações da CGP ao invés da transferir diretamente as ações da HEL permitiria que a Vodafone adquirisse, indiretamente, os direitos e obrigações da GSPL (sociedade indiana) em outras sociedades envolvidas (notadamente, a Centrino e a NDC Frameworks Agreement). E essa teria sido a principal razão para a Vodafone realizar o negócio via aquisição da CGP.

Ao contra argumentar as alegações da Fazenda nesse tópico, o Juiz Relator consignou que a aquisição via Mauritius Companies (sociedades sediadas nas Ilhas Maurício) – subsidiárias indiretas da HTIL – não geraria tributação sobre ganho de capital, em razão da existência do acordo contra a bitributação entre Índia e Ilhas Maurício. Por essa razão, nada impedia as Mauritius Companies de declarar dividendos sobre os ganhos realizados na venda de ações. Não há, nas Ilhas Maurício, tributação sobre dividendos.

Assim, a aquisição via Mauritius Companies estava disponível para a transação (e a carga tributária seria nula), mas não se optou por essa alternativa porque ela não daria o controle, para a Vodafone, da GSPL.

Ademais, se as Mauritius Companies tivessem vendido as ações da HEL, as primeiras permaneceriam como subsidiárias da HTIL, sendo a consolidação dos ganhos e proventos ainda a mesma, nas mãos da HTIL.

Existiam, portanto, duas alternativas para a estruturação do negócios: via alienação das Mauritius Companies; e via alienação da CGP. A partir da análise do Relatório Anual da HTIL de 2007 é possível verificar, segundo o magistrado, que “o único propósito da CGP não foi o de somente deter ações nas subsidiárias do grupo, mas também permitir uma transação suave do negócio, que é a base do SPA [contrato de compra e venda]. Portanto, não se pode dizer que a CGP não possuía propósito negocial ou comercial”[11].

Por fim, a Fazenda arguiu que, como a CGP era uma sociedade isenta de tributo sobre a renda nas Ilhas Cayman, para tanto, ela deveria conduzir seu negócio e atividades econômicas fora dos limites territoriais de onde foi constituída (ou seja, fora das Ilhas Cayman). Nesse sentido, seu situs seria a Índia, jurisdição em que a “os ativos subjacentes estão situados”, já que a CGP detinha participação societária em empresas indianas. O acordão negou a construção desse entendimento fazendário ao expor que, de acordo com as leis societárias indianas (Indian Companies Act, 1956), o situs (local) das ações é o local onde a companhia foi constituída e onde suas ações podem ser transferidas e estão registradas. No caso da CGP, portanto, esse local é as Ilhas Cayman, e não a Índia (“onde os ativos subjacentes estão situados”). Sendo assim, a alienação de ações da CGP não é uma alienação de ações de uma companhia indiana e, portanto, não há incidência de tributação sobre ganho de capital sob esse argumento do situs indiano da CGP, negando-se o argumento proposto pela Fazenda.

Além disso, em outro tópico – intitulado “Abordagem da Corte Superior (Aquisição das Ações da CGP com ‘Outros Direitos’)” restou descrito que o caso sob análise trata-se de um negócio de venda de ações (“share sale”), e não de venda de ativos (“asset sale”). Em uma venda de ações, a aquisição dessas ações pode, muitas vezes, resultar em aquisição de controle societário na administração da companhia. Todavia, a aquisição de controle não consiste em uma compra de um ativo específico identificável ou de um item distinto e independente das ações adquiridas. Ao contrário, a aquisição de controle deriva precisamente do poder de voto dos acionistas e de um número de ações representativas de capital social do acionista que lhe dê direito a voto. Daí “porque ações e os direitos que emanam dela (como o direito a voto) andam juntos e não podem ser separados”[12].

Traçando um paralelo com a operação sob judice, o Juiz aponta que se o caso trata de um típico caso de venda de ações, na medida em que a Vodafone adquiriu ações com a intenção de que os direitos delas decorrentes, derivados das ações da GCP, dariam à Vodafone um controle societário indireto sobre os três grupos de companhias, notadamente: (i) o primeiro grupo, composto pelas sociedades das Ilhas Maurício, que detinham 42.3% das ações da HEL; (ii) o segundo grupo, composto pela GCP, que detinha ações na TII e na Omega e, pro-rata, totalizava 9.6% das ações na HEL; e (iii) controle indireto sobre a Hutchison Tele-Services (India) Holdings Ltd., esta última acionista ad CSPL (que possuía opções de put & call). Por possui natureza jurídica de aquisição de ações, não é permitido que se divida os ativos e, separadamente, tribute-se o ganho de capital como se fosse uma venda de itemizada de diversos ativos na Índia, conforme já decidido em vários precedentes indianos citados no fundamento da decisão[13].

E termina seu raciocínio nesse subitem com a seguinte síntese:

“(…) a estrutura de holding subsidiária existia há quase 13 anos, gerando enorme receita, conforme indicado supra. Apenas pelo fato de que, no momento da saída do capital investido, não restou devida ou exigida a tributação sobre o ganho de capital, não faria com que todo o negócio de venda de ações (investimento) fosse considerado uma simulação ou fraude fiscal”[14].

Relata, também, que uma vez que a aquisição por meio da venda de ações (“asset sale” ou “asset deal”) foi uma, não poderia a Receita Federal Indiana dividir o pagamento e alocar parte do preço para alguns ativos e parte para outros. A natureza jurídica de uma operação como alienação não pode ser alterada pela forma de pagamento, seja o pagamento em parcelas ou pagamento condicionado a eventos futuros e incertos. As partes, no caso, acordaram um preço fechado e único (lump sum), comum nesse tipo de negócio, não cabendo ao Fisco dividir o valor total entre os ativos (tangíveis e intangíveis) existentes na alienação. Aqui se aplica o teste “look at” para entender e qualificar juridicamente a transação como uma venda consolidada e única do negócio, não havendo razão para o Fisco nesse ponto.

II.5 – Escopo e Aplicabilidade dos Artigos 195 e 163 do RIR Indiano de 1961

Por fim, o último subitem da decisão aqui analisado relaciona-se com a regra de tributação de ganho de capital indiana. O Juiz expôs no acórdão que o Artigo 195 do RIR Indiano impõe a responsabilidade sobre o comprador de deduzir o tributo na fonte (“TAS”) de pagamentos feitos a não-residentes sujeitos a tributação. Uma vez que a alienação de ações de sociedade não-residente na Índia (CGP) é uma propriedade localizada fora da Índia, sendo feita entre dois não-residentes, portanto, não haveria qualquer tributação de ganho de capital devida à Índia nesse caso.

O objetivo do Artigo 195 é o de que o tributo devido pelo não-residente seja quitado o quanto antes na transação comercial, i.e., antecipadamente, de forma a reduzir as dificuldades no recolhimento, posteriormente, no momento da tributação regular. Como a alienação em comento não foi realizada entre ou por meio de um procurador do comprador ou do vendedor na Índia, não há qualquer dedução do TAS nesse caso.

Na ausência de um estabelecimento permanente da CGP na Índia, os lucros não são atribuíveis à operações desenvolvidas em território indiano. Ademais, presença tributária deve ser analisada no contexto da transação que está sujeita à tributação, e não em referência a um assunto completamente não relacionado com questão fiscal.

Aduz, ainda, o Relator que a Fazenda não obteve sucesso em estabelecer qualquer conexão do caso em questão com o Artigo 9(1)(i). Diante das circunstâncias, o Artigo 195 não é aplicável.

Alternativamente, a Fazenda buscou classificar a Vodafone como um “representante tributável” nos termos do Artigo 163 do RIR Indiano. O referido diploma legal não trata da dedução do tributo, mas sim do tratamento de uma aquisição de ativo por um “representante tributável”. A interpretação conjunta dos Artigos 160(a)(i), 161(1) e 163 demonstra que, em certas circunstâncias, determinadas pessoas podem ser tratadas como “representantes tributáveis” em nome de um não-residente especificado no Artigo 9(1). Isso incluiria um agente de um não-residente e também pessoas que são equiparadas a um agente nos termos do Artigo 163.

Não é somente pelo fato de uma pessoa ser um agente ou estar equiparada a um agente que, automaticamente, ela estará responsável por pagar tributos em nome do não-residente. Isto significa, meramente, que ela será tratada como um “representante tributável”, sendo responsável pelo tributo somente “com relação à renda com relação a qual ele é um representante tributável” (Artigo 161). A Fazenda levantou esse argumento por meio da alegação dos Artigos 163(1)(c) e 9(1)(i), que – lidos em conjunto – afirmam que a renda deve ter sido gerada ou originada na Índia. Para o Relator, o Artigo 163(1)(c) não se aplica em razão de que não existiu transferência de capital situado na Índia na transação. Portanto, a Vodafone não pode ser processada sequer como um “representante tributável” nos termos do Artigo 163, para fins de suposta exigência de tributo na Índia.

III – Considerações Finais da Decisão da Suprema Corte Indiana

Diante de todo o exposto, podemos sintetizar (de forma simplifica), a partir da exaustiva e árdua análise dos principais fundamentos utilizados pela Suprema Corte Indiana, citados pelo Juiz Relator, o quanto se segue:

- Ao se aplicar o teste do “look at” para se verificar a natureza jurídica verdadeira da transação, restou decidido que, a transação ocorrida fora da Índia (‘offshore transaction’) é uma estrutura de investimento estrangeiro direto dotada de boa-fé, que recai fora dos limites territoriais e da soberania fiscal da Índia e, portanto, não é tributável;

- A transação offshore (entre Vodafone, sediada na Holanda, e HTIL, sediada nas Ilhas Cayman) demonstra investimento participativo e não uma simulação ou fraude fiscal preordenada no negócio;

- O objeto da transação foi a transferência das ações da CGP, uma sociedade constituída nas Ilhas Cayman;

- A Fazenda indiana não possui soberania tributária (‘territorial tax jurisdiction’) para impor tributo sobre o ganho de capital na referida transação offshore.

Como conclusões do Juiz Relator, destacam-se as seguintes:

- a certeza/segurança nos investimentos diretos estrangeiros é crucial para o estado de direito; sendo a certeza e a estabilidade os alicerces básicos de qualquer sistema tributário;

- política fiscal é essencial para que os contribuintes façam escolhas econômicas racionais na maneira mais eficiente possível;

- teorias jurídicas como a de “limitação de benefícios” e “look through” são questões de política fiscal; e os investidores devem saber onde pisam; a estrutura da Hutchison existe desde 1994, não sendo nova;

- de 2002 a 2011 o grupo Hutchison pagou cerca elevados valores em tributos diretos e indiretos relacionados a suas operações na Índia;

- Assim, no dia 20 de janeiro de 2012, a Suprema Corte indiana, em Nova Déli, o Magistrado Relator, S.H. Kapadia, decidiu – nos autos da Apelação nº 26529 – de forma contrária ao Acórdão nº 1325 de 2010 da Corte Superior de Mumbai, publicado em 08.09.2010; e, portanto, restando decidido em favor do contribuinte, Vodafone International Holdings B.V.

IV – Nossos Comentários sobre o Caso Vodafone

Inicialmente, convém ressaltar que, além de demasiadamente extenso (102 páginas), o acórdão do Caso Vodafone é mal redigido, de difícil compreensão de forma e conteúdo, com redação ruim, técnica pobre e pouquíssima didática. É uma tarefa homérica extrair, claramente, os argumentos e fundamentos jurídicos dessa decisão.

Dito isso, passemos aos comentários sobre essa midiática decisão que causou um alvoroço na comunidade tributária internacional.

Inicialmente, entendemos que, pelos fundamentos legais expostos na decisão judicial, assiste razão à Vodafone no caso, isto é, não parece ser devido imposto de renda sobre ganho de capital decorrente de alienação de participação societária de sociedade não-residente, por vendedor por não-residente para comprador não residente.

A tentativa do Fisco indiano de cobrar o IRRF sobre ganho de capital nesse caso se baseou no argumento principal de que a alienação em comento era uma venda indireta de ações de sociedade indiana. Assim, por envolver transferência de ativo indiano, ainda que indiretamente, em que há realização mais-valia em função do pagamento do preço (US$ 11 bilhões), alega a Autoridade Fiscal que deveria ter sido recolhido tal tributo, uma vez que a norma de tributação de ganho de capital do artigo 9(1) do RIR Indiano de 1961 abarcaria tal hipótese. Esse raciocínio, contudo, não nos parece razoável.

Para sustentar nossa posição, elencamos 3 argumentos principais: (i) interpretação estrita da lei; (ii) interpretação teleológica; e (iii) ausência de simulação, abuso e/ou fraude. Apresentaremos, brevemente, nossas considerações sobre cada um dos argumentos.

No que tange ao primeiro argumento, é possível extrair da tradução livre do referido diploma, extrai-se que deve haver transferência de ativo situado na Índia para a realização do ganho de capital previsto em tal diploma legal. Ora, não há menção de transferência “indireta” ou de transferência de participação societária relevante (por ex., mais de 50%) detida em ativo situado na Índia. A norma é bem clara e objetiva, conforme se transcreve, novamente, abaixo:

Renda considerada computada ou originada na Índia

9. (1) As rendas abaixo listadas serão consideradas como acumuladas ou originadas na Índia:

(i) toda renda acumulada ou originada, seja direta ou indiretamente, por meio ou decorrente de qualquer negócio relacionado com a Índia, ou por meio ou decorrente de qualquer propriedade na Índia, ou por meio ou decorrente de qualquer ativo ou fonte de renda na Índia, ou por meio de transferência de ativo situado na Índia. (grifamos)

Da leitura do mencionado artigo é possível verificar que os adjetivos “direta ou indireta” qualificam o substantivo “renda (acumulada ou originada)” e não o substantivo “transferência (de ativo)”. Assim, pela mera interpretação literal, é possível concluir que a transferência de ativo situado na Índia deve ser a “direta”, mas a renda tributada pode ter sido gerada direta ou indiretamente (por ex., investimento e frutos decorrentes do investimento).

Não cabe ao intérprete, sobretudo em matéria tributária e criminal (que desencadeiam normas restritivas ao patrimônio e à liberdade do cidadão), inovar onde a lei não assim previu. Portanto, entendemos que, pela interpretação estrita (nem restrita, nem ampla) da lei, é correto afirmar que transferências indiretas de ativos situados na Índia, tal como alienação de participação societária de holding internacional que detém investimento direto na Índia, não estão abarcadas na norma do art. 9(1) do Income Tax Act de 1961 indiano e, consequentemente, concordamos com essa conclusão manifestada pelo Juiz Relator do Caso Vodafone.

Pelo segundo argumento, notadamente, o da interpretação teleológica da referida norma, é possível extrair que, regra geral, não se busca tributar os ganhos de capital decorrente de qualquer investimento indireto na Índia. Isso porque, inicialmente, é extremamente difícil fiscalizar e exigir o pagamento de tal imposto, em transações realizadas entre não-residentes que transfiram participações societárias de bens situados fora dos limites territoriais indianos.

Ademais, economicamente não parece ser interessante para um país como a Índia, de economia crescente e que busca atrair diversos investimentos internacionais, sobretudo investimentos diretos (FDI), impor ônus fiscal em transferências de ativos que não estão diretamente relacionadas à economia do país.

Nesse ponto, convém recordar o célebre caso Azadi Bachao Andolan[15], em que a Suprema Corte Indiana negou a aplicação de uma cláusula implícita de combate ao treaty shopping no acordo contra a bitributação celebrado entre Índia e Ilhas Maurício, ao decidir que países em desenvolvimento, como a Índia, necessitam atrair investimentos estrangeiros e as oportunidades geradas por meio do treaty shopping podem ser fatores adicionais para atraí-los. Nesse julgamento, a Suprema Corte enfatizou que essa prática pode ser, por vezes, considerada um incentivo à atração de investimentos estrangeiros e tecnologia, essenciais ao desenvolvimento econômico nacional, ao invés de uma prática prejudicial e abusiva (harmful and abusive practice).

Assim, quer nos parecer que, pela interpretação sistemática e finalística dessa norma de tributação internacional indiana, o intuito seria apenas o de tributar transferências diretas de ativos situados na Índia, e não transferências offshore que, indiretamente, envolvessem participação societária de sociedade indiana. A atração de investimentos estrangeiros, caso fosse entendida que a transferência indireta estaria abarcada pela regra do art. 9(1) do RIR Indiano, certamente restaria prejudicada e desestimularia muitos investimentos internacionais como, inclusive, suspeita-se que ocorreu na época da decisão da Corte Superior de Bombaim que deu razão à Fazenda Indiana na disputa com a Vodafone.

Nesse segundo argumento, também concordamos com o Juiz Relator quando ele expõe em seu voto – corretamente – que a inclusão e uso de cláusulas de “limitação de benefícios” e “look through” são questões de política fiscal dos países, e os investidores devem ter segurança jurídica e certeza em seus investimentos. Não se pode partir da premissa que todo planejamento tributário é ilícito, bem como que qualquer economia tributária em uma transação comercial deve ser requalificada para fins fiscais, conforme foi apontado em diversos trechos da sentença proferida pelo Juiz Relator. Assim, pela teleologia da referida norma, bem como da política fiscal de atração de investimentos internacionais indiana, corroborada pela decisão no caso Azadi Bachao Andolan, não faz sentido interpretar que o art. 9(1) do Income Tax Act de 1961 indiano comporta a tributação, em geral, de toda e qualquer “transferência indireta de ativo situado na Índia”.

Por fim, o terceiro argumento, de que inexistiu simulação, abuso e/ou fraude na estrutura adotada pela Vodafone para adquirir a participação societária majoritária na HEL, ratifica o entendimento de que, no caso em questão, não há fundamentação suficiente para impor o ganho de capital sobre tal alienação de ações. Cumpre apontar, todavia, que o argumento de inexistência de simulação, abuso ou fraude é essencialmente matéria de prova e, dessa forma, cabe ao Fisco indiano trazer a comprovação “beyond reasonable doubt” de que a Vodafone incorreu em algum desses vícios jurídicos e, assim, deveria ter seus atos e negócios requalificados exclusivamente para fins fiscais.

Nesse tocante, não há o que se comentar especificamente sobre a juridicidade desse tópico, mas sim, com relação aos fatos comprovados nos autos. Assim, como relatado na sentença proferida pelo Juiz Relator, (i) estrutura da Hutchison existe desde 1994 (sendo em 1998 constituída a CGP), não tendo sido recentemente criada em data próxima, temporalmente, à data da ocorrência da transação comercial (2007); (ii) o grupo Hutchison não possuía investimentos meramente especulativos na Índia, mas sim, investimentos diretos e pujantes, tanto que, entre os anos de 2002 e 2011, recolheu quantia considerável de tributos diretos e indiretos em favor da Índia, todos relacionados com suas operações comerciais ativas e efetivas; (iii) a alienação da participação societária da CGP (sediada nas Ilhas Cayman) ao invés da alienação direta por meio da venda de ações da HEL teve motivo extrafiscal, notadamente, a aquisição de outras duas unidades de negócio do grupo, além da questão de porcentagem de controle societário da HEL.

Adicionalmente, convém lembrar que o Juiz Relator, em diversas passagens de sua decisão, deixou clara sua posição de que as sociedades holding possuem papel importante numa estrutura de grupos multinacionais sendo, portanto, negada a desconsideração da personalidade jurídica ou negada a presunção absoluta de abuso no uso de estruturas internacionais com holdings. Nesse ponto, vale mencionar que as cortes internacionais de diversos países já admitiram, inclusive, a elegibilidade de holdings em invocar os benefícios dos acordos contra a bitributação (‘treaty entitlement’), restando consagrado que o propósito das holding é, de fato, deter participação societária e administrar e organizar as sociedades e negócios do grupo, não fazendo parte do escopo das holdings realizar atividades de compra e venda de mercadorias ou prestação de serviços, razão pela qual a maior parte ou a integralidade de seus rendimentos decorre de atividades passivas, tais como de juros, dividendos, royalties, ganho de capital e alugueis (i.e., “passive income”). É o que, por exemplo, foi decidido no Caso Prévost[16] (Canadá), em que se negou veementemente o “sentido pejorativo” do uso de sociedades holding no planejamento tributário internacional.

Diante desses fatos, quer nos parecer que não houve prova suficiente, por parte do Fisco indiano, de que existiu simulação ou fraude na forma da alienação do negócio do grupo Hutchison para a Vodafone. Por conseguinte, ausente a requalificação dos atos e negócios jurídicos em razão de vícios, não há que se falar em tributação do ganho de capital na operação, já que não foi desqualificada para fins fiscais, mantendo-se fora do âmbito da hipótese de incidência do imposto de renda indiano.

Além da questão de mérito envolvendo o caso Vodafone – limitando-se, claro, ao conhecimento jurídico-tributário da legislação indiana exclusivamente mencionado na própria decisão – é também importante atentar para a repercussão desse julgado na comunidade internacional.

Quando a decisão da Suprema Corte Indiana no Caso Vodafone tornou-se pública sua repercussão foi astronômica entre os que militam na área tributária e, em especial, na subárea de tributação internacional. O caso tornou-se tão midiático que, inclusive, há menção perene em página na internet[17] sobre a disputa, além de milhares de páginas relatando a decisão e os desdobramentos posteriores, até hoje. Ao se digitar os caracteres “Vodafone + Case + Tax” o Google fornece 4,360,000 ocorrências para essa pesquisa.

Todavia, a principal importância do caso Vodafone não reside em sua “popularidade” na comunidade tributária internacional, mas sim, em seus desdobramentos com relação à política fiscal de países em desenvolvimento, principalmente, na criação/alteração de sua legislação tributária. As diversas notícias veiculadas em dezenas de países geraram um enorme e complexo debate de juristas, tributaristas e economistas sobre qual seria o melhor alcance da norma de tributação de ganho de capital indireto e, sobretudo, se era desejável e eficiente, para fins de atração de investimento externo, que os países em desenvolvimento impusessem tal mecanismo da forma e com o escopo desejado pelo Fisco indiano na referida disputa judicial bilionária.

Essa tema, contudo, não possui resposta “certa” ou “errada”, mas reside na política fiscal e desenho econômico-tributário de cada Estado soberano, em definir se é eficiente/legítimo, dentro do sistema jurídico e cenário econômico de cada um, estabelecer a tributação de transferência indireta de ativos localizados em sua jurisdição, por investidor estrangeiro (não-residente) para adquirente não-residente. É, portanto, uma questão que deve ser analisada caso a caso, de país para país, a partir de cada sistema constitucional-tributário, cada política econômica, cada momento econômico vivido por cada um dos países que cogitam assim fazê-lo. Para o Brasil, analisaremos a seguir, em linhas gerais, o impacto que essa decisão de política fiscal internacional pode gerar.

V – Caso Vodafone e seu Reflexo no Brasil: Artigo 26 da Lei nº 10.833/03 e Venda Indireta de Participações Societárias de Empresas Brasileiras

Após descritos os argumentos, fundamentos e situação fática do Caso Vodafone, e dada nossa opinião sobre o referido julgado na Índia, passaremos a abordar os reflexos dessa decisão para o direito tributário brasileiro. Nesse ponto, buscaremos examinar comparativamente os fundamentos jurídicos tratados no caso indiano com o atual cenário legislativo de tributação de ganho de capital auferido por não-residentes, em operações offshore. Ao fim, enunciaremos nossa posição sobre a questão no Brasil e sobre a eventual vantagem ou desvantagem de mudança de política fiscal internacional no que concerne ao tema.

V.1 – O Art. 26 da Lei nº 10.833/03 e os Elementos de Conexão Fonte de Produção e Fonte de Pagamento da Renda

No ano de 2003, por meio da Lei nº 10.833– apelidada, inteligentemente, por ROTHMANN[18] como lex omnibus – publicada sob o pretexto de combater a sonegação fiscal, o sistema jurídico tributário brasileiro sofreu sensível alteração no que tange à tributação de ganho de capital sobre a renda auferida por não-residentes.

A partir de então, a norma em questão, por força da territorialidade material, prescreve que, basta a existência de fonte de produção da renda decorrente do ganho de capital em território nacional para que haja a tributação na fonte (isto é, imposição do IRRF).

É importante ressaltar que, antes da publicação da Lei nº 10.833/03, exigia-se, cumulativamente, a fonte de produção e a fonte de pagamento no Brasil para a imposição tributária do imposto de renda retido na fonte sobre ganho de capital de não-residentes. Era esse o entendimento prévio baseado na interpretação conjunta dos artigos 682 (“fonte de produção”) e 685 do RIR/99 (“fonte de pagamento”).

Ou seja, até o advento do combalido artigo 26 da Lei nº 10.833/03, a necessidade de existência da fonte de pagamento no Brasil, era requisito para a tributação do ganho de capital de não-residentes, sendo externada e legitimada pelo artigo 45, parágrafo único do CTN, inclusive, por questão de praticabilidade no recolhimento do referido imposto. Isto porque, sem a substituição do contribuinte residente no exterior pelo devedor residente no Brasil, na qualidade de responsável tributário, a Fazenda Nacional não poderia fiscalizar, exigir e cobrar o tributo não-recolhido, fora dos limites territoriais brasileiros (territorialidade formal).

Todavia, o mencionado dispositivo legal consagrou a exclusividade da fonte de produção da renda como elemento necessário e suficiente para a tributação do ganho de capital auferido por não-residente e decorrente de alienação de bens localizados no país. A fonte de produção é, sem dúvida, o elemento legitimador dessa tributação, uma vez que indica o lugar que possui maior vinculação econômica com o bem que origina a tributação da renda. É o que SPITALER, em alemão, chamou de “pertença econômica”[19], assim entendida como o lugar com cuja economia o bem tributável tiver vinculação mais estreita.

Concordando com a necessidade de apenas existir a fonte de produção no país para ensejar a tributação da renda, TÔRRES[20] salienta que a fonte pagadora é “a entidade à qual são imputáveis juridicamente, como devedor, os pagamentos em causa e que, portanto, suporta o respectivo ônus, sendo irrelevante o local e amoeda em que estes se realizam”.

Vejamos, então, a redação desse tão tormentoso e combatido dispositivo legal (art. 26 da Lei nº 10.833/03), regulado pela IN SRF nº 407/2004[21], in verbis:

Art. 26. O adquirente, pessoa física ou jurídica residente ou domiciliada no Brasil, ou o procurador, quando o adquirente for residente ou domiciliado no exterior, fica responsável pela retenção e recolhimento do imposto de renda incidente sobre o ganho de capital a que se refere o art. 18 da Lei nº 9.249, de 26 de dezembro de 1995, auferido por pessoa física ou jurídica residente ou domiciliada no exterior que alienar bens localizados no Brasil.

Como se observa, a partir da vigência e eficácia do artigo 26 da Lei nº 10.833/03, restou clara a possibilidade de, no que tange à tributação do ganho de capital, haver apenas a constatação de fonte de produção no Brasil, sendo, então, desnecessária a cumulação dos dois elementos de conexão (fonte produção e fonte pagamento).

Confirmando esse raciocínio, cite-se as lições de HADDAD et al:

(…) era entendimento da doutrina (e da prática comum no Brasil) que as regras vigentes até a edição da Lei n. 10.833 eram aplicadas somente se a aquisição de um bem ou direito localizado no Brasil de titularidade de um não-residente fosse concretizada por um residente no Brasil, ou seja, desde que o adquirente (fonte pagadora da renda) fosse residente no Brasil. (…)

Assim, para que o ganho de capital do não-residente decorrente de alienação de bem ou direito situado no Brasil ficasse sujeito à tributação no Brasil exigia-se que houvesse também, além da presença da fonte de produção de renda no Brasil, o elemento de conexão adquirente/fonte pagadora brasileiro(a). Em conseqüência, entendia-se que as operações realizadas no exterior entre dois não-residentes estavam fora do alcance da tributação pelo imposto de renda brasileiro, ainda que o objeto da negociação fosse um ativo localizado no Brasil (fonte produtora da renda). (…)

A nosso ver, a partir da Lei n. 10.833 tornou-se bastante para legitimar a tributação pelo imposto de renda brasileiro do ganho de capital auferido pelo não-residente a presença de fonte de produção (bem ou direito) no Brasil, sendo desnecessária a existência de fonte pagadora aqui localizada.

Vale dizer, a partir da introdução do art. 26 da Lei n. 10.833 o elemento de conexão para a apuração e tributação no Brasil do ganho de capital do não-residente passou a ser tão-somente a fonte de produção da renda (ativo localizado no Brasil), independentemente da existência de fonte pagadora brasileira (adquirente residente no Brasil). (…)

Sem embargo das discussões doutrinárias quanto aos efeitos do dispositivo em comento, e a despeito de os mecanismos para sua efetiva aplicação, i.e., recolhimento do imposto, ainda não restarem claro para os contribuintes e tampouco para as próprias autoridades fiscais, estas adotam a posição de que transações que envolvam bens e direitos situados no Brasil, realizadas entre não-residentes, e das quais resulte ganho de capital para o alienante, estão sujeitas ao imposto de renda à alíquota de 15%. (…)[22] (grifamos)

Ademais, ao examinar o princípio da territorialidade, aplicável na tributação dos não residentes, SCHOUERI também conclui de forma semelhante, a seguir reproduzida:

Hoje, a tributação de não residentes está regulamentada nos artigos 682 e seguintes do vigente Regulamento do Imposto de Renda. A territorialidade se vê presente quando se lê, no referido artigo, que a tributação se dá sobre “a renda e os proventos de qualquer natureza provenientes de fontes situadas no País”. O artigo 685, por sua vez, refere-se à fonte de pagamento. A combinação de ambos os artigos indica que, de regra, a tributação dos não-residentes exige a combinação de dois elementos de conexão, denominados fonte de pagamento e fonte de produção. Esta regra apresenta exceção, no caso de remuneração de prestação de serviços prestados por residentes no exterior, quando basta que a fonte de pagamento esteja no País, à luz do que dispôs o Decreto-lei nº 1.418/75. Por sua vez, o art. 18 da Lei nº 9.249/95 parecia sugerir outra exceção, já que dispunha que “o ganho de capital auferido por residente ou domiciliado no exterior será apurado e tributado de acordo com as regras aplicáveis aos residentes no País”. Ora, como os ganhos de capital auferidos por residentes no País estavam sujeitos ao imposto brasileiro “independentemente da localização, condição jurídica ou nacionalidade da fonte” (Lei 7.713/88, art. 3º, §4º), poder-se-ia cogitar de uma possibilidade de tributação sem elemento de conexão com o País. Tal resultado – que contrariaria o princípio da territorialidade – ficou definitivamente afastado pelo art. 26 da Lei nº 10.833/2003, o qual, a pretexto de definir o sujeito passivo da obrigação tributária, esclareceu que aquela tributação se dá no caso de ganho de capital “auferido por pessoa física ou jurídica residente ou domiciliada no exterior que alienar bens localizados no Brasil”. Dali se extrai que não se localizando os bens no País, está afastada a tributação. (…)[23] (grifamos)

Conforme se extrai das lições acima colacionadas, não resta dúvida de que a legislação brasileira permite a tributação do ganho de capital apurado por não-residente em operações com adquirente também não-residente, bastando que exista apenas fonte de produção no Brasil, ou seja, que o bem ao qual se relaciona o ganho de capital esteja situado no Brasil. A fonte de pagamento, consequentemente, poderá ser no exterior e em nada afasta a incidência da norma tributária sob exame.

V.2 – Críticas e Vícios da Norma Tributária Decorrente do Art. 26 da Lei nº 10.833/03

Feitas as referidas considerações sobre o atual regime de tributação de ganho de capital em operações realizadas entre não-residentes, é importante esclarecer que o malsinado artigo 26 da Lei nº 10.833/03 vem sendo duramente criticado em nível doutrinário[24], sob o argumento de que seria necessária, para que houvesse a tributação do ganho de capital no Brasil, a presença no país, de forma cumulativa, de fonte de produção (bem cuja venda enseja o ganho de capital) e fonte de pagamento (adquirente residente no Brasil).

Dentre os principais argumentos utilizados pela doutrina pátria para contestar a tributação do ganho de capital com supedâneo no art. 26 da Lei nº 10.833/03 – i.e., entre comprador e vendedor não-residentes, no caso de alienação de bens situados no Brasil (tais como participação societária de empresa brasileira) quando ausente a fonte de pagamento no Brasil – destacam-se os seguintes:

- Violação do veículo introdutor necessário para inserir tal norma no sistema jurídico brasileiro, notadamente, ausência de lei complementar para instituição de fato gerador substituto, em razão da necessidade de vinculação do procurador do adquirente ao fato gerador da obrigação de pagar o imposto de renda sobre o ganho de capital auferido pelo alienante das quotas ou ações, realizada no exterior[25];

- Consequentemente, violação do aspecto pessoal da regra matriz de incidência tributaria, por força da ausência de sujeito passivo de acordo com o art. 45 do CTN (não é fonte pagadora no Brasil) e ausência de vínculo nos termos do art. 128 do CTN, razão pela qual não pode, o procurador do adquirente, ser considerado “responsável tributário”[26];

- Violação do aspecto material da regra matriz de incidência, caracterizada pela transformação da materialidade do referido imposto de renda sobre ganho de capital de não-residente em “imposto sobre a transmissão ou circulação de quotas societárias”[27];

- Violação do aspecto espacial da regra matriz de incidência, na medida em que a disponibilidade econômica e jurídica da renda decorrente de ganho de capital ocorreu no momento do pagamento do preço da aquisição de participação societária em sociedade brasileira, efetuado fora dos limites territoriais brasileiros, e onde o ganho foi realizado, também no exterior, materializando-se, portanto, fora dos limites espaciais brasileiros[28] (ausência de jurisdiction to prescribe[29]);

- Violação do aspecto temporal da regra matriz de incidência, na medida em que o recolhimento do imposto de renda sobre o ganho de capital deve ocorrer após ser apurado o referido ganho (diferença positiva entre o valor de alienação e o custo de aquisição, nos termos do art. 138 do RIR/99) até o último dia útil do mês subsequente àquele em que o ganho de capital for percebido (art. 825 do RIR/99), e não no mesmo dia (conforme dispõe o art. 3º da IN SRF 407/04[30]) – data da ocorrência do fato gerador[31].

No que tange à violação do sujeito passivo, BOLAN[32] aduz que o responsável tributário é aquele que tenha condições de fazer o recolhimento tributário sem que haja oneração própria e, portanto, só poderia ser assim exigido, nos termos da lei, se o procurador possuísse poderes amplos para agir em nome do adquirente na transação comercial e, sobretudo, pagar em seu nome o preço de aquisição, com recursos do adquirente, “sem onerar seu próprio bolso”[33], o que é extremamente raro em instrumentos de mandato outorgados pelo adquirente (e mesmo pelo alienante) em transações comerciais como a de venda de participação societária de empresa brasileira, realizada entre não-residentes.

Não obstante tais críticas, fato é que a alegação de que a ausência de desembolso financeiro no Brasil afastaria a apuração de ganho de capital, não condiz com o que preveem as normas anteriormente mencionadas, conforme ratificado pelas transcrições doutrinárias supra. Isso porque, o fato de inexistir desembolso financeiro (recursos) por parte de empresa brasileira entre pessoas não-residentes no Brasil em nada altera a percepção de ganho de capital, já que a tributação desse ganho não está atrelada à sua materialização financeira, mas tão somente à situação de se auferir um acréscimo patrimonial decorrente de um bem situado no território brasileiro, em sintonia com o princípio da Lex loci rei sitae (“lei do lugar onde os bens estão situados”).

Dessa forma, é possível afirmar que, atualmente, o art. 26 da Lei nº 10.833/03 é plenamente vigente e eficaz, e a norma dele decorrente faz com que se tribute o ganho de capital auferido por alienante não-residente, de participação societária direta em sociedade brasileira, transferida para adquirente não-residente. Não temos ciência, até o presente momento, de precedente judicial de tribunais superiores que traga entendimento contrário capaz de ser utilizado pelos contribuintes.

V.3 – “The One Million Dollar Question”: A Alienação Indireta de Bem Situado no Brasil Está Sujeita ao Art. 26 da Lei nº 10.833/03?

A dúvida que permanece, contudo, é a mesma analisada no Caso Vodafone: o dispositivo brasileiro de tributação de ganho de capital entre não-residentes abrange a alienação indireta de participação societária em empresa brasileira (ou apenas as diretas)?

Nesse ponto, o raciocínio por nós aplicado na interpretação do dispositivo legal indiano (section 9(1)(i) of Income Tax Act of 1961) pode ser plenamente aplicado para o dispositivo brasileiro. Vejamos, mais uma vez, o referido diploma:

Art. 26. O adquirente, pessoa física ou jurídica residente ou domiciliada no Brasil, ou o procurador, quando o adquirente for residente ou domiciliado no exterior, fica responsável pela retenção e recolhimento do imposto de renda incidente sobre o ganho de capital a que se refere o art. 18 da Lei nº 9.249, de 26 de dezembro de 1995, auferido por pessoa física ou jurídica residente ou domiciliada no exterior que alienar bens localizados no Brasil. (grifamos).

Como se observa da simples leitura do art. 26 da Lei nº 10.833/03, temos que haverá o ganho de capital auferido por vendedor não-residente, decorrente de compra por não-residente, quando os bens alienados localizarem-se no Brasil. É claro, portanto, pela interpretação literal, que trata-se de alienação direta, não sendo incluída a alienação indireta de bens situados no país.

Assim, a alienação de participação societária de uma holding estrangeira, que detém participação societária em empresa brasileira, quando realizada entre comprador e vendedor não-residentes, não será tributada pelo imposto de renda retido na fonte sobre tal ganho de capital, nos termos do art. 26 da Lei nº 10.833/03. Não existe, até hoje, norma que preveja tal tributação de operação offshore.

Portanto, entendemos que a decisão no Caso Vodafone proferida pela Suprema Corte indiana se aplica plenamente ao Brasil, na medida em que não é possível tributar alienações indiretas de bens localizados no Brasil, por ausência de previsão legal.

É preciso, contudo, reiterar que essa conclusão não se aplica aos casos de simulação, tal como ocorreria, por exemplo, de uma constituição de sociedade holding no exterior, por seu sócio não-residente, com o drop-down das ações ou quotas de uma sociedade brasileira, um dia antes da alienação da participação societária da holding para um comprador também não-residente (sendo que o transação estava sendo negociada meses antes), exclusivamente para evitar o IRRF de 15% (ou 25%, se o alienante for residente em jurisdição com tributação favorecida, i.e., “paraíso fiscal”) na operação. Comprovado que, na realidade, o comprador estaria interessado em adquirir a sociedade brasileira desde o início da transação e que, a constituição da holding estrangeira fora feita exclusivamente para evitar o ganho de capital em comento, restaria verificada a hipótese de simulação e, portanto, desqualificação dessa operação de venda indireta, para fins fiscais, resultando em uma tributação de 15% de IRR (ou 25%), somada a multa de 150%, por simulação[34], e juros, à taxa SELIC.

Sob esta ótica, para se verificar a ocorrência ou não de simulação na transação offshore, vale também o teste do “look at”, mencionado pelo Juiz Relator no precedente indiano. No Brasil, essa interpretação do “todo” da operação (e não somente da “parte”) foi muito bem analisada no Caso Santander[35], em que reiterou-se que deve-se interpretar a operação societária como um “filme” e não isoladamente cada ato, como uma “foto”, para a verificação de existência de causa jurídica em plena sintonia com a vontade declarada nos atos (“foto”) e na operação societária (“filme”). Nesse precedente brasileiro, decidiu-se que deve-se proceder ao exame do “filme” (equivalente ao “look at test” indiano) quando da desconsideração de operações e atos subsequentes praticados pelo contribuinte para fins de acusações de evasão fiscal, fraude ou ilicitude de suposto planejamento tributário, e não apenas da “foto” (cada ato jurídico isolado) estática e em separado.

Todavia, também vale aqui consignar que, para ser requalificada (ou desqualificada) a operação offshore de alienação de participação societária de holding estrangeira e, portanto, tributada como se fosse alienação de bem situado no Brasil (i.e., transferência da participação societária da empresa brasileira), não basta que o Fisco brasileiro alegue a “abuso” por parte do contribuinte, com base no art. 116, parágrafo único do CTN, uma vez que esta norma está pendente de lei ordinária, até hoje, para sua eficácia. É o que já alertamos, anteriormente, em trabalho específico sobre os limites da desconsideração do planejamento tributário no direito brasileiro, e que ora reproduzimos:

Assim, para os que como BIANCO, entendem ser a norma veiculada no art. 116, § único do CTN uma norma anti-simulação, anti-dissimulação ou anti-fraude, haveria a necessidade de lei ordinária regulamentando tal dispositivo, para sua eficácia no sistema jurídico tributário nacional. Todavia, para nós, o art. 116, § único do CTN seria uma norma geral anti-abusiva para fins fiscais e, portanto, ainda que pendente de regulamentação por lei ordinária, não obstaria autuações fiscais calcadas em simulação e fraude cometidas por sujeitos passivos, nos termos do art. 149, VII do CTN, já aqui mencionado[36].

As hipóteses de simulação propriamente ditas, isto é, aquelas que se encaixam, comprovadamente, nos arts. 149, VII do CTN[37] e 167, parágrafo 1º do Código Civil[38], podem sim ser desconsideradas e requalificadas pela Autoridade Fiscal[39]. Portanto, no exemplo acima mencionado, em que a alienação de seu um dia após o drop-down de participação societária de empresa brasileira em holding estrangeira, havendo provas que o negócio a ser adquirido era, desde o início, a participação na sociedade brasileira e, assim, a aquisição das ações da holding estrangeira foi apenas uma manobra artificial (i.e., negócio jurídico sem causa) exclusivamente para evitar tributos, tal “venda indireta” será tributada nos termos do art. 26 da Lei nº 10.833/03.

Contudo, é importante atentar para o fato de que o referido diploma legal não tributa, mesmo nesse exemplo, a “venda indireta” de bens localizados no Brasil, mas sim, a venda direta de participação em empresa brasileira que foi escondida (operação dissimulada) por meio de um negócio jurídico simulado (venda de participação societária da holding estrangeira). Tecnicamente, o que ocorre na hipótese de tributação de alienação indireta de bens localizados no Brasil, com base no art. 26 da Lei nº 10.833/03, nada mais é do que a tributação de uma alienação direta simulada[40], razão pela qual, a consequência prática será semelhante a de uma “tributação de uma alienação indireta”, mas juridicamente, o que se tributa é o evento “alienação direta”, eivado de vício e, portanto, tributável no Brasil.

Neste sentido, não nos parece possível, no Brasil, a tributação de alienação indireta de participação societária de empresa brasileira sendo, portanto, o entendimento exarado na no Caso Vodafone aplicável, essencialmente, à realidade brasileira. O fato do art. 26 da Lei nº 10.833/03 não utilizar o vocábulo “indireta” em sua redação (assim como ocorrera com o Artigo 9(1)(i) do Income Tax Act de 1961 indiano), corrobora sobremaneira esse conclusão. As vendas indiretas legítimas, i.e., não-simuladas, e mesmo as supostamente “abusivas”, não poderão ser questionadas pelo Fisco brasileiro e, assim, não serão tributadas pelo IRRF sobre ganho de capital, por clara ausência de lei assim prescrevendo.

Caso o Governo brasileiro deseje tributar as alienações indiretas deve, inicialmente, alterar a redação do artigo 26 da Lei nº 10.833/03 para expressamente incluir a expressão “indireta”, por meio de lei, assim como aprovar lei ordinária federal para regulamentar o artigo 116, § único do CTN. Diga-se, inclusive, que foi esse precisamente o comportamento do Governo indiano, ao alterar a legislação tributária para incluir a situação envolvendo alienação “indireta”.

Não obstante tais alterações legislativas no Brasil, ainda caberá argumento para questionar a tributação indireta “não-relevante” (por exemplo, holding estrangeira que detém participação minoritária ou não detém controle na sociedade brasileira), na medida em que a fonte de produção da renda relacionada ao bem alienado (holding) poderia não ser, majoritariamente, decorrente de ativo localizado no Brasil. Por exemplo, a holding estrangeira pode ter investimentos financeiros em mercados europeus que justifiquem sua alienação, sem necessariamente a renda acumulada na holding ser indiretamente decorrente da participação societária na entidade brasileira (que, por exemplo, deu prejuízo naquele ano de alienação).

Em outras palavras, ainda que haja futura regra que preveja a tributação do IRRF sobre ganho de capital decorrente da alienação indireta de bem situado no Brasil, em razão do elemento de conexão utilizado para justificar, juridicamente, tal tributação, ser a “fonte de produção” da renda, será necessário provar que houve vinculação estreita da renda auferida com o bem indiretamente localizado no Brasil. Ou seja, ausente a pertença econômica, ainda que indireta, não haverá base legal para essa tributação, ainda que a legislação mencione o vocábulo “indireta” na redação do art. 26 da Lei nº 10.833/03, e sem prejuízo de outras inconstitucionalidades e ilegalidades aplicáveis (por ex., violação do conceito constitucional de renda, ausência de aquisição de disponibilidade econômica ou financeira, etc.).

No que tange à jurisprudência sobre a questão, encontramos uma única decisão administrativa versando sobre IRRF sobre ganho de capital decorrente de alienação indireta de bem situado no Brasil, até o momento. Todavia, o ano-calendário de que trata a atuação é 2000 e, portanto, o art. 26 da Lei nº 10.833/03 ainda sequer existia no ordenamento jurídico brasileiro, razão pela qual, fica prejudicada a utilização dessa decisão para o tema aqui examinado.

Não temos conhecimento, portanto, de qualquer decisão (judicial ou administrativa) especificamente analisando a alienação indireta de participação societária de sociedade brasileira já na vigência do art. 26 da Lei nº 10.833/03.

Ainda assim, deve-se frisar que a decisão administrativa em comento diz respeito a autuação fiscal em que o contribuinte, pessoa física, simulou a alienação de bens situados no Brasil, detidos por empresa situada no exterior, mediante alienação, pela controladora estrangeira da empresa brasileira, de quotas de capital da controlada. O lançamento foi mantido no julgamento de primeiro grau pela Delegacia da Receita Federal de Julgamento (DRJ), mas reformado no julgamento do recurso ordinário pelo CARF.

Vejamos a ementa da decisão:

Decisão nº 12-16114

Delegacia da Receita Federal de Julgamento no Rio de Janeiro I – 6a. Turma

Data da Decisão: 20/09/2007

Imposto sobre a Renda Retido na Fonte – IRRF

IRRF. GANHO DE CAPITAL. ALIENAÇÃO INDIRETA DE BEM SITUADO NO BRASIL POR EMPRESA ESTRANGEIRA. A alienação de cotas de empresa estrangeira por sua controladora, também do exterior, a empresa nacional, enseja a apuração de ganho de capital, se o patrimônio da primeira formado por bem situado no Brasil, tendo em vista que a situação de fato é a alienação de bem situado no País por empresa estrangeira a empresa brasileira. MULTA AGRAVADA. SIMULAÇÃO. FALTA DE COMPROVAÇÃO DA EXISTÊNCIA DAS EMPRESAS ESTRANGEIRAS. Permanece a imputação de simulação em virtude da falta de provas da alegação da existência das empresas no exterior.

Ano-calendário: : 01/01/2000 a 31/12/2000 (grifamos)

No entanto, conforme acima mencionado, a referida decisão foi revertida no CARF, em razão de erro de sujeição passiva[41], haja vista ter sido autuado o adquirente das quotas e não o alienante, residente no Brasil. O acórdão restou assim ementado:

Acórdão nº 2202-00.346

Conselho Administrativo de Recursos Fiscais – CARF – 2a. Seção – 2a. Turma da 2a. Câmara

Processo n° 19515.003180/2005-22

Recurso n° 165.098 Voluntário

Sessão de 02 de dezembro de 2009

Matéria IRPF

Recorrente TIJUCA SOCIEDADE DE MINERAÇÃO TIJUCA LTDA.

Recorrida FAZENDA NACIONAL

ASSUNTO: IMPOSTO SOBRE A RENDA RETIDO NA FONTE -IRRF

Ano-calendário: 2000

IRRF. GANHO DE CAPITAL. ALIENAÇÃO DE PARTICIPAÇÕES

SOCIETÁRIAS. OPERAÇÕES ESTRUTURADAS. SIMULAÇÃO

Constatada a desconformidade, consciente e pactuada entre as partes que realizaram determinado negócio jurídico, entre o negócio efetivamente praticado e os atos formais de declaração de vontade, resta caracterizada a simulação relativa, devendo-se considerar, para fins de verificação da ocorrência do fato gerador do Imposto de Renda, o negocio jurídico dissimulado